11/5/2013 El Confidencial

“Artificially pushing interest rates down and forcing investors into junk bonds has only one end. It’s just a case of when, not if” (Sohn Investment Conference)

Las bajadas de las primas de riesgo generalizadas no son consecuencia de las exitosas políticas de nuestros gobiernos. Hemos visto como todas las estimaciones económicas han ido revisándose a la baja en los últimos meses. Es la “fiebre del bono”, que ocurre en todo el mundo…

La rentabilidad del bono griego a diez años ha caído a niveles pre-crisis, Portugal vuelve a lanzar deuda, Ruanda emite a 6,8%, los bonos basura cotizan a tipos históricamente bajos, empresas en riesgo de quiebra colocan deuda a 3%, la banca española acumula el 50% de los bonos portugueses, etc… Todo no es casualidad. Es por la percepción de que los tipos de interés artificialmente bajos y la liquidez extrema van a continuar.

Los tipos bajos crean una carrera ciega a “buscar rentabilidad”, que siempre acaba mal. Porque incentiva a los emisores a descuidarse y pensar que todo va bieny anima, a su vez, a los bancos e inversores a cerrar los ojos y aceptar riesgos antes inaceptables. Luego, el destrozo lo paga usted. Porque vuelven los rescates y los “too big to fail”. Cortesía de los bancos centrales y sus políticas expansivas.

Da la impresión de que nuestros bancos centrales y estados no quieren evitar otra burbuja. Quieren replicarla.

Esto lleva a acumular riesgo, aumentando el apalancamiento –deuda- y aceptando activos de peor calidad a cambio de rentabilidades inferiores.

La cuestión no es “cómo termina”, que ya lo hemos visto en 2001 y 2007, sino “cuándo”.

Es como los dibujos animados del Correcaminos. El Coyote sube por el precipicio hasta que sobrepasa el borde, sigue corriendo y se encuentra que debajo de sus pies no hay nada. El riesgo hoy es muy similar.

Pues bien, esta semana el índice de bonos basura americanos ha alcanzado los tipos más bajos de los últimos treinta años. Es decir, la rentabilidad exigida a la deuda de alto riesgo se ha reducido a mínimos históricos mientras la situación financiera de dichas empresas ha seguido deteriorándose. Sí, amigos, hay compañías “high yield” –subterfugio técnico que en muchos casos significa “basura”- que emiten deuda al 3,5%. La media, al 4,95%.

Añadan ustedes al cuadro que la deuda de los fondos de inversión ha alcanzado niveles históricos, duplicándose en dos años mientras los activos bajo gestión han crecido menos de un 15%, y que en 2012 se han vendido más paquetes de deuda hipotecaria de alto riesgo que en el periodo 2005-2007 (Gavekal), y entenderán que uno se preocupe.

Sin embargo, como no podía ser de otra forma, nuestros líderes en toda la OCDE, en vez de preocuparse y tomar medidas urgentes, se apropian de la bajada de tipos exigidos como “recuperación de la confianza”. ¿Y qué piden? En vez de limitar la burbuja, que se eche más leña al fuego bajando más los tipos e imprimiendo.

No olvidemos que las bolsas y primas de riesgo también alcanzaban niveles de euforia en 2001 y 2007, mientras las economías se lanzaban al precipicio.

Yo estoy convencido de que el nivel de riesgo que se está acumulando en los mercados es desproporcionado con respecto a la calidad de los activos.

Cómo se crea la burbuja

Los pasos son los siguientes:

– Desde el año 2007 los bancos centrales han bajado los tipos 511 veces. Hoy la mayoría de los bonos de países con alta calidad crediticia cotizan con rentabilidades bajísimas, del 1 o 1,5%.

– Mientras tanto, la calidad crediticia de la deuda soberana y corporativa se resiente, porque las perspectivas económicas no mejoran. Se ha perdido más de un billón de dólares en activos de máxima garantía (triple A) durante la crisis.

– El índice de impagos y mora también ha ido aumentando gradualmente, aunque a niveles bajos por el enchufe de liquidez. Los bonos basura tienen un índice de impago cercano al 3,5%, y el riesgo de impago de varios países europeos también ha repuntado recientemente un 12%.

– En ese entorno, los fondos de pensiones son incapaces de generar los dividendos que necesitan sus clientes comprando solamente bonos de alta calidad, con lo cual van aceptando mayor riesgo. Lo más grave es que aceptan activos con condicional baja, es decir, con requisitos crediticios muy suaves.

– Al generarse esa demanda, los países y empresas con problemas emiten deuda como locos, sin mejorar sus fundamentales, pero a tipos de interés más bajos.

¿Y si no fuera una burbuja?

Moody’s, la agencia de calificación, y algunos bancos se apresuraron esta semana a decir que “no ven señales de burbuja en los bonos”. Desafortunadamente, sus predicciones pasadas no han sido de lo más acertadas.

Los argumentos en contra de la burbuja son:

– Los diferenciales con la deuda de calidad no se han modificado. Es decir, aunque el tipo de interés absoluto exigido a los bonos de alto riesgo ha bajado, también ha caído proporcionalmente el de la deuda de alta calidad. El problema que yo le veo a este argumento es que no deja de enmascarar una situación global de precios manipulados, altísimo endeudamiento y crecimiento endeble.

– Las economías occidentales se están recuperando. Sin embargo, no hay datos sólidos que lo corroboren. El crecimiento de Europa, incluido Reino Unido, es atroz y el de Estados Unidos sigue siendo anémico, su desempleo muy manipulado –Grantham comentaba que es un 11% real si lo analizamos como la EPA española- y la deuda sigue creciendo mientras se revisan a la baja las estimaciones de crecimiento global (de 4% a 3,3% global, y lo que queda).

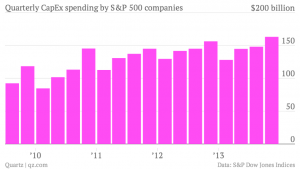

– Los bancos centrales seguirán imprimiendo y bajando tipos mientras sea necesario. Solo tienen un problema. En las anteriores burbujas los tipos no estaban al 0,5% y los depósitos al cero por ciento. Y las economías, privadas y públicas, no estaban tan endeudadas… Ni los inversores tan expuestos al mercado (vean el gráfico inferior y el impacto de las políticas expansivas en el mercado bursátil). El efecto placebo del gas de la risa monetario ya no dura lo que duraba antes.

Mientras tanto, la bola de bonos de alto riesgo sigue creciendo. Unos y otros se enzarzan en el debate sobre la baja inflación… Olvidando la monstruosa inflación de activos que se está generando, e ignorando que la política monetaria de “a ver quién suspende antes”, al ir acompañada de subidas de impuestos y represión financiera, hace que el consumo caiga.

¿Y si hay burbuja?

Aprovechar la relajación de las condiciones que los inversores piden y el entorno de política monetaria agresiva y salvaje me parece bien si se prepara uno para el invierno y se toman medidas drásticas de reducción de las necesidades de financiación.

Si pincha esta burbuja, nos vamos a encontrar con estados, bancos centrales, empresas y fondos muy endeudados, es decir, con muy baja capacidad de absorber un shock de ventas. Y si las necesidades de refinanciación siguen acumulándose, ese efecto “aspiradora” puede llevar a enormes problemas.

Recordemos que siempre hemos salido de las explosiones de burbujas creadasdurante la época de la “expansión monetaria eterna” con gobiernos, empresas y familias más endeudadas que cuando empezó dicha burbuja. Y que hoy, ese nivel de apalancamiento sigue siendo claramente inaceptable incluso si se creen –que no falte la fé- que las economías van a crecer como dice el FMI.

Demasiado riesgo por poca rentabilidad.

Los inversores y los bancos están tomando demasiado riesgo. Los paquetes de hipotecas y activos de alto riesgo vuelven a venderse a niveles históricos, los balances no se están limpiando y si esta burbuja es real volveremos a la espiral de rescates, que paga usted.

Si esta pirámide de cartas sufre el menor shock, volveremos a repetir el 2007. Pero mientras tanto, nadie quiebra, no se limpia la economía de sectores improductivos y no se hacen las reformas necesarias para asegurar un crecimiento sostenible. Solo se empaqueta y esconde.

¿Que hay que subirse a la noria hasta que pare la música? No lo tengo claro. La noria, cuando se para, no lo hace suavemente y con oportunidad de bajarse como un torero saludando al público. Se para abruptamente con todo el mundo dentro.

Las burbujas son relativamente fáciles de identificar, especialmente cuando se crean con tanta rapidez. El momento de pincharse, no. La apuesta de muchos fondos y bancos es que los bancos centrales van a sostener a los activos de riesgo porque no “ven riesgo de burbuja”.

Y ahí está el problema. Lo peor de estas burbujas es que se tiñen de un velo “social”. “Reducir el paro”, “que fluya el crédito” o “apoyar el crecimiento”, cuando lo único que hacen es sostener a bancos y estados endeudados y empujar a los inversores supuestamente más cautelosos, los fondos de pensiones, a conductas de alto riesgo. Usted, de toda esta fiesta, no ve un duro. Pero alégrese, le dan “percepción de riqueza” y “confianza”.

Hay muchos inversores alertando de esta situación. Por supuesto, muchos podemos estar equivocados. Pero los estados, agencias de rating y bancos centrales nunca ven burbujas. Recuerden la tecnológica o la inmobiliaria. Pasaban más tiempo justificándolas que analizando cómo salir. Veremos qué ocurre. Buen fin de semana.