Recordarán ustedes que, a finales de 2020, las estimaciones apuntaban a un fuerte crecimiento de la eurozona y una revalorización del euro. Ha ocurrido, de nuevo, lo contrario. En Tressis ya explicamos en enero que la escasez global de dólares continuaba y que la recuperación europea no iba a liderar el crecimiento global y así posicionamos nuestras carteras.

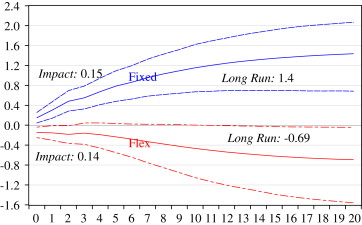

La gran lección de 2021 es que el efecto multiplicador de los planes de estímulo fiscal y monetario es negativo o cero en economías altamente endeudadas y abiertas, y empeora con una pirámide demográfica de base decreciente. Ya lo demostraron los profesores Ethan Ilzetzki, Enrique Mendoza y Carlos Vegh en su estudio How Big (Small) Are Fiscal Mutipliers? La evidencia de más de 44 países es que el multiplicador fiscal del aumento de gasto público es cero en economías muy endeudadas. Ese mismo efecto encuentra el Banco de España en periodos de alto endeudamiento.

No nos ha sorprendido la batería de revisiones a la baja de expectativas de crecimiento porque las perspectivas que se habían publicado para 2021 eran simplemente inasumibles.

Sin embargo, 2021 ha sido un año de recuperación sólida en la mayoría de los países, con un componente preocupante: una mejora del empleo lenta y con caída de los salarios reales por la alta inflación.

Nuestra visión positiva con el oro no empezó a funcionar hasta final de año, cuando el mercado empezó a revisar a la baja el crecimiento estimado y a subir las expectativas de inflación.

Tampoco podemos olvidar que la deuda global se ha disparado de nuevo a máximos históricos, haciendo el ritmo de recuperación más lento y menos productivo. La deuda global se disparó un 28% en 2020 y ha vuelto a aumentar dramáticamente en 2021, liderada por el segmento público, camino de superar los 300 billones de dólares según el IIF Institute of International Finance. Esto nos lleva a entender por qué la política de los bancos centrales continuará siendo acomodaticia a pesar de los mensajes de tapering. La inmensa mayoría de Estados, especialmente los de la periferia de Europa, no pueden soportar una subida fuerte de coste de endeudamiento.

El gran problema de 2021 ha sido el aumento de la inflación. Al principio, los bancos centrales nos dijeron que no había riesgo alguno de presiones inflacionistas y que incluso había riesgo de deflación. Después, nos dijeron que la subida de precios era por el efecto base de la reapertura de las economías tras los cierres de la pandemia. Ya en septiembre, nos dijeron que era transitoria. Ahora incluso las estimaciones a 2024 del BCE y la Fed incluyen una presión inflacionista más persistente.

Vamos a tener que convivir, por lo tanto, con más inflación y menor crecimiento de lo estimado, y un entorno probablemente más volátil.

La política de los bancos centrales seguirá siendo acomodaticia, como comentaba antes, incluso considerando las estimaciones de subidas de tipos anunciadas. Si miramos los anuncios de la Reserva Federal y del BCE, ambos seguirán comprando una enorme cantidad de bonos y activos ligados a hipotecas. En el caso del BCE, la eliminación del programa PEPP (recompras por la pandemia) se verá acompañada de un aumento del programa APP (las recompras tradicionales de bonos soberanos). Es decir, que se va a seguir aumentando el balance del Banco Central Europeo en alrededor de un billón de euros a 2024 y los tipos estarán por debajo del umbral de la inflación. En el caso del BCE, esto significa que es muy probable que siga siendo un 100% de las compras de emisiones netas de deuda de los estados miembros si estos cumplen sus objetivos de déficit y con ello de reducción de emisiones anuales de deuda. En el caso de la Reserva Federal, cuenta con un aumento de la demanda global de dólares y un entorno más favorable para los activos de bajo riesgo con lo cual no se percibe un importante riesgo de un shock de liquidez.

2021 nos ha enseñado a ser cautelosos con las estimaciones de crecimiento y con las promesas de rebotes en forma de V que nunca se han dado y nuestro posicionamiento de cara a 2022 debe ser parecido. Cauteloso con las estimaciones demasiado optimistas e ignorando los cantos de sirena que nos recomiendan tomar exceso de riesgo.

Como inversores, nuestro objetivo no es subirnos al riesgo de un aumento de la volatilidad, sino identificar oportunidades en los sectores y subsectores que mostramos mensualmente en nuestro Tressis Visión. 2022 será un año apasionante y presentaremos nuestras ideas para el ejercicio en enero. Feliz Navidad y próspero 2022 a todos.