“The harder I work, the luckier I get”

En un entorno donde las malas noticias sobre China, Japón o Brasil abundan, es bueno resaltar que el crecimiento de la Eurozona se ha revisado al alza.En los primeros seis meses del año, el PIB ha aumentado un 1,5%, ligeramente por encima de expectativas. Un crecimiento liderado por Alemania, España, e Irlanda, a pesar del estancamiento de Francia (que comentábamos aquí) e Italia.

La fortaleza del modelo alemán se puso de manifiesto con las cifras del sector exterior publicadas ayer.

Las exportaciones crecían un 2,4% ajustado hasta un nivel récord de 103.400 millones de euros. A su vez, las importaciones alcanzaban los 80.600 millones, llevando al superávit comercial al máximo histórico.

La fortaleza del modelo alemán se puso de manifiesto con las cifras del sector exterior

Un superávit con el exterior de casi 22.800 millones no sólo es un récord desde el comienzo de la serie histórica. Las cifras son espectaculares, pero aún más impresionantes si tenemos en cuenta que Alemania tiene como principales socios comerciales en cuanto a exportaciones a tres países que están en desaceleración, Francia, EEUU y China, que suponen el 24% de sus ventas al exterior. ¿Por qué? Alemania es la prueba de que no se exporta más por ser más barato o por devaluar. Que para exportar más hacen falta buenos productos, no malas políticas monetarias.

Con una economía que crece al 1,4% anualizado, un desempleo del 6,4%, una de las pocas economías globales que mantiene una tasa de paro inferior a la considerada como tasa natural, y sin déficit, Alemania es un ejemplo para la Eurozona que nadie quiere seguir. Es más cómodo criticar a los alemanes e implementar el modelo dirigista francés, que provoca estancamiento y déficit, pero la excusa perfecta de culpar al enemigo exterior.

Como la famosa frase “Alemania se saltó el límite de déficit antes”… Durante un par de años y aplicando durísimos ajustes para controlarlo, no durante siete y echándole la culpa a Bush, Merkel o la reunión de U2. O la más divertida de todas: “Ellos se beneficiaron de nuestra burbuja y nos prestaron aunque éramos insolventes”… Como si nos hubieran puesto una pistola en la cabeza para endeudarnos. Mientras, eso sí, exigimos más déficit y más financiación.Como dice el profesor Carlos Rodríguez-Braun, el mejor amigo del hombre no es el perro, es el chivo expiatorio.

Para exportar más hacen falta buenos productos, no malas políticas monetarias

Alemania era considerada en 2001 como “el enfermo de Europa” y varios diarios de nuestro país le auguraban un futuro de estancamiento por haber implementado planes de austeridad agresivos que “hunden la demanda interna”. Pues bien, el país ha mostrado al resto de Europa que el modelo exportador y de contención del gasto es mucho más social y próspero que el absoluto error de implementar políticas de demanda. Los tristemente famosos “planes estatales para incentivar la demanda interna” que sólo dejaron deuda, desempleo y sobrecapacidad.

No sólo el modelo alemán funciona, mientras que el dirigista francés sólo ha generado estancamiento. Es que no tenemos otra opción.

Europa no se puede entregar a otro plan de gasto como el de 2002 a 2010 que ha dejado las secuelas de deuda, burbujas inmobiliarias y financieras pinchadas, gasto público desbocado y crecimiento débil.

Les recuerdo que entre 2002 y 2009 la masa monetaria en la Eurozona se duplicó, un aumento superior al de los Estados Unidos en los últimos años, disparando el gasto público, a una media del 48% del PIB y la deuda a tasas cercanas al 100% del PIB en la mayoría de las grandes economías europeas.

Pero sobre todo, a base de planes industriales, subvenciones y gasto, hemos conseguido pasar de una utilización de la capacidad industrial promedio superior al 81,4% a menos del 79% (en algunos países por debajo del 76%).

…Y como hay sobrecapacidad, a nuestros neokeynesianos del gasto sólo se les ocurre que es un problema de demanda, y que hay que “incentivarla”. Como si vas a conseguir que la gente gaste solo porque tú decidas que hay que poner otro frontón en el pueblo.

En cualquier caso, no tenemos el lujo ni siquiera de intentarlo. Los estímulos monetarios del BCE no funcionan a la hora de crear demanda, porque no es un problema de crédito, sino de endeudamiento excesivo y capacidad ociosa que no era necesaria ya cuando se creó en 2008-2010. Y además, con déficits anuales que son todavía muy altos y una presión fiscal que solo ha aumentado en los últimos diez años, tampoco tenemos capacidad de acudir a políticas expansivas estatales.

Toca, por fin, aplicar políticas de oferta. ¿A quiénes molesta que la UE tenga superávit comercial y se evite cometer los mismos errores de gasto que han llevado a China y Japón a la situación actual? A nadie más que al burócrata que se beneficia del gasto pero no de la responsabilidad de pagarlo. Porque los demás siempre pagamos la entelequia de “incentivar la demanda interna” que nunca ha funcionado cuando existe un entorno de saturación de deuda y sobrecapacidad.

Alemania ha demostrado que el camino para salir de la crisis es el correcto. España e Irlanda han probado que se puede salir de la recesión creciendo, creando empleo y sin acudir a los errores de gasto del pasado. Lo demás son brindis al sol.

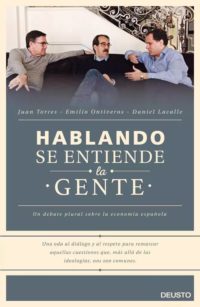

Hablando Se Entiende La Gente… A la venta el 22 de Septiembre 2015 (Ediciones Deusto)

Hablando Se Entiende La Gente… A la venta el 22 de Septiembre 2015 (Ediciones Deusto)