“Money is the general medium of exchange, the thing that all other goods and services are traded for, the final payment for such goods and services on the market” Rothbard

Si existe una excusa a la que muchos acuden cuando sus propuestas fracasan estrepitosamente esa es la de culpar de los errores a factores externos. Los mercados o los malvados empresarios, o el Estado se convierten en la cabeza de turco única y perfecta cuando la impoluta teoría, por el bien de ustedes, no funciona. Nuestra buena voluntad lo justifica todo.

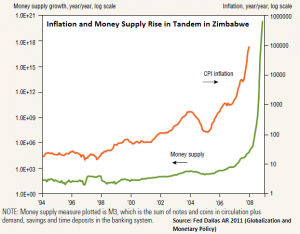

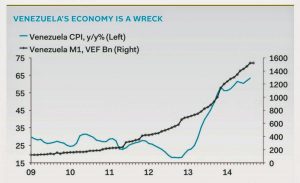

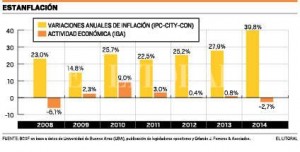

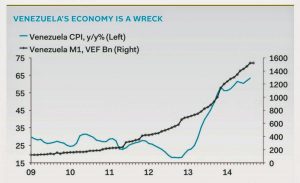

El fracaso evidente de las políticas monetarias expansivas, ante el riesgo de recesión global, ha creado una “nueva” escuela. Y digo nueva con ironía porque es la más antigua de la historia, crear dinero de la nada para financiar “al pueblo”. Siendo “el pueblo”, por supuesto, el gobierno -solo si gobiernan ellos, claro-. Lo llaman la Teoría Moderna Monetaria y no es más que exactamente lo mismo que se ha hecho toda la vida desde los Assignats franceses a Kiciloff en Argentina o Maduro en Venezuela. Y con el mismo resultado. Exceso de inflación, destrucción de confianza, culpar a “los comerciantes” y quiebra.

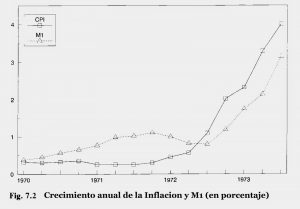

Primero, debemos entender qué es el dinero y por qué “crearlo” de manera agresiva destruye más de lo que aparentemente mejora. Es un medio de cambio y pago que debe ser de aceptación generalizada. Si los ciudadanos pierden confianza en su valor como medio por la eterna manipulación, desaparece como medio de cambio, depósito de valor y unidad de cuenta. Y esa confianza no la decide un comité o un gobierno desde la imposición. El dinero en su función de medio de cambio facilita el intercambio, o sea, evita el trueque. Cuando su valor está cuestionado, cuando pierde esa “reserva” que tanto monitorizan los países líderes -que además tienen la mayor balanza financiera precisamente para cimentar su posición-, se destruye la economía yendo de crisis en crisis que cada vez son más rápidas y violentas, aumentando la fragilidad y desde la estanflación o la enorme inflación. La inflación siempre es un proceso monetario, es el síntoma de un desequilibrio brutal.

El dinero, cuando se crea desde la expansión de crédito artificial también se destruye -una grave crisis financiera, impagos, caídas de los activos reales- al basarse en expectativas injustificadas. Que esa creación artificial sea a través de crédito a estados, a personas o empresas es igual. Si se genera distorsión por asignación ineficiente de capital, el efecto es el mismo. Por eso la pretensión de aplicar la misma política monetaria, pero en vez de usar el mecanismo de transmisión bancaria, se entregue directamente al estado para financiar elefantes blancos es lo mismo que una burbuja. Solo que, como estamos viendo en China, Argentina o Brasil, salta de manera más agresiva. El efecto embudo de años de desequilibrios propiciados desde el poder político luego no se puede “controlar” desde el mismo.

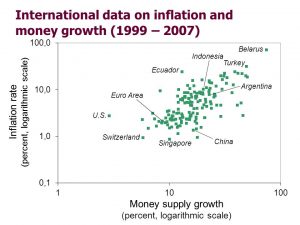

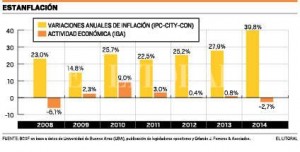

Vean Argentina, con una inflación de 350% desde 2008 desde la política “inclusiva” de crear dinero para pagar “empleo e inversión pública”. Un aumento de la masa monetaria del 30% medio anual.

La falacia de que “la creación de dinero no tiene por qué crear inflación”.

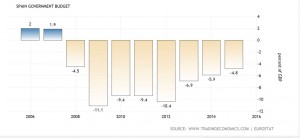

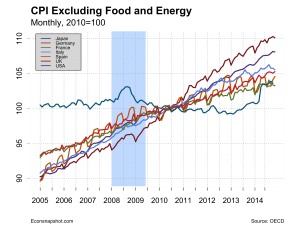

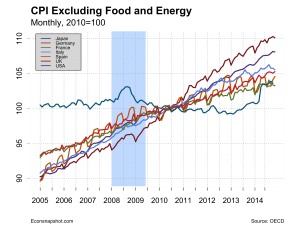

En el mundo, desde 2009, se ha aumentado la masa monetaria desde los bancos centrales de manera desproporcionada. Más de 600 bajadas de tipos y 19 billones de dólares de estímulos monetarios no solo han llevado a la inflación subyacente a crecer. Es que se ha creado dinero que ha ido fundamentalmente a financiar estados deficitarios y sectores endeudados. Eso ha creado inflación, además de en precios, en los activos financieros.

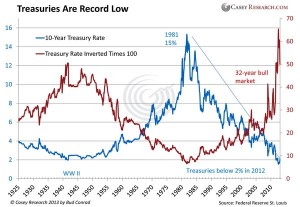

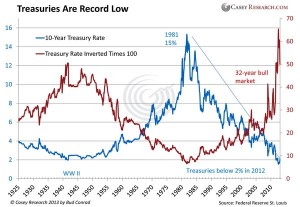

La inflación, repitan conmigo, no es solo el IPC. Se crea inflación allá donde va el dinero. El efecto inflacionista es evidente en los activos financieros, con los bonos soberanos a tipos jamás visto en la serie histórica y los bonos de alto riesgo cotizando con rentabilidades exigidas a mínimos de 38 años.

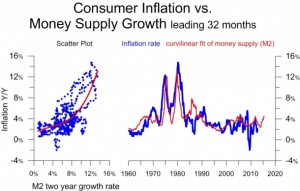

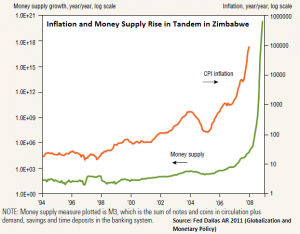

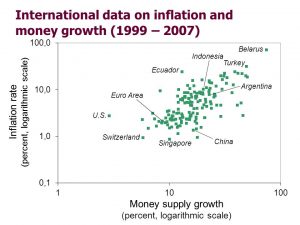

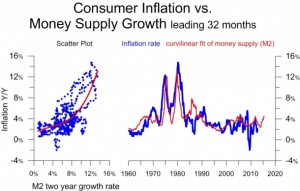

Pero el deseo de pensar que hacer dinero de la nada “crea riqueza” y no tiene consecuencias es simplemente un prejuicio pseudo-religioso, no una realidad. Cualquier análisis de creación de masa monetaria e inflación muestra que el efecto es evidente y que siempre se salda con una crisis financiera, mayor inflación y mayor desempleo. El “efecto placebo”, la ilusión de crecimiento que crea a corto plazo el gas de la risa monetario, salta con una crisis mayor en poco tiempo.

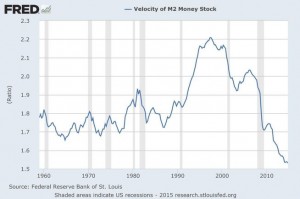

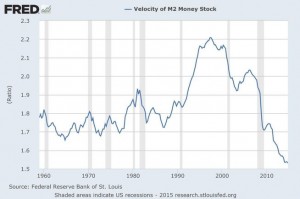

Lo que los inflacionistas socialistas de la MMT olvidan -a sabiendas- es la saturación de deuda y el impacto de la continuada creación de dinero en la velocidad del mismo -que mide la actividad económica-.

Crear dinero para subvencionar a estados hipertrofiados o perpetuar la mala asignación de capital de los agentes privados es lo mismo. Una unidad adicional de endeudamiento no genera un crecimiento del PIB nominal suficiente para reducir la acumulación de deuda, aunque se monetice el stock, porque el flujo -aumento de cantidad de dinero a crear necesario para cubrir gastos crecientes no cubiertos por actividad real- se dispara, creando el siguiente shock con mayor virulencia.

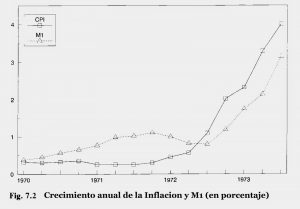

Vean la relación entre creación de dinero e inflación desde 1960: Directa.

El efecto de saturación y la manipulación de la asignación de capital en la economía favoreciendo a sectores endeudados desploma la actividad económica, al aumentar la represión financiera y la presión fiscal a familias y empresas. Es falso que la inflación se cree porque las empresas quieren “forrarse” cuando el gobierno imprime dinero. Los insumos se disparan, la presión fiscal aumenta, los ciclos expansivos son más cortos y los márgenes son más débiles.

Pero … si «el Estado gasta, aumenta la actividad económica y se produce un efecto multiplicador» ¿no?. No. La falacia del multiplicador del gasto público se ha demostrado en muchos estudios (lean). En el historial de más de 44 países se demuestra que el efecto multiplicador es inexistente en economías abiertas, o altamente endeudadas.

El estudio de Ethan Ilzetzki, Enrique Mendoza, y Carlos Vegh, “How Big (Small?) are Fiscal Mutlipliers?” analiza la historia del impacto acumulativo del gasto público en 44 países mostrando que el multiplicador es cero en economías abiertas y negativo en economías abiertas y endeudadas.

El estudio de Ethan Ilzetzki, Enrique Mendoza, y Carlos Vegh, “How Big (Small?) are Fiscal Mutlipliers?” analiza la historia del impacto acumulativo del gasto público en 44 países mostrando que el multiplicador es cero en economías abiertas y negativo en economías abiertas y endeudadas.

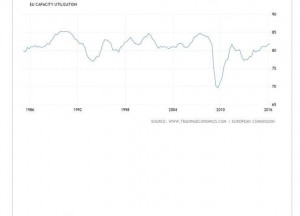

Los tipos de interés no están bajos porque el mercado lo considere, sino por la intervención constante de los bancos centrales. Por eso, ante tipos ultra bajos, la inversión productiva global no está creciendo en términos reales.

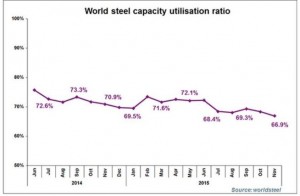

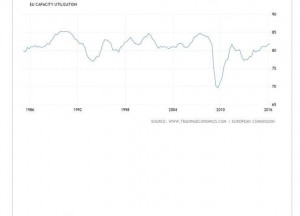

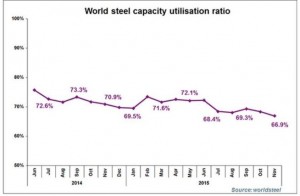

El déficit acumulado son mayores impuestos después. Las preferencias de los consumidores, ante la represión financiera, no mejoran porque gaste el Estado. Solo genera mayor sobrecapacidad. Los nuevos monetaristas olvidan que su recomendación es precisamente lo que ha llevado a Brasil y a China a la sobrecapacidad industrial del 27% y el 38%. Y no son poblaciones con problemas demográficos.

La falacia de la MMT es decir que la creación de dinero no generará inflación porque la demanda y oferta de bienes y servicios crecerá en tándem. El milagro de los panes y los peces. Nunca ocurre y nunca ha ocurrido.

No deja de ser un espejismo, una teoría completamente falaz y desacreditada pensar que el gobierno sabe perfectamente cuál es la demanda y oferta real de bienes y servicios, y sabe perfectamente cuál es la cantidad de dinero que debe crear para generar crecimiento sin hundir la moneda y crear enorme inflación. Literalmente, es creer en la magia. Igual de falaz que la de pensar que crear dinero con la expansión cuantitativa va a hacer lo mismo. El error no es el método de creación artificial planificada de dinero, sino la creencia en el alquimismo por dicha planificación centralizada.

Si esperamos que la ralentización china la compensen las políticas de demanda del resto del mundo, estamos abocados a cometer el mismo error que China y el desastre de 2008.

No es que haya baja inflación y bajo crecimiento por falta de inversión, es que se dan bajos precios por saturación de oferta, y la ‘zombificación’ -gra cias a los tipos bajos- de industrias excedentarias.

Pues ahora, lo último que me faltaba leer es que no hay un problema de sobrecapacidad (vean sector puertos, automóviles, eléctrico, etc). Lean este informe de McKinsey “Profitability in a world of overcapacity” (http://www.mckinsey.com/industries/oil-and-gas/our-insights/profitability-in-a-world-of-overcapacity) .

No es que haya bajo crecimiento por falta de gasto público, que se encuentra a máximos de los últimos 50 años a nivel global, sino por el ataque al consumidor a través de impuestos para sufragar ese dispendio y el asalto al ahorrador que supone la represión financiera -devaluar y bajar tipos-.

Asumir que la demanda se incentiva desde el gasto cuando hemos superado el umbral de saturación de deuda es simplemente un brindis al sol. Es decir “como ha fallado, repetir pero a lo bruto”.

Según el Banco Mundial y la ONU, las necesidades totales de infraestructuras y educación a 2030 suman un 1-1,2% del PIB global. Y quieren gastar cada año más que las necesidades (optimistas) de 15 años. Esa enorme expansión fiscal no compensa la diferencia entre el crecimiento histórico global y el actual. Ni siquiera si asumimos multiplicadores del gasto que hoy en día están más que desacreditados visto en estudios del Nobel Angus Deaton entre otros. El multiplicador del gasto público que usan muchos teóricos no se ha dado en ningún país desde al menos 1996. Son matemáticas.

Vean ejemplos de descontrol monetario e hiperinflación (casos Chile, Zimbabwe y Venezuela)… A los que los perpetradores del desastre siempre tildan de «guerra económica» -culpando a empresarios o comercios de su irresponsabilidad monetaria’.

Regar de dinero “nuevo” al sector público olvidando déficits y esterilizaciones, monetizando todo lo que se crea o el “QE Popular” es la misma locura y tiene los mismos efectos. Supone que el banco central pierda su ya cuestionada independencia y directamente se convierta en una agencia gubernamental que imprima moneda cuando el gobierno quiera, pero ese aumento de masa monetaria no se convierta en parte del mecanismo de transmisión que llegue a todas las partes de la economía, sino que el nuevo dinero solo sea para el gobierno para financiar un “Banco Público de Inversiones”.

El error de los monetaristas socialistas del “QE Popular” es que parte de la base, correcta, de que la expansión monetaria como la conocemos hoy no funciona, pero en vez de entender que imprimir moneda es simplemente una transferencia injusta de renta de los ahorradores y eficientes a los endeudados, parte de que el QE no es el problema, sino el mecanismo de reparto del “gas de la risa monetario”.

El primer problema es evidente. El Banco Central crearía dinero que se utilizaría para elefantes blancos, proyectos tipo Plan E y ciudad del circo, y, al contar el banco público de inversiones con financiación ilimitada, el riesgo de irresponsabilidad en el gasto es claro. Y es un evidente desplazamiento de incentivos al malgasto.

El segundo problema es que las deudas crecientes del banco público de inversiones utilizadas en proyectos sin rentabilidad, y por lo tanto, sus potenciales pérdidas, se cubren sea como sea con impuestos, ya que el capital de dicho banco lo pone el Estado.

El tercer problema es que la inflación creada por esos proyectos la sufre el ciudadano que no se beneficia de esa expansión de gasto “ilimitada”. Subidas de impuestos, mayor coste de vida y, sobre todo, destrucción de una gran parte del tejido empresarial porque el Estado acapara con aún mayor crédito privilegiado mayores sectores de la economía. Pensar que esa inflación se traslada a mayores sueldos es una falacia que se demuestra en la historia. Siempre se ha visto que los salarios reales caen a mínimos (suben mucho menos que la inflación).

Subidas de impuestos, mayor coste de vida y, sobre todo, destrucción de una gran parte del tejido empresarial que pasa a ser acaparado por el Estado -que es el verdadero objetivo-. Y se culpa a los comerciantes de las subidas de precios y la escasez.

El cuarto problema de esta política es que, como hemos comentado, se ha hecho muchas veces en el pasado. Es el modelo que hundió a la revolución francesa con los Assignats, el argentino de Fernández de Kirchner y su ministro Kiciloff disfrazado con términos nuevos, un modelo que solo ha creado exceso de inflación y estanflación. Es el modelo chino que cada día nos da más sustos y es el error llevado a cabo por Brasil. Pensar que el Estado puede decidir la cantidad de dinero y gastarlo en lo que quiera sin consecuencias sobre el resto.

El problema, al final, siempre es el mismo, los aristócratas del gasto público, que jamás han creado una empresa ni contratado a nadie con sus ahorros y esfuerzo, siempre piensan que interviniendo sobre la creación de dinero y la economía van a salvarlo todo.

¿Lo saben? Les da igual, porque para ellos Estado es infalible y se le excusa todo. Defender la idea diciendo que “es diferente”. El socialismo tiene un historial de fracasos tan brutal que solo un grupo de pseudointelectuales puede ignorarlo y decir que ellos lo van a hacer distinto.

Al final, la lógica siempre prevalece. Aumentar la masa monetaria más que el crecimiento histórico del PIB nominal siempre crea unos enormes desequilibrios que saltan en una gran crisis, sea estatal, bancaria, o de exceso de inflación. Los que delimitan sector público y sector financiero como antagónicos simplemente mienten. Son brazos de un mismo tronco.

El desarrollo, necesario, se debe hacer, pero no incentivando el sobreendeudamiento, sea privado o público. Y eso es lo que hace el monetarismo socialista, a expensas de nuestros nietos. Se puede hacer sin coste fiscal acudiendo a la lógica. Mejorando la renta disponible y poniendo incentivos al sector privado para acometer inversiones con retorno real, como decía Keynes, al que no leen para ahorrar, solo para gastar. Keynes hablaba de invertir el excedente del ahorro público en proyectos con rentabilidad real que pagasen la deuda contraída a medio plazo (http://www.jstor.org/stable/4538449?seq=1#page_scan_tab_contents) , no de perpetuar el endeudamiento de un sector público deficitario crónico.

La “Teoría Moderna Monetaria” no es ninguna novedad. Es la búsqueda de la burbuja -en este caso estatal- a toda costa financiada a expensas de todos. Luego les echan la culpa a los norteamericanos, a Merkel o a los mercados. Y a correr.

Lean Debunking Modern Monetary Theory

Modern Monetary Theory: Debunking the Latest Incarnation of Government’s Magic Money Tree

Does money growth help explain the recent inflation surge?

The Weakness of MMT

Modern Monetary Theory, debunked everywhere except among government big-spenders.

El estudio de Ethan Ilzetzki, Enrique Mendoza, y Carlos Vegh, “How Big (Small?) are Fiscal Mutlipliers?” analiza la historia del impacto acumulativo del gasto público en 44 países mostrando que el multiplicador es cero en economías abiertas y negativo en economías abiertas y endeudadas.

El estudio de Ethan Ilzetzki, Enrique Mendoza, y Carlos Vegh, “How Big (Small?) are Fiscal Mutlipliers?” analiza la historia del impacto acumulativo del gasto público en 44 países mostrando que el multiplicador es cero en economías abiertas y negativo en economías abiertas y endeudadas.