Estamos a la mitad del periodo de presentación de resultados y ya podemos hablar del peor resultado con respecto a las expectativas desde 2010, sobre todo en Europa.

18.02.2016 – 05:00 H.

“I´m the other kind” Steve Earle

Ayer tuve el honor de participar, como cada mes, en la CNBC y tuvimos un interesante debate con varios estrategas, incluido John Bilton (vea aquí y aquí) . Incluso desde instituciones importantes se empieza a ver un entorno de valor en empresas muy concretas, pero el consenso es que estamos lejos de un rebote continuado y justificado por las valoraciones o los resultados.

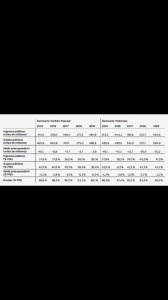

Una de las discusiones más relevantes durante estos días en Londres es la debilidad manifiesta de los resultados empresariales. Estamos a la mitad del periodo de presentación de resultados y ya podemos hablar del peor resultado con respecto a las expectativas desde 2010, sobre todo en Europa.

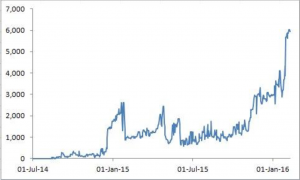

Los analistas han tenido que revisar a la baja las estimaciones de crecimiento de beneficios del ejercicio 2015 (el que se publica ahora) a cero desde +4% solo hace dos meses. Y la bajada de expectativas de 2016 y 2017 aún no se ha dado.

¿Sorpresas? Enormes. ‘Profit warnings’ de compañías que se suponían inmunes a la ralentización o en las que se decía que estaba todo totalmente descontado. Gigantes nacionales alemanes eliminando el dividendo. Y, lo más importante:

No olvidemos nunca que en Europa el consenso de analistas se “masajea”, algo que no ocurre en EEUU o UK. ¿Qué es masajear al consenso?. Las empresas “guían” las estimaciones para que los analistas no se desmanden en sus previsiones. ¿Es una actividad negativa o ilícita? Para nada. Se trata de revisar las estimaciones y ver si los analistas están desproporcionadamente optimistas en una parte u otra de sus expectativas. Lo hacen sobre todo en Francia e Italia, pero es una costumbre europea. Por eso es raro ver que las empresas “batan” las expectativas o decepcionen en porcentajes muy importantes. ¿Nunca les ha sorprendido que las empresas en EEUU batan o decepcionen al consenso en un 20-25% y en Europa casi siempre sean “en línea”?. Eso es masajear el consenso.

Pues bien, aceptando esta realidad… Imaginen cómo debe ser la cosa cuando las expectativas de consenso han bajado un 16% en beneficios del Eurostoxx desde noviembre y, a pesar de ello, las empresas decepcionan.

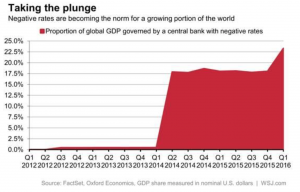

¿Y qué ocurre? Que la parte del león, las estimaciones de 2016 y, sobre todo, las de 2017, no se han tocado aún. Eso mantiene las valoraciones -probablemente- artificialmente altas. Pero sobre todo hace que la caída de las bolsas no muestre, como comentábamos en CNBC, que los índices estén mucho más baratos.

Pero las oportunidades están saliendo claramente. En este entorno hay empresas que pueden dar expectativas fiables a 2020, con resultados muy sólidos y pagando dividendo con y en caja.

Los sectores que me gustan pueden aburrir, pero no hay nada más bello que no tener que escuchar al CEO de una trampa de valor italiana (value trap) decir que aumentan las inversiones para mantener el beneficio neto. Correr para quedarse quieto. Muchas empresas están demostrando que la estrategia adecuada era, y es, preservar balance y mantener el Retorno sobre el Capital Empleado. Defensa, sanidad, consumo, reguladas y tecnologías disruptivas tienen todas las papeletas para ganar a los conglomerados dinosáuricos que están baratos porque siempre han estado y siempre estarán “baratos”. Porque son máquinas de destrucción de valor. Esos dinosaurios no están preparados para tres años de ralentización. Y, por lo tanto, las estimaciones de consenso volverán a revisarse a la baja.

Es un gran momento para invertir en los ganadores de un entorno de bajo crecimiento y baja inflación. Pero un muy mal momento si piensan que “todo está descontado” en los cíclicos.

Ojo con el consenso. Los resultados empresariales muestran el debilitamiento. Blogs de Lleno de Energía http://goo.gl/6vO3Ph