Una semana como la pasada nos puede parecer tranquila, pero se han generado más noticias relevantes de lo que las merecidas vacaciones de muchos pueden sugerir. La llamada a una reunión de la OPEP para tratar el “problema” de los precios del crudo se muestra, como es habitual, más una cuestión de imagen que de verdadero compromiso. La OPEP ha registrado en julio un nivel récord de producción, y entre ellos, Arabia Saudí a máximos. Pero lo que es relevante es que la Agencia Internacional ha vuelto a revisar a la baja las expectativas de demanda de 2017. Nos muestra que la ralentización global es evidente.

Los datos de crecimiento de la eurozona también muestran debilitamiento. Italia vuelve al estancamiento con crecimiento cero, y el crecimiento de la eurozona en el segundo trimestre se situó en un pobre 0,3%, la mitad que en el primer trimestre.

Mientras, en España se mueven las negociaciones para acabar con un bloqueo político que ya resta al crecimiento y la creación de empleo potencial, a pesar de que nuestras cifras son mejores a las de los socios comunitarios.

EL ASALTO INTERVENCIONISTA

La semana arrancaba con el asalto de los intervencionistas a las bajadas de impuestos. Es cuando menos hilarante que los economistas que se llenan la boca de atacar los argumentos contrafactuales sean los primeros en usar esos mismos argumentos con los ingresos fiscales.

LA REALIDAD. BAJAR IMPUESTOS FUNCIONA

Gracias a la recuperación económica y a reducir el esfuerzo fiscal de los españoles, que sufrieron la subida de impuestos y merecían una bajada, la Administración ingresó por tributos un 5,2% más que en 2014 hasta llegar a los 242.265 millones de euros, una cifra que no recaudaban las arcas públicas desde 2007.

En plena burbuja inmobiliaria, con ingresos extraordinarios por ese concepto superiores a los 40.000 millones de euros anuales, se recaudaron 267.610 millones de euros. Es decir, que a pesar de que los beneficios empresariales en España siguen por debajo de los niveles de 2007 y que hemos perdido esos ingresos ficticios de burbuja, recaudamos a nivel récord.

Los intervencionistas dicen que bajaron los ingresos porque se bajaron los impuestos. Aunque el año pasado el Gobierno bajó el Impuesto sobre la Renta y el de Sociedades, se recaudaron por estos conceptos 105.570 millones, un aumento del 4% respecto a 2014. Más que el crecimiento del PIB nominal, más que el aumento de salarios reales y más que la subida de beneficios en España de las empresas no financieras.

En los primeros seis meses de 2016, las empresas del Ibex han registrado una reducción de beneficios del 20%… Y se mesan los cabellos por una caída de la recaudación de menos del 2%.

Decir que no se pueden bajar impuestos porque hay déficit es una falacia. España ha sido deficitaria todos los años desde 1980 menos tres, los de la burbuja inmobiliaria, porque cuando suben los ingresos, se gasta más de lo ingresado, y cuando bajan, también.

EL IMPUESTO DE SOCIEDADES. ATACAR A LAS EMPRESAS

En toda la negociación sobre la investidura, se le ha dado poca relevancia a la propuesta -equivocada donde las haya- de atacar al Impuesto de Sociedades eliminando deducciones. Fíjense qué curioso, España es un país donde los intervencionistas claman contra las deducciones, pero no dicen una palabra sobre las subvenciones (casi 10.000 millones de euros anuales).

¿Y qué se va a conseguir eliminando deducciones del Impuesto de Sociedades?

Argumentan que se recaudarían 4.500 millones más. Por supuesto, un cálculo extra-optimista que asume que nada cambiaría en la inversión y la entrada y creación de empresas. En España, la media de error en el cálculo de ingresos por cambios tributarios es de un 1% del PIB hasta un 1,7%. Casi nada. Para creérselo. Eso sí, de las subvenciones, ni palabra.

¿Por qué se demonizan las deducciones y se calla sobre las subvenciones? Porque las primeras no dan poder al político y las segundas son fuente de favores y prebendas.

Todo esto viene de la falacia de que las grandes empresas no pagan casi impuestos. Si uno hace la media entre empresas en pérdidas y otras en beneficios, la media sale muy baja. Cuando en España metes en ese cálculo a bancos (que acumulan DTAs, activos fiscales diferidos) y empresas con pérdidas en España, la tasa efectiva sale tramposamente baja. La media de tipo efectivo corregido sale un 22%. Pero vamos a ver qué van a “eliminar” cuando dicen que el Impuesto de Sociedades es un “coladero”:

Empecemos por lo que no van a tocar. No van a tocar al sector del automóvil, agrícola, constructor, renovable o industriales subvencionados, cuya tasa efectiva es más baja que la media. Y, por supuesto, no van a tocar a los bancos, ya que eliminar los DTAs mencionados supondría su quiebra en cadena. Con ello el espejismo de los 4.500 millones de supuestos ingresos ya desaparece. Pero la evidencia de los casi 10.000 millones de subvenciones permanece.

Entonces, ¿qué deducciones van a eliminar?

Deducción por I+D+i, que permite desgravar el 17% de los gastos del personal investigador y un 8% de las inversiones realizadas menos la compra de inmuebles.

Deducción por inversión de beneficios en nuevo equipamiento e inmovilizado, que permite deducir entre el 5% y el 10% de la cuota íntegra.

Deducción por gastos de formación profesional, o por creación de empleo para trabajadores con discapacidad, que son mínimas.

Deducciones por creación de empleo indefinido.

Es decir, con la mentalidad de Sheriff de Nottingham de recaudar la siguiente moneda de lo que quede, sus señorías van a cargarse la inversión en investigación y la mejora de la calidad del empleo, pero no el agujero de estudios inútiles y entes deficitarios, que son públicos y sacrosantos.

Nos habíamos olvidado de la deducción por inversiones en producciones cinematográficas y series audiovisuales, que ha conseguido reavivar el moribundo sector audiovisual plagado de subvenciones a películas que nadie ve, y ha conseguido ocho de cada diez éxitos de taquilla.

Pues da igual, se ha decidido que son muy malas y se pondrá, de nuevo, palos al cambio de patrón de crecimiento y la investigación productiva en aras del afán recaudatorio. Seguro que lo solucionan aumentando presupuesto en alguna partida.

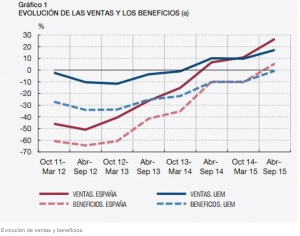

El problema de la recaudación en España no es de deducciones, ni de subir impuestos. Es de tener más y mejores empresas que generen mayores beneficios. El problema de España es que la inmensa mayoría de las empresas son pequeñas y medianas, de hecho, la mayoría son microempresas, que sus beneficios son ultra cíclicos y muy frágiles, y que las grandes empresas no han conseguido recuperar su cifra de beneficio en España.

España recauda menos por Impuesto de Sociedades con respecto al PIB porque los grandes contribuyentes a ese impuesto llevan años de pobres resultados en nuestro país, y porque nos faltan más empresas y que crezcan mucho más. Solo empezamos a sacar la cabeza.

Cuando tienes una economía cíclica y de pequeñas empresas, y las grandes industrias siguen en proceso de recuperación, no puedes cargar al sistema de costes fijos y echar la culpa a los ingresos. Es la receta para nunca salir del agujero.

Eliminando deducciones no solo no se va a recaudar la cifra antes mencionada de 4.500 millones, que encima ni soluciona el déficit, sino que pone mayores palos aún al cambio de patrón de crecimiento. Tiene un impacto doble de incidencia económica: desincentiva la inversión productiva y con rentabilidad real, y supone perpetuar la ineficiente asignación de recursos a los sectores de baja productividad. En definitiva, eliminar las deducciones para perpetuar las subvenciones simplemente nos lleva a seguir donde estamos desde 1980. Y a echarle la culpa a los ingresos del gasto improductivo.

El riesgo de que los acuerdos de gobierno vuelvan a centrarse en subir impuestos, sea eliminando deducciones o subiendo cuotas, es alto. Lo que no podemos olvidar es que el resultado sería el mismo que en el pasado. Empeorar.