21/4/2012 El Confidencial

A Repsol no se le ha expropiado. YPF es una concesionaria de unos activos que pertenecen a las provincias argentinas. Los “recursos naturales” pertenecían al “pueblo” – a los oligarcas, pero eso es otra cuestión- desde hace décadas. Aquí lo que se ha hecho es confiscar a un accionista mayoritario. No se ha expropiado a todos. Se ha confiscado a Repsol y no a su socio y gestor local. ¿Por qué?. No solo es una confiscación, sino una confiscación xenófoba restringida a un país.

Cuando a Exxon le expropiaron en Venezuela no vi un solo partido político, blog de izquierda o de derecha en EEUU apoyar a Chávez. Me da asco escuchar a IU y a Amaiur apoyar que se confisque a una empresa que genera más impuestos y empleos que ninguna de las aventuras destructoras de empleo y del PIB que ellos hayan promovido o apoyado jamás, directa o indirectamente.

La expropiación llega cuando la economía de Argentina se desploma a pesar de unas cifras oficiales que parecen a simple vista atractivas, PIB creciendo el 8,8%, desempleo del 6,7%, superávit y producción industrial creciendo un 2%. ¿Suena bien, no? Excepto que al superávit oficial de $143 millones en enero le acompaña un déficit fiscal de casi $1.000 millones anuales.

Las cifras oficiales esconden un paro que se estima es varias veces superior al oficial y un empleo subvencionado. De acuerdo a un estudio del Instituto para el Desarrollo Social Argentino (Idesa), el empleo público en Argentina creció cinco veces más que la población en los últimos quince años. La tasa de crecimiento promedio del empleo público fue del 5% anual, mientras que los habitantes crecieron a razón del 1% anual. En 1997, los empleados del sector público eran 720 mil. En 2011, tras ocho años de gobierno de Néstor y Cristina Kirchner, alcanzaron la cifra de 1,5 millones, más del doble. ¿Les suena? Grecia, etcétera…

¿Quién paga esos empleados públicos? Una economía masivamente subvencionada. Un 5% del PIB son subsidios, con un gasto publico que sólo se dirige a pagar una casta política hipertrofiada y a enmascarar el coste real de los bienes y servicios con tarifas injustificablemente bajas, sin invertir un peso en infraestructuras, para tapar el agujero que hace sobre el bolsillo del ciudadano una moneda en devaluación constante y una inflación desbocada, que las cifras oficiales estiman en un 9,7% pero que los analistas internacionales, PriceStats, por ejemplo, estiman en un 30%.

Y a pesar del enorme gasto público (político), el país no invierte en infraestructuras, que están en estado ruinoso, carreteras, oleoductos, los trenes tienen accidentes constantes con víctimas mortales,… Ante tal situación, el gobierno decide no buscar soluciones, sino buscar cabezas de turco, o excusas: las Malvinas, las petroleras, YPF…

Aun recuerdo hace una década cuando, encerrado en el Hotel Alvear de Buenos Aires entre protestas masivas, corralitos y cambios mensuales de gobierno, una escritora comentaba en la televisión local “Argentina tuvo la oportunidad de elegir entre ser y parecer, y decidió parecer”. Y como todos los sistemas subvencionados, cuando se acaba el dinero de los demás hay que buscar alternativas. Re-nacionalicemos lo que vendimos.

La tentación de nacionalizar YPF para seguir alimentando la máquina de subsidios era fuerte, pero no soluciona nada.

La retórica anti-Repsol escondía cifras que no concuerdan con la versión oficial de que “las petroleras no invierten y se lo llevan crudo”. Por ejemplo, YPF era quien más invierte en Argentina de todas las empresas industriales, y, entre las petroleras, Pan American Energy tiene un 20% de reservas superior a YPF pero produce un 50% menos. ¿Quién es el que no produce o no invierte?. Si añadimos que YPF vendía, por ley, un 40% de su gas a $0.60/mmbtu, o $3.70/barril equivalente, o sea, a perdidas, ¿Quién exprime a quien?

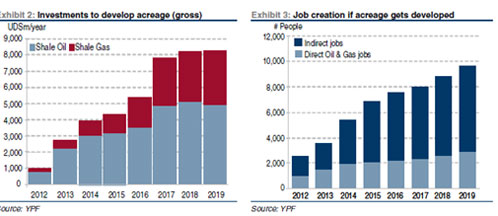

Ni Argentina se podría permitir las inversiones necesarias para desarrollar los descubrimientos recientes en petróleo no convencional, más de $20.000 millones además de los $3.000 millones que YPF invierte cada año, ni podría realizarlas junto a otras petroleras si no permite generar una rentabilidad aceptable a las empresas.

YPF ya invertía anualmente una cifra equivalente al 100% de su resultado operativo y pagaba un dividendo que se acordó con las autoridades para que la familia Eskenazi, cercana al gobierno, pudiese comprar su 25,4%, que estaba soportado por un préstamo, operación acordada para mantener “la argentinidad” de YPF, pero también para hacerlo atractivo a los fondos de pensiones locales.

Si YPF invierte por encima de sus posibilidades, en una empresa que genera un margen neto inferior al 11%, y ya es una empresa muy endeudada (79% deuda sobre capitalización 2012), utilizar a YPF como maquina de subsidios es hundirla aun más, y la llevaría a estar en quiebra técnica en 2015. Con un precio del gas y del petróleo limitado por ley y la imposibilidad de exportar, las inversiones en petróleo en Argentina son ya ruinosas, un 10% de ROCE (rentabilidad sobre el capital empleado) comparado con un coste de capital medio del 9%. Y el ejemplo de nacionalizadores compulsivos tipo Venezuela ha demostrado como la producción y la inversión caen exponencialmente cuando un ente estatal opera los campos y las cuentas estatales no mejoran.

Aerolíneas Argentinas se quejaba de que las petroleras “cobran por el fuel más que el coste de extracción”. Toma ya. Las petroleras como ONG.

Cristina Fernández de Kirchner sufre una crisis y no sólo económica, que ha paralizado prácticamente al Gobierno. Marzo y abril se perfilan como meses muy complicados económicamente hablando, e YPF es un buen golpe de distracción. Buscar cabezas de turco.

El problema con el que se encuentra Repsol es decidir qué política tomar. Mano dura, al estilo Exxon o Chevron o continuar con el estilo diplomático utilizado hasta ahora. Para Repsol, Argentina ha sido un problema desde que se decidió en altas estancias de nuestro gobierno, hace ya más de una década, que era una estupenda idea mantener más del 50% de cuota de mercado en dos países de “alto crecimiento”, España y Argentina, en vez de seguir la idea original cuando se compró YPF, recordémoslo, en un proceso abierto y competitivo por el que el estado argentino ingresó 15.000 millones de dólares y, sobre todo, se aseguró un crecimiento de inversiones. La idea era reducir parte de la posición en YPF, el llamado “modelo Shell”, que es no tener más de un 20% de cuota de mercado en ningún país, para que no te usen los gobiernos como una ONG forzada. Desde entonces, la empresa ha intentado mantener una línea muy política de apoyo a los gobiernos de Argentina, ha reducido su participación en YPF al 57%, y ha intentado apaciguar, trayendo ejecutivos cercanos al gobierno. Pero es complicado, porque la máquina de tragar subsidios no para, y reniega ahora de apoyar hasta a los propios accionistas argentinos y sus aliados, la familia Eskenazi.

Actualización:

Finalmente Argentina entregaba en mayo de 2014 a Repsol en compensacion por la expropiacion títulos de deuda pública argentina («Bonos») por un importe nominal total de 5.317,3 Mn USD , con el siguiente detalle: Valor norminal : 1) BONAR X 500.000.000 USD , 2) DISCOUNT 33 1.250.000.000 USD, 3) BONAR 24 3.250.000.000 USD, 4) BODEN 2015 317.361.184 USD. A los efectos de determinar el paquete complementario de Bonos a entregar por la República Argentina (Títulos Públicos Adicionales), se ha tomado en cuenta el valor de mercado de los Bonos a 30 de abril de 2014 – calculado por referencia al valor promedio de los mismos durante los 90 días anteriores en función de cotizaciones proporcionadas por cinco bancos internacionales de primer orden–. El conjunto de los Bonos entregados alcanza así el valor de mercado promedio de 4.670 millones de dólares previsto en el Convenio.

En ese marco, Repsol entregó además los escritos de desistimiento de las acciones judiciales, administrativas y arbitrales iniciadas en relación con la expropiación y cuestiones vinculadas. Por otro lado, Repsol anunciaba la venta de su remanente de acciones en YPF, que equivalía a un 11,86%.

Repsol anunció el viernes 9/5/2014 tras el cierre de mercado la venta del Bonar 24 a Morgan Stanley por un importe incluido el cupón corrido de 2.813,6MnUSD. El cierre de la transacción está previsto para mañana martes 13 de mayo, y queda sujeto al cumplimiento de los términos y condiciones habituales en este tipo de operaciones. Asimismo, conforme al acuerdo suscrito con el comprador, Repsol tendrá restringida la venta a terceros de los restantes bonos entregados por la República Argentina durante un período de 7 días, con ciertas excepciones