Actualizado 11/4/2014 (El Confidencial)

Government outlays undermine real savings. The larger the outlays are, the more real savings are diverted from wealth generators – Frank Shostak

En mi nuevo libro Viaje a la Libertad Económica (Deusto) dedico un capítulo a los errores de una política económica que muchos países de la Unión Europea llevan a cabo, creada a imagen y semejanza de Francia. El estancamiento, la altísima fiscalidad y la falta de reformas. En la Unión Europea seguimos sin aprender y, con tal de mantener a toda costa estados hipertrofiados y sistemas económicos intervenidos, nos ocurre lo de siempre. Se gasta en planes inútiles a costa de los generadores de riqueza. Y cada vez se genera menos riqueza.

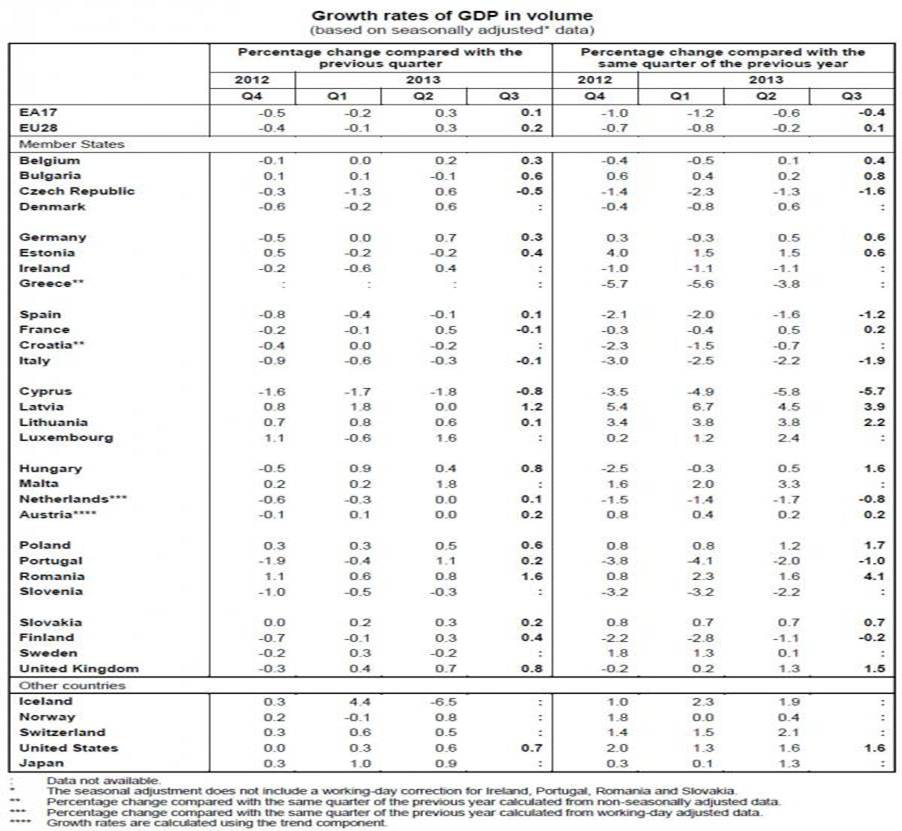

Cuando se vislumbra un cierto entorno de recuperación vemos que los países, en vez de profundizar en las reformas, se relajan, y vuelven a caer en la recesión.

Riesgo para España

El riesgo para la recuperación de España podría venir de un impacto en las exportaciones. España exporta a las mayores economías de Europa el 50% de sus bienes. Pero la razón por la cual veo menos riesgo para nuestro sector exportador es que cada vez dependemos menos de nuestros socios comunitarios. En el primer semestre de 2013, con un crecimiento del 8% de las exportaciones en España, las ventas en Francia bajaron un 1,7% enAlemania un 0,6% y en Italia un 0,4%. Dependemos menos de la máquina europea y generamos mayor valor añadido y diversificación.

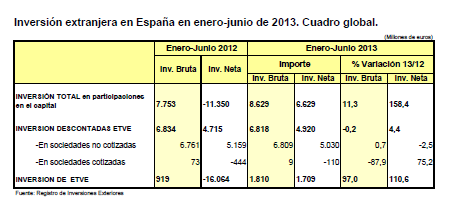

La inversión extranjera en España entre enero y junio de 2013, además, muestra un componente diferenciador muy importante sobre épocas pasadas. La inversión extranjera de residentes (es decir, españoles que traen dinero de fuera) es solo el 4,9% del total, por lo que el 95,1% proviene de inversores extranjeros.

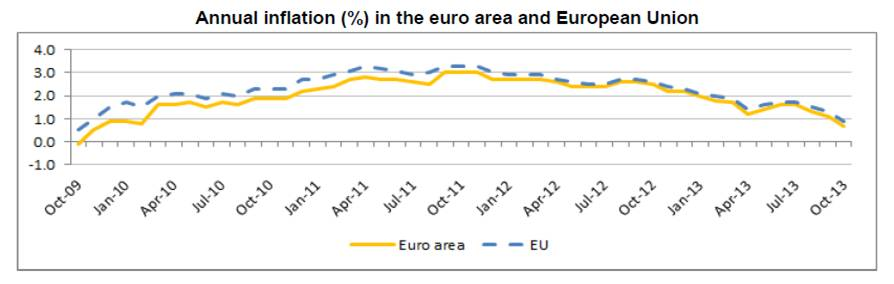

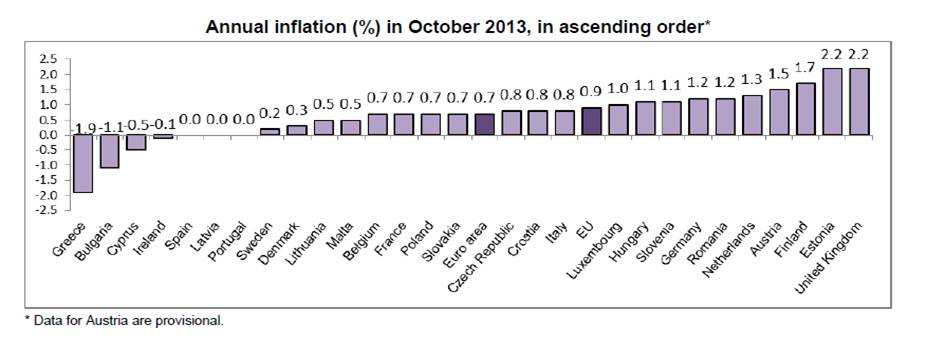

Pero en las entrevistas que he tenido esta semana se repetía una y otra vez que la mayor preocupación ante el estancamiento de la UE es el “riesgo de deflación”.

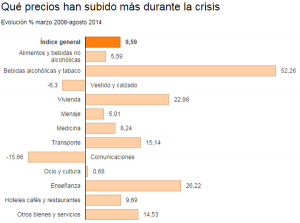

El cuento de la deflación es el del engaño en las medias: Fíjense en el IPC de marzo de 2014. Si usted come equipos fotográficos (-14%), equipos telefónicos (-12%) y joyería (-12%), efectivamente han bajado los precios. Ahora, como usted consuma pescado (+3,2%), leche (+4,4%), fruta en conserva y frutos secos (+6,5%), legumbres (+3,2%), queso (+2,2%), pague gas (+2,3%), electricidad (+6%) colegios (+3,5%), seguros (+4,1%) y agua (+3,3%) lo lleva usted crudo. Y si usted fuma (+3,4%), bebe (+2,4%) o se le ocurre montarse en un avión (+4,4%) mejor ni hablar.

De hecho, utilizando los datos del IPC de marzo de 2014, los gastos esenciales de una familia (comida, escuela, gas, electricidad, seguros y servicios) han crecido en una media del 3,1%

Cinco productos marcan la tendencia supuestamente deflacionista con un descenso muy superior a la media: los equipos fotográficos y cinematográficos (-14%); los equipos telefónicos (-12,2%); los equipos informáticos (-9,3%); joyería, bisutería y relojería (-7,4%). Excluyendo esos bienes, el IPC habría subido entre un 1,6 y un 2%.

Si se creen que en Reino Unido hay una inflación de 1,6% en 2014 (cifra oficial) no me extraña que se crean el cuento de que en España hay deflación

Hay que aclarar que en la mayoría de los países de Europa y en España no hay deflación, hay desinflación por sobrecapacidad. Cuando se han invertido (gastado) centenares de miles de millones de euros en “planes industriales” y capacidad productiva, sobre todo en automóvil, textil, comercio minorista e infraestructuras, lo que estamos viviendo es una reducción de precios sana por competencia entre sectores sobredimensionados hasta en un 40%. Por otro lado, la inflación existe en otros elementos, muy relevantes para la industria y el consumo, desde los costes energéticos en sistemas caros e ineficientes hasta la cesta de la compra básica.

El cuento del riesgo de deflación es la excusa de los estados hiperendeudados para justificar mayor represión financiera. Es decir, continuar bajando tipos, intentar crear inflación falsa aunque los ciudadanos tengan menos capacidad de compra, y… la ultima panacea que nos quieren hacer tragar como una píldora envenenada, planes de estímulos monetarios.

A nadie se le ocurre pensar que los precios bajan porque la renta disponible de los ciudadanos se ha destruido a través de una fiscalidad confiscatoria

Total, a nadie se le ocurre pensar que los precios bajan porque la renta disponible de los ciudadanos se ha destruido a través de una fiscalidad confiscatoria que ya alcanza casi el 40% del PIB de la Eurozona, un 36% en impuestos de actividades laborales. A nadie se le ocurre que el problema es que no se incentiva el consumo y la actividad económica subiendo impuestos y reduciendo la renta disponible de las personas. Es de cajón. Para que se reactive la economía se debe devolver el dinero al bolsillo de los ciudadanos que han aceptado y pagado estoicamente las políticas intervencionistas y planes de ayuda y estímulos que han llevado a la UE a gastar hasta un 3% de su PIB para destruir 4.500.000 de puestos de trabajo y hundir la actividad económica.

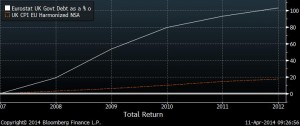

Cuando leo cosas como «la inflación ayuda a reducir la deuda» recuerdo el Reino Unido. Entre 2008 y 2013: Inflación +3,3% anual … deuda +15.2% anual. Pues no, no es cierto que «la inflación reduzca la deuda».

La economía sigue sin recuperar el crecimiento en Europa, la correa de trasmisión de la política monetaria sigue rota, la deuda, tanto en términos relativos como absolutos, sigue aumentando, el empleo no se recupera y ahora nos dicen que entramos en deflación.

Primero, el crédito al sector privado sigue sin mejorar porque la economía europea sigue extremadamente bancarizada y todo el crédito disponible lo fagocita la deuda de las administraciones públicas, como alerta el Banco Central Europeo, llevando a que la simbiosis banca-deuda del estado se profundice, haciendo al sistema financiero más dependiente y, por lo tanto, más frágil ante cualquier riesgo soberano.

Los salarios siguen sin subir, y pensar que forzar a Alemania a estimular su demanda interna va a tener un efecto expansivo sobre la periferia es incorrecto empíricamente, como comentábamos en esta columna hace meses, donde mostrábamos el efecto multiplicador de atraer capital extranjero e inversión financiera directa es tres veces superior al de los estímulos de demanda interna estatales.

Hasta ahora, el principal riesgo que contemplaban los mercados era la ruptura del euro, combinado con impagos soberanos. Ahora nos preocupamos de la deflación, la japonización de Europa de la que ya alertaba en 2012 en este articulo, pero que no deja de ser consecuencia de una nefasta política intervencionista y detractora de capital, que lleva a la desindustrialización, alDepardieu silencioso.

Combatir la posible deflación desde políticas de intervención mientras se sigue cercenando la capacidad de consumo de los ciudadanos con subidas de impuestos y se sigue echando al capital inversor, sólo nos lleva a agrandar un agujero que, por otro lado, creamos en la época de la fiesta crediticia y los planes de crecimiento, y empeoramos en 2008.

Además, las voces que piden estímulos monetarios (Quantitative Easing) similares a los norteamericanos olvidan que la velocidad del dinero, que mide la actividad económica, se desploma, creando un trasvase de dinero a activos financieros, bolsa y bonos, pero el hundimiento de la inversión productiva. Según Citigroup, la velocidad del dinero en Estados Unidos y Reino Unido ha caído a niveles de mediados de los años 60 mientras que el PIB nominal está a niveles de 2001. Pero la bolsa está a máximos históricos y los bonos de alto riesgo, a tipos de interés mínimos. Es decir, creamos ‘ilusión de riqueza’ en activos de riesgo financieros mientras sostenemos el PIB artificialmente, pero destruimos la creación de riqueza y empleo.

Por ello hay que parar el círculo vicioso de gasto, endeudamiento, empobrecimiento, represión financiera, menos riqueza, menos inversión, mayor desempleo y más gasto y pasar a convertirlo en un círculo virtuoso de ahorro, moderación presupuestaria, mejora de la renta disponible, consumo, inversión y empleo. A ver si aprendemos. La prosperidad no viene de la cría del unicornio, sino del consumo y la inversión productiva.

Lectura adicional: http://blogs.elconfidencial.com/economia/monetae-mutatione/2014-04-23/lo-que-no-les-cuentan-de-la-deflacion_119667/

pufff!!! he llegado ha este blog de casualidad..solo tengo una palabra IMPRESIONANTE..tengo lectura para muchas tardes y mucho q aprender con VD. Gracias por explicarnos a los q nos gusta esto de la economia y los mercados y somo unos simples aficionados.

Pues sus dos OBRAS MAESTRAS hasta ahora publicadas: «Nosotros los Mercados» y «Viaje a la Libertad Económica» le gustarán. Son muy ilustrativos y tienen un inmenso poder para hacerte abrir los ojos.

Además tienes decenas de intervenciones de Lacalle en programas de TV, conferencias…

Además de que escribe en el confidencial cada semana…

Muditóo, tiene material de sobra para entretenerse y aprender.

Una vez más, enhorabuena Daniel.

@davidvisus

Daniel, de acuerdo contigo en que las medidas que se han tomado en los últimos años no han servido para solucionar la crisis, sino lo contrario. Otra cosa es que lo de la deflación sea un cuento. La reducción en la velocidad del dinero y el desapalancamiento del sector privado no puede derivar más que en deflación (por mucho que el sector público siga endeudándose) teniendo en cuenta que el desarrollo de los últimos años se basó en un endeudamiento brutal. No hay otra posible consecuencia, y los tipos de interés bajos no son más que una muestra más de la deflación subyacente en la economía, porque como casi en todo, el mercado va muy por delante de los bancos centrales.

Leyendo esto uno se queda estupefacto. Sus razonamientos son contundentes pero la realidad es otra totalmente contraria. Viendo en lo que se ha convertido la clase política estaríamos mejor gobernados por ordenadores programados por gente honesta ( otra utopia) que por estos políticos sin sentido de Estado.