The United States has had five years of elevated joblessness and subpar growth – John Cassidy

En 1982, Fleetwood Mac lanzaron un álbum llamado Mirage (espejismo) dando una falsa impresión de colaboración y compañerismo entre odios y rencillas. A pesar de todo, vendió varios millones de copias. El espejismo de nuestros días puede ser la expectativa de 2,9% de crecimiento de Estados Unidos en 2014. Y también vende mucho.

Estados Unidos crece. Todo va bien. El desempleo es bajo. La política expansiva funciona. ¿No? No solo no es correcto, sino que ni los más importantes economistas de la Reserva Federal lo creen.

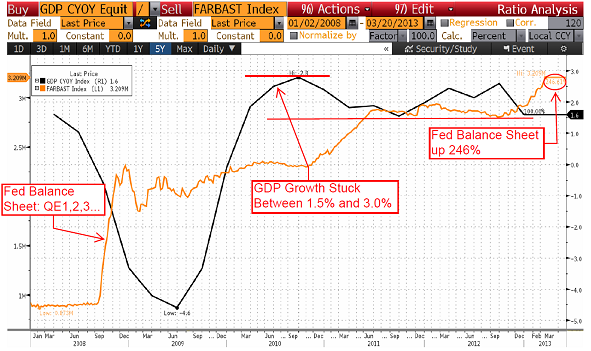

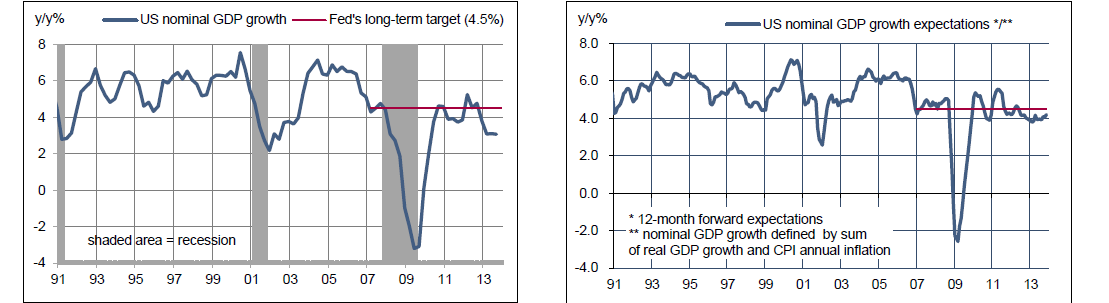

La Reserva Federal reconocía el miércoles que los datos macroeconómicos son decepcionantes, el crecimiento raquítico y el mercado laboral, débil. En este gráfico se muestra. Eso sí… ¡sube la bolsa! «Percepción de riqueza», lo llaman.

El incentivo perverso de inundar los mercados de dinero fácil genera una economía masivamente apalancada, desplaza capital a los sectores financieros y hunde la inversión productiva. Un Producto Interior Bruto (PIB) que es cada vez más parecido a un soufflé, lleno de aire. No solo se invierte menos, sino que el dinero se utiliza para recomprar acciones, pagar dividendos e intercambiar cromos –fusiones y adquisiciones-, no para inversión productiva.

Entre 1996 y 2006 las mayores empresas de EEUU (S&P 500) invertían alrededor de un billón (trillón americano) de dólares al año, de los cuales un 70% se dedicaba a inversión productiva e I+D y un 30% a recompra de acciones y dividendos. Desde 2009 la cifra de capital anual invertido total se ha disparado hasta superar los 2,3 billones de dólares, pero el 45% se usa para recomprar acciones y pagar dividendos. De hecho, ni la cifra de inversión productiva ni la de I+D han aumentado prácticamente –ajustada por inflación- desde 1998. Es decir, el dinero ‘gratis’ de la política expansiva se usa para lo que sirve… para protegerse, reducir el número de acciones en circulación, intercambiar cromos y devolver dinero a los accionistas, no para empleo y expandirse orgánicamente (datos de Goldman Sachs, Morgan Stanley).

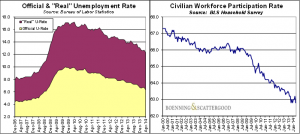

Estados Unidos ha creado casi la mitad de toda la masa monetaria de su historia en los últimos cinco años, y ha vivido el periodo más largo jamás visto sin subir los tipos de interés, y sin embargo, el índice de participación laboral (porcentaje de la población civil de Estados Unidos con más de 16 años de edad que tienen un trabajo o están buscando uno activamente) se ha desplomado a niveles de 1978, un 62,8%. Algunos lo explican «por efecto demográfico». Sin embargo, ajustado por dichos cambios demográficos –hay menos jóvenes en edad de trabajar y los mayores viven más tiempo- la participación laboral y el empleo no ha mejorado desde 2010 mientras se dedicaban a imprimir como locos. Mejora del desempleo ‘sacando parados de las listas’, como en la España de los primeros 90. Mientras tanto, casi la mitad de la población ocupada de EEUU cobra menos de 40.000 dólares anuales.

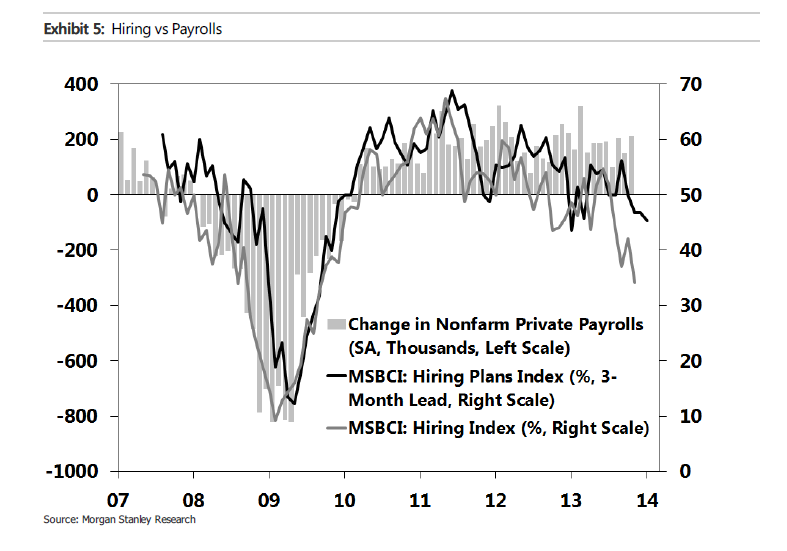

Es el mayor engaño desde el bálsamo de Fierabrás decir que la política monetaria expansiva es redistributiva y social. El que parte, reparte y se lleva la mejor parte. Pero no se preocupen, “el año que viene, seguro que mejora”, «usted espere”. Más madera. Vean el índice de contrataciones desde 2011.

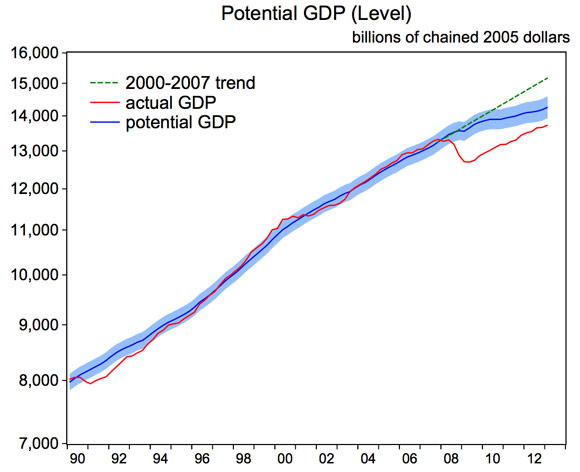

El balance de la Reserva Federal norteamericana se acerca rápidamente a la cifra de 4 billones (trillones americanos) de dólares, comprando alrededor de un billón anual en bonos, y sin embargo la economía crece muy por debajo de su potencial… Pero, además, ese potencial se está deteriorando.

En estas dos últimas semanas he leído dos excelentes informes de William English y David Wilcox alertando sobre el deterioro del crecimiento real y potencial de los Estados Unidos. El grafico inferior, de uno de esos informes, muestra cómo se ha roto la correlación entre creación de riqueza potencial y real, muy por debajo de la tendencia de 2000 a 2007.

No se invierte en actividades productivas y creación de empleo porque los incentivos y la confianza no se dan. Los tipos de interés artificialmente bajos y el gas de la risa monetario engañarán a unos cuantos analistas, pero no a presidentes y consejeros delegados de empresas que han sido capaces de ser líderes y competidores globales a pesar del gobierno, y que prevén subidas de impuestos, consumo pobre y represión financiera a medio plazo. Goldman Sachs estima que en 2014 volverá la inversión productiva creciendo un 9%. Vistas las estimaciones de las empresas para 2014, lo dudo. Y van cuatro años en que se equivocan, como otros bancos de inversión, en estimar un aumento de dicha inversión.

El Estado no suple ni puede suplir esa inversión. A pesar de los tipos de interés ínfimos y la eterna subida de los techos de deuda, Estados Unidos sigue generando un déficit de casi 700.000 millones de dólares. Para ‘suplir’ la perdida de inversión productiva –asumiendo, y es mucho asumir, que el Estado invirtiese adecuadamente y con rentabilidad-, tendría que disparar su déficit en otro medio billón de dólares, y con ello mayores subidas de impuestos, mas represión financiera… y menor inversión productiva.

Cierto que los bancos son más fuertes y tienen menos riesgo y que el estado se financia a tipos bajos. Faltaría más, con un regalo anual equivalente al PIB de España. Y aumentar la masa monetaria un 6-7% para crecer un 2% no es crecer, es estirar la masa de la pizza. Sin embargo, ante un problema de incentivos equivocados, creación de dinero inútil y coste del dinero artificialmente bajo que no solo diluye el crecimiento real, sino que deteriora el potencial, nos ofrecen como solución… repetir.

Como el crecimiento es pobre, lo que proponen es más de la medicina que no ha curado al enfermo. Tipos bajos eternos. Sí, muchos miembros del banco central norteamericano, como Charles Plosser, expresan dudas sobre la efectividad de la política monetaria, y empiezan a proponer medidas para controlar la locura limitando la capacidad de la Reserva Federal de comprar activos y expandir su balance, pero son voces en el desierto. Si realmente piensan que forzando la máquina se va a reactivar la inversión y la creación de empleo porque lo decide un comité, no va a ocurrir. Hasta que los creadores de empleo no vean con claridad la oportunidad, la inversión seguirá siendo mínima.

Razones para preocuparse:

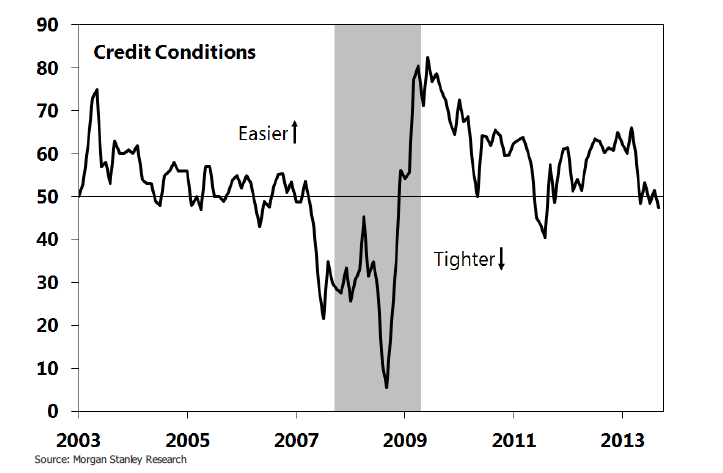

– Las condiciones de crédito están empeorando alarmantemente, con lo cual me lleva a pensar que la inversión productiva se pueda estancar en 2014. Las estimaciones de aumento del 9% no concuerdan con ninguno de los mensajes lanzados por las empresas que han publicado.

– El deterioro de los indicadores adelantados de creación de empleo, nuevas empresas, márgenes empresariales e inversión se ha acelerado desde septiembre y ya entraba en terreno restrictivo mucho antes del parón de gobierno. Me preocupa enormemente la velocidad de la desaceleración de esos indicadores.

– Las estimaciones de beneficios en el sector industrial y de consumo han caído entre un 8% y un 10% para 2014.

– En marzo volveremos a otro culebrón a cuenta del techo de deuda y el exceso de gasto y a un riesgo no pequeño de subidas de impuestos. Con la popularidad del presidente Obama en mínimos -un 37%-, la probabilidad de que la subida de impuestos ‘a los ricos’ se traduzca en una subida ‘a todos’, es alta.

– El llamado Obamacare, erróneamente vendido como la panacea de salud pública universal, supone unos 52.000 millones de dólares en nuevos impuestos a pequeñas y medianas empresas en particular, y la estimación más baja de impacto negativo en el empleo que he leído es de 800.000 personas.

Si, ya lo sé. Para el inversor en bolsa es irrelevante. Cuanto peor, mejor, y con 85.000 millones de dólares de compras de activos mensuales por parte de la Reserva Federal, si se ralentiza la economía, todos contentos porque el ‘helicóptero monetario travieso’, que sólo reparte entre el sector financiero y el estado, nos va a dar ‘fiesta para rato’. Además, el inversor está protegido por unos empresarios que no caen en la trampa del dinero fácil, porque son los primeros que sufren en su patrimonio si se desploman sus empresas. La identidad de objetivos entre accionistas minoritarios y mayoritarios en EEUU es la mayor salvaguarda ante llamadas a gastar, a «tirarse por el precipicio, que no pasa nada, que aquí está el banco central para recogerle en la caída». Porque luego, no está.

La semana pasada comentaba que hay que mantener los ojos abiertos, porque la probabilidad de que la economía de Estados Unidos descarrile, precisamente por el efecto marginal negativo de los incentivos perversos, no es pequeña. Estoy seguro de que el espíritu innovador del país prevalecerá, pero valorar su desarrollo económico por la evolución de una bolsa impactada por recompras de acciones y el gas de la risa monetario puede ser un espejismo. Hasta Richard Koo alertaba de que Estados Unidos está inmerso en «la trampa del estímulo» (QE TRap) de la que no puede salir fácil ni cómodamente. Como Fleetwood Mac… Can’t Go Back.

2 comentarios en “El espejismo de Estados Unidos”