Ustedes escuchan a algunos politicos y les dicen que hay que “estimular la demanda interna” como solución a todo. Suena bien. Ya que no hay demanda -o al menos demanda suficiente para justificar los gastos que ellos consideran “adecuados”- hay que “incentivarla».

Pero, ¿qué significa eso y por qué no funciona? Tras esas palabras técnicas (estimular la demanda interna) se esconde la vieja apuesta por el ladrillo a toda costa. No se trata de demonizar la construcción, que tiene un papel muy valioso, sino de los errores de convertirla en la solución. Diferenciar entre proyectos de valor añadido y elefantes blancos. Sea utilizando subterfugios tipo “adecuación de edificios” como hemos escuchado recientemente en España, o directamente construyendo cosas que no se utilizan ni se necesitaban, como en China, es el viejo truco de “sostener el PIB” gastando en lo que sea.

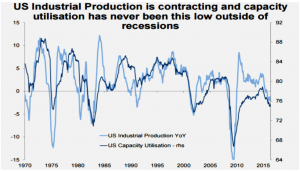

Cavar zanjas para rellenarlas. El sueño keynesiano de hacer cosas, que ya se utilizarán algún día. Miren el siguiente gráfico de EEUU tras ocho años de políticas de demanda (cortesía de Morgan Stanley), más de 20 billones de dólares de estímulo fiscal y monetario.

La sobrecapacidad industrial supera el 26% y la producción industrlal se encuentra a nieles de recesión. En China, la sobrecapacidad supera el 30%, en Europa alcanza el 20% y en Brasil el nivel de utilización industrial es el más bajo desde 2009. ¿Es un problema de demanda o de exceso de estímulos para crear una demanda artificial? Es de sobrecapacidad por exceso de estímulos, como muestra Bloomberg.

Obviamente, lo segundo. Estamos hablando de economías que crecían y tenían un alto nivel de utilización industrial donde se ha invertido de manera desproporcionada vía estímulos y planes industriales hasta crear saturación. China lanzó un monstruoso plan de estímulo en 2009 que ha dejado más deuda, más sobrecapacidad (un aumento de 15 puntos) y menor productividad. Rouseff, en Brasil, se lanzó a “reindustrializar” y generó estanflación y enormes desequilibrios.

Gráfico cortesía @combarro

¿Y qué hemos conseguido? Vía la mala asignación de capital en sectores “estratégicos” -siempre son los mismos, que hay que inaugurar “cosas”- se generan tres efectos negativos:

– La sobrecapacidad cuesta. Un puente inútil no es irrelevante. Tiene un coste en capital circulante, en costes operativos y deja la deuda detrás. Todo ello se cubre -si se hace- vía impuestos que pagan los sectores eficientes y los ciudadanos. Resultado: se ponen palos en las ruedas al cambio de patrón de crecimiento, se desincentiva a los sectores de alta productividad y se subvenciona a los de baja productividad. Añada un aumento de impuestos que reduce el consumo, y tiene la tormenta perfecta.

– Incidencia económica negativa. No solo no se crea más empleo, sino que se reduce el crecimiento potencial. Cuando las industrias de baja productividad reciben la subvención encubierta de un “plan industrial”, no crea empleo. Porque ya parten de un grado de utilización inferior al 75%. No contratan nuevos trabajadores porque ya les sobran, y los únicos que entran en la fuerza laboral es en trabajos de baja cualificación. Los salarios reales caen o no suben. El crecimiento potencial de la economía se desploma porque se está perpetuando al ineficiente a costa del eficiente.

– Trasladamos la sobrecapacidad de los países desarrollados a los emergentes. “No importa, es por el crecimiento chino” decían en Australia, “que lo absorbe todo”. Como cualquier burbuja, se justifica con una señal de demanda exterior y aparentemente inagotable. Hasta que pincha. Y lo que construimos para “el crecimiento chino” se encuentra con la realidad de lo que construyeron los chinos para “seguir creciendo”. Un aumento, según Deutsche Bank, de 18 dólares de deuda por cada unidad de PIB global “creado”.

¿Significa todo esto que no se necesitan inversiones? Para nada. Hacen falta inversiones y, de hecho, el mundo sigue invirtiendo en proyectos necesarios y reales. El error está en pensar que las “necesidades” de inversión son las que dicta un organismo que se beneficia de exagerar esas cifras (ya lo explicamos en el riesgo de los elefantes blancos y en pensar que los beneficios de equivocarse con estimaciones optimistas superan a los riesgos de perpetuar la sobrecapacidad.

Se trata de que la demanda no la decide un comité, y que, cuando lo hace, siempre se va a equivocar por exceso ya que no tiene incentivo negativo o penalización. Porque todo lo basan en un supuesto “multiplicador” mágico que se ha demostrado que es muy bajo e incluso negativo en economías abiertas y endeudadas. Cuando la UE decidió gastarse más del 3% del PIB en planes de estímulo para combatir la crisis y dejó detrás cientos de miles de millones de deuda y 4,5 millones de desempleados, nadie fue penalizado por ello.

Este artículo será criticado diciendo que “no se trata de hacerlo igual, sino de hacerlo bien” y que “esta vez es diferente”. Y repito que siempre se van a generar errores cuando intentamos solucionar un problema de estancamiento por exceso de deuda con mayor exceso. Y que nunca se va a hacer “bien” cuando los incentivos empujan a hacerlo mal, a lo grande y, sobre todo rápido (lean)

La sobrecapacidad cuesta. Llevamos décadas de políticas de demanda y no vamos a solventar el problema repitiendo lo mismo, pero a lo bestia. Es hora de políticas de oferta, poner como pilar central la renta disponible de familias y empresas, dejar que la tecnología y la productividad aumenten y, sobre todo, que los sectores de alta productividad no sean el cajero de las veleidades de plan quinquenal de algunos. Pero con las políticas de oferta no se inauguran puentes, no se ven los efectos a cortísimo plazo y no se crean redes clientelares. Es lo malo -y lo bueno- que tienen.

Uffff!!!… Políticas de Oferta…. eso de juntar «Política» con «Oferta» me suena a continuar con el mismo problema que vienes denunciando. ¿Cuál es la principal fuerza del mercado que mueve a la Oferta?