31/8/2013 El confidencial

‘The question is not whether there will be a military action against Syria. The questions are «who?», «what?», and «when»?’ – Analista SocGen

En 1973, Hafez-Al-Assad era presidente de Siria. Entre ese año y 1982 el régimen llevó a cabo una campaña de terror sistemático contra la oposición, que culminó con la masacre de hasta 40.000 personas tras la rebelión de la ciudad de Hama. Al-Assad se mantuvo en el poder hasta el año 2000, año en que le sucedió su hijo, Bashar, actual líder sirio. Durante todos esos años, la indignación y críticas internacionales al régimen siempre terminaron en mucho ruido y pocas nueces.

Ahora se repite una situación similar. Más de dos años de confrontación civil, 100.000 muertos según Naciones Unidas y un problema geopolítico muy importante.

Yo he tenido la oportunidad de viajar varias veces a Damasco y el silencio deOccidente ante los excesos del régimen se explica muy rápidamente paseando por las calles. La secularización de la sociedad siria siempre se ha visto como un beneficio mayor que el problema de opresión y falta de libertad.

China, Rusia e Irán apoyan al régimen de Bashar Al-Assad.

La posición de Rusia es lógica. Tiene comprometidas inversiones en el país que superan los 20.000 millones de dólares y es el mayor suministrador de equipamiento militar al país. El apoyo de Irán es político, ya que Siria ha sido un aliado tradicional en su política en Oriente Medio, anti-israelí, y de financiación de Hamas o Hezbola. Pero, ¿qué pinta Chinadefendiendo tan ardientemente al régimen sirio y amenazando con vetar las resoluciones de Naciones Unidas? Al fin y al cabo, no tiene ni intereses comerciales, ni políticos evidentes con el régimen sirio.

Lo que China probablemente asuma es que un ataque a Siria puede tener unefecto contagio sobre el resto de la región. Y el país asiático ha invertido en los últimos años 200.000 millones de dólares en adquisiciones de activos petroleros y recursos naturales, más del 60% de esa cantidad en África y Oriente Medio. Sinopec acaba de comprarle a Apache un tercio de sus activos en Egipto, por ejemplo. No está la cosa para apoyar cambios de régimen en ningún país.

El ataque a Siria, para Estados Unidos, Reino Unido y sus aliados es un caso difícil de «mal si lo haces, mal si no lo haces» (damned if you do, damned if you don’t). Por el lado estratégico es un avispero, donde no se tiene claro si merece la pena apoyar a una oposición yihadista, y potencialmente cercana aAl-Qaeda, como comentaba el artículo de El Confidencial. Es complicado dar una patada y crear otro conflicto como el de Irak cuando ambos bandos en Siria tienen aspectos negativos para los intereses de Occidente. Se ha convertido en una elección de “mal menor” geopolítica. Un tema que, si les interesa, les recomendaría el magnífico libro de Michael Ignatieff, The Lesser Evil.

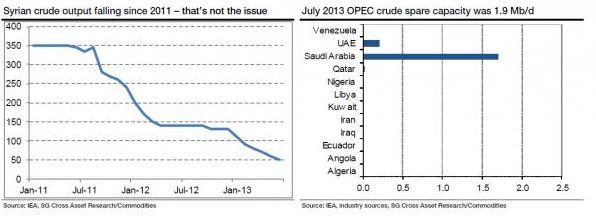

Por el lado económico, no es un potencial beneficio como lo era Irak. Siria no produce más de 50.000 barriles al día y en el máximo de 2011 producía solo 350.000 barriles/día, comparado con los 2.800.000 barriles/día de Irak.

Siria es irrelevante en términos de producción, y sus campos no son muy atractivos como inversión, con una rentabilidad media de 10% a $100/barril.

En cuanto al riesgo de suministro… Pues muy bajo. La capacidad ociosa de laOPEP se encuentra en niveles más que positivos, 1,9 millones de barriles/día, los inventarios de crudo de la OCDE aumentaron en 11,9 millones de barriles y acumulan 2.7 millones de barriles. Mientras, en EEUU la revolución del petróleo doméstico ha llevado a que el país importe menos de 8 millones de barriles, la cantidad más baja en 17 años. El suministro mundial creció, subiendo 575.000 barriles/día en julio hasta 91.85 millones de barriles/día. Vamos, que no falta petróleo en ninguna parte del sistema.

Y si Siria no supone un problema de suministro, ¿por qué se dispara el precio del crudo?

Fundamentalmente por una percepción exagerada de riesgo geopolítico, que añade una prima al precio del petróleo que había perdido gracias a la revolución del shale oil en Estados Unidos.

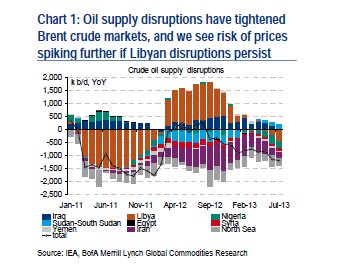

Hay que tener cuidado con un precio que está inflado por una expectativa de conflicto generalizado que tiene muy pocos visos de realizarse. La famosa primavera árabe tuvo muy poco impacto sobre un mercado extremadamente bien suministrado, donde Arabia Saudí y los países excedentarios han cubierto con creces las necesidades creadas por cualquier bache de producción, incluido el embargo a Irán.

Pero también hay un elemento fundamental que apoya un precio superior a los 100 dólares/barril de Brent. Las exportaciones de crudo libio se han desplomado a 330.000 barriles/día, menos de la mitad de lo esperado, entre protestas, huelgas y paradas de producción.

Para algunos también existe un riesgo de que el conflicto sirio reavive los problemas en Irak, que ha sufrido ataques en el oleoducto del norte. Varios inversores temen que Irán promueva ataques en el sur de Irak, afectando a dos millones de barriles/día de exportaciones en el complejo portuario deBasrah. Sin embargo, conocidos y colegas que trabajan en el sector petrolero en Irak dudan de ese riesgo, y la seguridad privada lleva a cabo un seguimiento extremadamente detallado de todo lo que ocurre en el puerto. Esa es una de las razones por las que las transacciones portuarias son tan lentas en el sur.

Eso sí, el miedo es libre y puede hacer que el petróleo, si rompe los 120 dólares/barril, suba hasta los 140 dólares/barril sin justificación fundamental a corto plazo.

La pregunta del millón es si el petróleo se dispara a 150 dólares/barril, como vaticinan algunos, aunque sea por una preocupación injustificada, ¿Qué efecto tendría en la economía global? El análisis que siempre comento es que hasta que la factura petrolera –lo que se gastan los países en importar crudo-no alcanza el 7,5-8% del PIB global, no se da un impacto relevante. Actualmente no llega al 6%. Además esa factura está reduciéndose dramáticamente en Estados Unidos, por ejemplo, un 17% en lo que va de año.

Lo que sí afecta a las economías es el coste de un ataque a Siria, estimado en 13 millones de dólares diarios, escalando a unos 120 millones semanales si es un ataque estilo libio, con otros 800 millones de dólares por establecer zonas de exclusión, según me comentan amigos de la administración en EEUU. Teniendo en cuenta que Estados Unidos sobrepasará el techo de deuda otra vez en octubre -16,7 billones de dólares “de nada”-, el coste no es un asunto irrelevante.

Como siempre, un entorno de precios crecientes beneficia a las empresas de servicios petroleros, que aumentan sus márgenes y beneficios, y las productoras independientes. Como les he comentado desde hace muchos años, cuidado con jugar en bolsa el precio del petróleo a través de los grandes conglomerados europeos integrados, que generaban una rentabilidad sobre el capital empleado (ROCE) de 13% a 11 dólares/barril y a 110 dólares/barril tienen exactamente los mismos retornos en la inversión. Porque los costes se les disparan, pierden producción en las concesiones (aparte de los que están expuestos a Libia, porque los contratos de concesión de los países productores les ceden menos barriles a las petroleras cuando sube el precio) y, por supuesto, merman sus márgenes en los negocios de refino.

Puede que el ataque a Siria se produzca este fin de semana. Puede que sea limitado. Lo que tenemos claro es que estos “ataques concentrados y rápidos” siempre han sido bastante menos limitados y mucho más prolongados en el tiempo –y en coste- de lo que se estimaba al lanzarlos. Veremos.

Para el mercado de petróleo, la crisis de Siria, como la primavera árabe, será de nuevo una prueba de lo engrasada que esta la máquina de sustitución de crudo de un país a otro. Como en 2011, estoy seguro de que nos sorprenderá positivamente. No preveo ningún problema de suministro. Y la prima de riesgo geopolítica puede durar uno, dos o tres meses, pero con un mercado bien suministrado y cada vez menos dependiente de Oriente Medio, se desvanecerá.