Del 15 al 30 de septiembre Ediciones Deusto pone todos mis libros a la venta a un precio muy especial, menos de €5 cada uno, para celebrar que hemos vendido más de 50.000 ejemplares de mis obras.

Lean https://www.dlacalle.com/libros-books/

Del 15 al 30 de septiembre Ediciones Deusto pone todos mis libros a la venta a un precio muy especial, menos de €5 cada uno, para celebrar que hemos vendido más de 50.000 ejemplares de mis obras.

Lean https://www.dlacalle.com/libros-books/

“I just want you to hurt like I do” Randy Newman.

Hace ya dos años que Diego Parrilla y yo publicamos “The Energy World Is Flat” (Wiley, La Madre de Todas las Batallas en Deusto) en el que explicábamos las fuerzas que aplanan el mundo energético. Ayer, tras meses negando la evidencia, la IEA (International Energy Agency) tuvo que volver a revisar sus estimaciones del mercado de crudo, que esperaban que se equilibrase este año solo hace un mes. Por fin reconocen que el exceso de suministro y los inventarios disparados harán que el mercado no se equilibre hasta mediados de 2017. Y como agencia diplomática que es, esa estimación tiene –como la anterior- un error fundamental, las expectativas de crecimiento de demanda asiática y el consumo de exceso de inventarios.

No salen los números. A menos que en 2017 el crecimiento económico se dispare a más del doble del de 2016 –improbable siendo amable-y la demanda de crudo crezca en más de 500.000 barriles al día por encima de las ya optimistas expectativas, es prácticamente imposible que el mercado se equilibre.

La IEA ha tenido que revisar a la baja sus expectativas de crecimiento de demanda en 100.000 barriles al día comparado con sus previsiones de hace un mes. Para que se hagan una idea, en el segundo trimestre la demanda crecía a una tasa anualizada de 1,4 millones de barriles/día y en el tercer trimestre va camino de 0,8. Lo mismo que ocurrió el año pasado y el anterior… y el anterior. Se sobreestima la demanda por el impacto de la acumulación de inventarios de China en particular.

Los inventarios en la OCDE están a máximos históricos y rompieron la barrera récord de 3,1 millones de barriles. Sobra petróleo en todos lados.

Los productores ya se han acostumbrado a los bajos precios. No sólo estamos viendo un aumento de la producción iraní a niveles pre-sanciones más rápido de lo que ninguno, incluso nosotros, estimábamos, sino que las paradas no planificadas se han resuelto.

Las plataformas operando en EEUU han aumentado durante tres meses consecutivos. El sector se ha adaptado de manera admirable y hoy, según datos de Morgan Stanley y Goldman Sachs, el 89% de la producción estadounidense es rentable a $45/barril… Cuando hace menos de dos años decían que era imposible hacerla rentable a $80. No solo han bajado los costes de servicios petroleros y los imposibles sueldos de los ingenieros –que se triplicaron en algunos casos durante la locura de 2008 a 2013- sino que aumenta.

Si recuerdan hace unos meses, comentábamos en “el petróleo en zona de peligro” y “la debilidad del petróleo es estructural” los diferentes aspectos que hacen de las expectativas de algunos de que el precio recupere los $75-80/barril más un acto de fe que de análisis real.

Bien, todo esto, aunque convenga recordarlo, es demostrar la evidencia –aunque muchos la negaran-. Hablemos de las consecuencias.

La primera, y más evidente, es que a $40-45/barril ninguna tecnología sustitutiva es competitiva. La caída de costes y mejora de eficiencia no evita que el petróleo siga siendo, de lejos, la fuente de energía más competitiva. Esto no significa que se abandonen los esfuerzos por llevar a cabo la transición tecnológica. Todo lo contrario. La sustitución y transición a vehículos eléctricos, de gas, energías renovables, etc… no se para. Pero las empresas de esos sectores que rezan a que vuelvan los enormes precios del petróleo para justificar sus ineficiencias tienen sus días contados, y se unirán a las miles de empresas solares y de fracking que caen como moscas ante la evidencia de la inviabilidad de su modelo de negocio. Porque no es un problema de tecnología, sino de modelo endeudado y burbujero.

La segunda, y menos evidente, es ¿dónde se ha ido el supuesto estímulo de los bajos precios?

Si tomamos las estimaciones de crecimiento de las economías occidentales para 2016 y 2017 realizadas el año pasado, veremos que se esperaba un crecimiento casi un 40% superior con un precio del petróleo medio de más de $50. Ahora, hemos perdido crecimiento potencial pero los precios del petróleo son más bajos. La propia IEA lo comenta. “The stimulus from cheaper fuel is fading” (el estímulo de los precios bajos se desvanece). Y es bien evidente, como explicábamos este fin de semana en “el G20 y el estancamiento”, la saturación de deuda y el fracaso de los estímulos se unen a la sobrecapacidad para continuar alimentado de donuts a una economía mundial obesa.

Esta semana, Goldman Sachs mostraba que en China, para un crecimiento del 6% raspado, el crecimiento del crédito en los primeros seis meses supera el 35% del PIB. Lo miremos como lo queramos ver, es una cifra desproporcionada y solo puede traer un efecto negativo posterior.

Mientras algunos siguen esperando que todo se solucione con una reunión de la OPEP, esas en las que nunca hacen lo que anuncian y se saltan las cuotas, debemos seguir analizando el mercado como una potencial en la parte media del ciclo, no como una anomalía que lleva demasiados años para ser coyuntural. La erosión de la demanda potencial vía eficiencia, sustitución y menor crecimiento es simplemente imparable. Los ganadores se están adaptando. El día 25 de Octubre presento en The Mining Show en Dubai el libro. Uno de los organizadores me comentó “la época de los $100 barril era la lotería, los que apostaron a que les tocara todos los años desaparecerán”. Y así está ocurriendo. Los ganadores son los consumidores y los eficientes.

“And so it goes… The way it´s going no one knows” Nick Lowe

Los bajos precios del petróleo y el plan de liquidez y tipos bajos del Banco Central Europeo benefician a todas las economías de la Unión Europa. Sin embargo, economías como Italia -con la misma sensibilidad macroeconómica que España a los tipos bajos y el precio del crudo- siguen en estancamiento. El riesgo político y la incertidumbre pesan en España e Italia -con un referéndum constitucional en noviembre-, sin embargo, España crece más que ellos y que la media de la Unión Europea.

Si analizamos la sensibilidad a una caída del 10% de los tipos de interés y 10 dólares en el precio del barríl, estudios de UBS, el BCE y Goldman Sachs muestran que Italia, Portugal y Francia tienen impactos históricos muy parecidos. Y España crece más del doble.

En España, el Índice de Tendencia de Competitividad calculado respecto a los países de la Unión Europea acumula once trimestres consecutivos de ganancias de competitividad frente a esta zona. Que esto haya ocurrido mientras suben los salarios (la masa salarial crece por encima del PIB nominal, y el salario medio ha subido también en el último año), es positivo.

Pero la apreciación del euro contra otras monedas aparentemente ha reducido la competitividad total con respecto a la OCDE y los países BRICs (Brasil, China, India y Rusia) en más de un 2% y 4%. La apreciación del euro contra las monedas de referencia explica el 100% de la pérdida de “competitividad”.

Pues bien, para los economistas del Club de la Impresora esa combinación debería ser letal. Se pierde “competitividad” en moneda, suben los salarios y, por lo tanto, no se puede “exportar”.

Bienvenidos a los mantras falaces del burbujerismo monetarista. Lean los “mitos de las exportaciones españolas”.

España en el primer semestre ha alcanzado exportaciones récord, creciendo un 2,3% y reduciendo el déficit comercial un 31,4%. Las exportaciones de bienes y servicios superan el 32% del PIB.

Todo ello ocurre mientras el comercio mundial se ralentiza. El crecimiento del crecimiento mundial se ha estancado en un 2,8% y se ha revisado a la baja en tres ocasiones en 2016, según la Organización Mundial del Comercio. Por ello, España ha aumentado cuota de mercado global.

El incremento interanual de las exportaciones de España (+2,1%) se compara con retrocesos registrados en la zona euro (-1,8%) y la Unión Europea (-2,3%). Fuera de la UE, también decrecen las exportaciones de Estados Unidos (-4,5% interanual), China (-6,0%) y Japón (-7,4%), según el Ministerio de Economía.

A alguno de los que repiten la consigna de “devaluar para exportar” le dará un pasmo.

El que piense que si hubiéramos devaluado exportaríamos mucho más se encuentra con la falacia en los países que si han visto sus monedas retroceder con respecto a sus socios, y que he detallado antes.

Devaluar no deja de ser una subvención encubierta a los sectores de baja competitividad a costa de los ciudadanos y sus ahorros, y encima no funciona más que a muy corto plazo, y, por supuesto, dispara las importaciones porque lo que compramos fuera nos cuesta más. Transfiere rentas de los trabajadores y ahorradores al gobierno y a sectores en decadencia. Se empobrece a los ciudadanos perpetuando los desequilibrios. Y no se consigue nada.

No exportamos más porque los salarios sean bajos. Países con salarios mucho más bajos están perdiendo cuota y volumen absoluto. Además de que están subiendo un 4% (0,8% medio), el peso de los salarios en el coste total del sector exportador es muy bajo y decreciente desde hace 10 años. Lo que hace que exportemos más y mejor es la apuesta por el valor añadido y la calidad. Los empresarios exportadores llevan años abriendo mercados y los frutos van haciéndose evidentes.

Siempre lo digo, una economía de alta productividad sobrevive a una moneda fuerte. Sin embargo, una economía de baja productividad no sobrevive ni siquiera con una moneda débil.

En realidad, los que promueven devaluar para “exportar más” no buscan aumentar el comercio internacional -del que reniegan sin parar-, sólo buscan subvencionar artificialmente el hipertrofiado gasto político y su endeudamiento vía empobrecimiento de todos.

“Oh, Mama, can this really be the end? To be stuck inside of Mobile with the Memphis blues again” Bob Dylan

En la reunión del G-20 de esta semana se ha hablado mucho de crecimiento pero en el documento final solo se dice una vez la palabra “productividad” y no se menciona ni una sola vez el término “sobrecapacidad” ni “competencia”. Y sin embargo…

– La sobrecapacidad industrial supera el 26% en EEUU, el 20% en la UE y el 30% en China. En el G-20 el nivel de exceso de capacidad medio es del 23%. ¿Es un problema de demanda o de exceso de estímulos para crear una demanda artificial? Claramente lo segundo. Lean “el problema de estimular la demanda interna” y Bloomberg.

– La inversión productiva no es baja con respecto a la demanda solvente de capital, sino con respecto a unas estimaciones de lo que es “normal” que usan como referencia una época de burbuja. El ratio inversión/ahorro que utilizan algunos bancos centrales es falaz porque ignora la sobrecapacidad, el nivel de endeudamiento de la economía real, la tecnología y sobre todo porque el “referente” era un periodo anormal de exceso. (lean “¿America no invierte?”) . ¿No invierte? Claro que lo hace, solo que no lo hace a lo que algunos economistas llaman “ritmo normalizado”… ¿Y cuál es ese ritmo normalizado? Oh, sorpresa, el del periodo de la burbuja. El de 2004 a 2008. Porque eso es lo que queremos estimular, otra gran burbuja. Por eso el helicóptero monetario también fallará.

Si usted habla con la inmensa mayoría de los economistas del mainstream, les costará explicar por qué la inversión productiva no aumenta cuando los tipos están tan bajos y los bancos centrales inundan el mercado de liquidez.

La respuesta, en muchos casos, raya la ingenuidad, acusando a las malvadas empresas de “cortoplacismo”, de no querer invertir o –malvadas ellas- de priorizar el pago de dividendos y recompra de acciones al aumento de la inversión. Y, como no podía ser de otra manera, les dirán que entonces la inversión la tiene que hacer el Estado que sí que sabe.

Y no es cierto. Si se dieran oportunidades de inversión atractivas, las empresas estarían lanzándose a invertir como chavales ante un Pokemon.

Los tipos negativos generan el efecto contrario al deseado por los fans de la planificación central por razones obvias (lean). Los tipos reales negativos frenan el crédito a la economía real y a largo plazo, porque se perpetúa la sobrecapacidad en los sectores productivos, e incentivan la compra a corto plazo de activos líquidos. Adicionalmente, cuanto más bajan los tipos se aumentan los riesgos en el sistema financiero al prestar con tipos desconectados de la realidad del riesgo de la empresa o proyecto. Ken Garbade y Jamie McAndrews de la Reserva Federal ya alertaban sobre ese efecto en 2012. Ni caso.

Pero además, como hemos comentado en esta columna en varias ocasiones, la alta liquidez y los bajos tipos no hacen que se invierta mucho más –o al nivel que le gustaría a los burócratas- porque el coste de capital medio no baja.

¿Qué es el coste de capital medio (WACC)? La tasa ponderada entre coste de capital y de deuda por la que las empresas analizan si una inversión es rentable o no. Si la rentabilidad del capital empleado es superior a dicho coste de capital, la inversión es rentable, si no, genera pérdida –aunque parezca que da beneficio contable-.

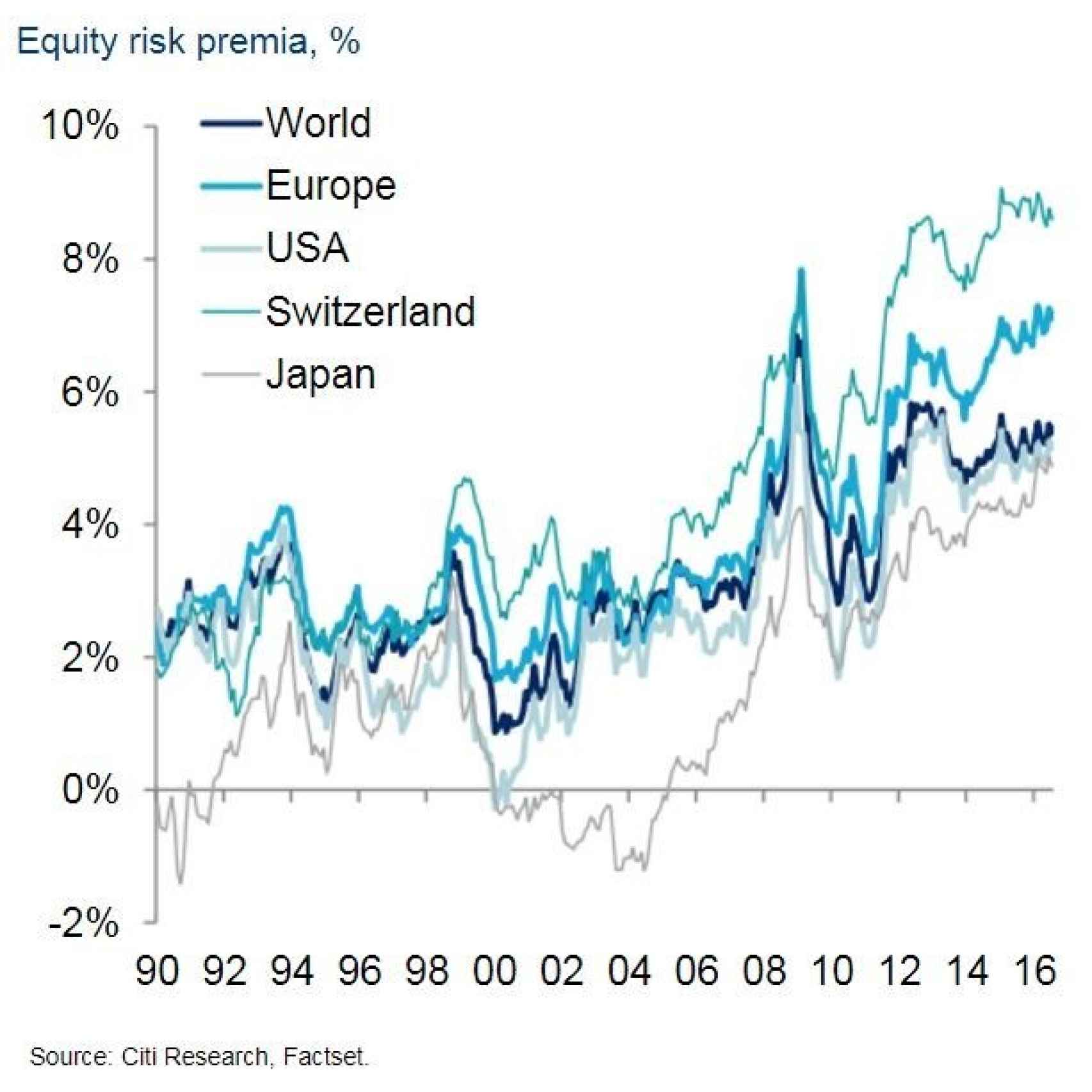

Pues bien, la prima de riesgo del equity global está en máximos de 50 años, lo que hace que el coste de capital –el coste de invertir una unidad monetaria- se haya disparado a la vez que bajaban los tipos de interés a mínimos históricos (lean a Hans Lorenzen, de Citi).

Que el Estado no se preocupa por la rentabilidad real de sus inversiones y por lo tanto debería suplir esa “anomalía” es una falacia. Primero porque no es una anomalía, es una señal evidente y creciente de que la sobrecapacidad y el exceso de deuda son un problema global y el crecimiento real generado es muy pobre. Un dólar de PIB adicional por cada 19 de deuda. Segundo, porque esa “inversión” sin rentabilidad económica real se traduce en elefantes blancos (planes E de construir cosas simplemente para que “estén”), más impuestos y más deuda. Y se desploma la velocidad del dinero –que mide la actividad económica-. Se zombifica la economía.

Los estados no disponen de mejor información ni mejores competencias que el sector privado para identificar inversiones adecuadas. Pero sí tienen el incentivo de gastar sin preocuparse por las consecuencias y ninguna penalización real por ello –lo paga usted–. Pero incluso si existiese una anomalía puntual por una crisis financiera o un pánico injustificado, desde luego no se habría multiplicado por cuatro la prima de riesgo del capital en un periodo que ya supera los ocho años.

Es la evidencia de que hemos más que superado el umbral de saturación de deuda. Cuando una unidad adicional de deuda no solo no genera mayor crecimiento sino que lo limita. Una cosa es apalancarse para crecer y otra endeudarse para sostener artificialmente el PIB.

El efecto multiplicador del gasto público se muestra inexistente en economías abiertas y endeudadas (Corsetti, Meier y Müller, 2012, «Los multiplicadores fiscales son negativos en tiempos de debilidad en las finanzas públicas»). El Nobel Angus Deaton da nombre a lo que se llama “la paradoja Deaton” que explica que el aumento de gasto público genera en muchas ocasiones el efecto contrario al deseado. Los ‘shocks de ingresos’ –gastar más– no generan los deseados ‘shocks de consumo’. Porque los aumentos de impuestos y la incertidumbre creada por el efecto embudo en la economía real atacan la propensión marginal al consumo.

Que el Estado lleve a cabo una cantidad de inversiones sin rentabilidad real con recursos excedentarios no sería un problema grave, pero los Keynesianios selectivos que solo leen al economista para gastar y nunca para ahorrar deberían tatuarse las palabras “financiar con déficit solamente inversiones con rentabilidad económica real” (lean a Elba Brown y Bruce Collier) .

Por eso las llamadas del G-20 son simplemente un brindis al sol. Que China hable de “un nuevo modelo de crecimiento” y “luchar contra el proteccionismo “ –se lo juro– o Japón ofrezca lecciones de “sostenibilidad fiscal” con un 240% deuda sobre PIB nos lo dice todo.

Tenemos que recuperar las políticas de oferta, permitir que las familias y empresas respiren, reduciendo impuestos, y fomentando la inversión productiva eliminando trabas al valor añadido y subvenciones a los sectores obsoletos. Pero eso no da oportunidades de foto ni inauguraciones de puentes y barcos. Para eso no se reúne un grupo nutrido de líderes en lugares exóticos.

El motor del estancamiento es incentivar el gasto inútil y la inversión de baja productividad con la esperanza de que a largo plazo se disfrace. Confunde engordar –sostener el PIB artificialmente– con fortalecerse. Es como pensar que vas a ponerte más fuerte comiendo donuts pensando que a largo plazo harás deporte.

Y dentro de seis años hablarán de repetir y “relanzar la economía global” con… más estímulos públicos.