“I can´t stand up for falling down” Elvis Costello

Uno de los casos más evidentes de la falacia del efecto multiplicador del gasto público keynesiano es Brasil.

Cada vez que el país se ha encontrado ante sus desequilibrios fundamentales (inflación, baja productividad, alto intervencionismo), lo ha suplido con dos tazas más de lo mismo.

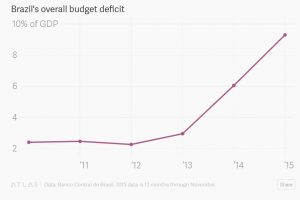

Ustedes recordarán el desastre de España cuando decidimos “estimular la demanda interna” y nos llevó a un déficit comercial y fiscal combinado de casi el 20% del PIB… Pues bien, en Brasil ya supera el 10,9%, la peor cifra desde el año 2000. En pocos meses la deuda pública se ha disparado y todos los indicadores muestran un deterioro que los ciudadanos reflejan en una percepción del 74% de que la política económica del gobierno es “terrible”.

Uno de esos ejemplos de gasto “keynesiano” de efecto multiplicador negativo:Brasil gastó más de 3.000 millones de euros en estadios para el Mundial, y hoy esa ruina se usa como aparcamiento.

Adicionalmente, el uso de sus grandes empresas semiestatales como máquinas de gasto improductivo, con casos de corrupción alarmantes, y usar los sectores regulados para gestionar una inflación galopante sin conseguir nada más que perpetuar ineficiencias, ha llevado a que la deuda de las empresas “bandera” se dispare hasta niveles difíciles de justificar.

Mi buen amigo “Perpe” (www.perpe.es) comparte con nosotros hoy dos gráficos muy reveladores, sobre todo para los que hoy siguen poniendo como ejemplo de políticas de “estimular la demanda interna”.

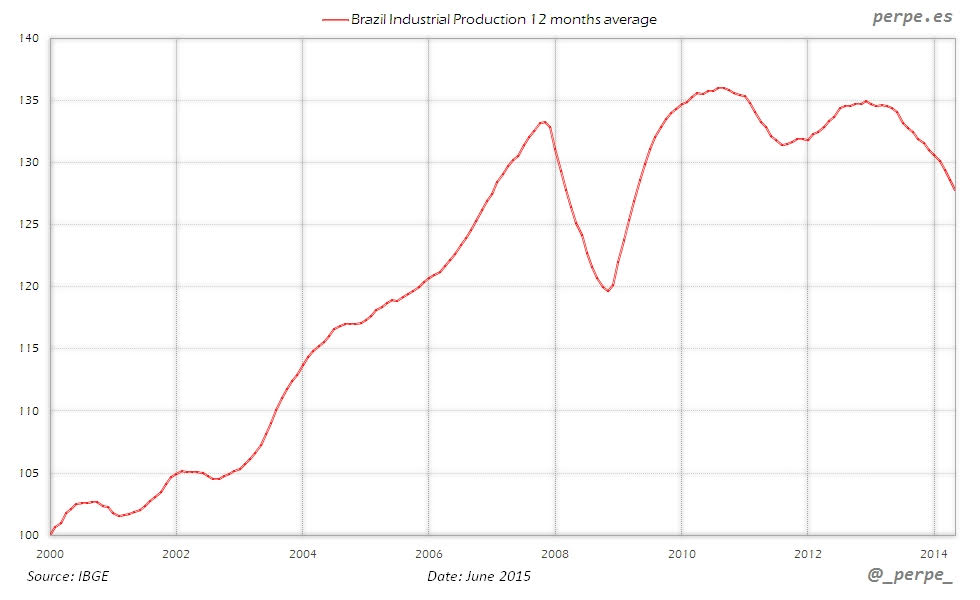

La falacia del multiplicador del gasto se refleja, mejor que nada, en el efecto aspirador sobre la producción industrial.

Los planes industriales de usar empresas semiestatales para endeudarlashasta niveles de casi quiebra generan un efecto “llamada” de demanda que se disipa tan rápidamente como se crea. Pero queda la deuda y la sobrecapacidad.

La producción industrial en Brasil lleva cayendo en términos interanuales 14 meses consecutivos.

En abril, solamente, el desplome fue del 7.6%, el mayor desde agosto de 2009.

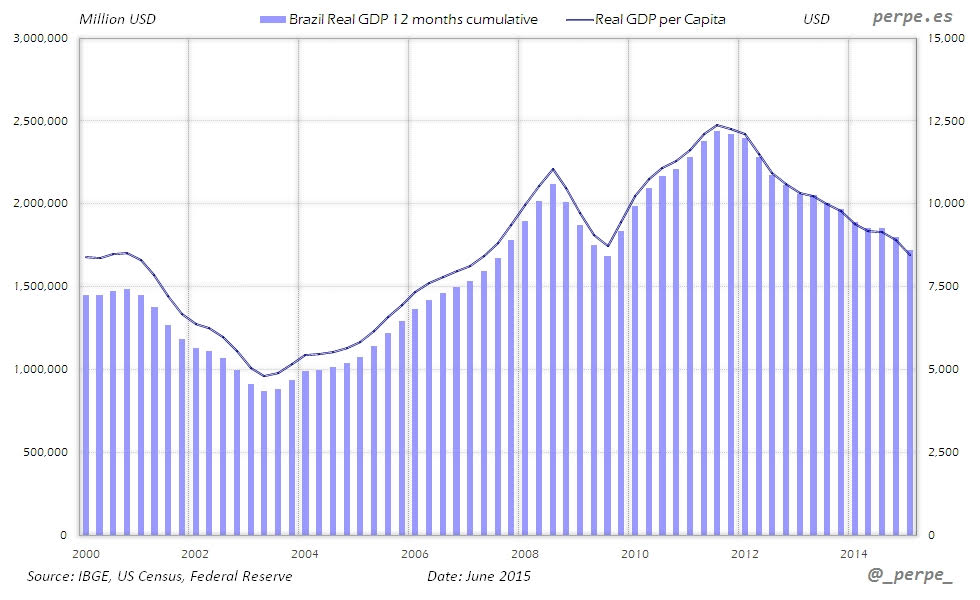

La devaluación del real y la política de perpetuar los desequilibrios incentivando la demanda interna a través de obra civil y una política de “contenido local” que ha llevado a generar sobrecapacidad en puertos, infraestructuras e industria, ha puesto el PIB per cápita en términos reales en dólares, al mismo valor que en el tercer trimestre del año 2000, algo menos de 8,500 dólares.

De hecho, el PIB real acumulado en dólares en los últimos 12 meses se encuentra, tras los planes de estímulo y olimpiadas, a un nivel más bajo que el tercer trimestre de 2009.

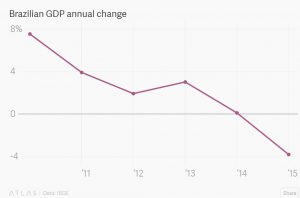

Así, el crecimiento interanual, medido en reales, cae por cuarto trimestre consecutivo.

¿Y cuál es la solución? La primera es introducir verdaderos mecanismos de mercado. Esconder inflación en los sectores regulados, obligar a empresas estatales a invertir en proyectos ruinosos por generar un pequeño resultado a corto solo lleva a mayores desequilibrios a largo. El efecto placebo de gastar en proyectos inútiles para “crear empleo” no soluciona ni la situación de los brasileños, ni la calidad del empleo, ni mejora la posición del estado y las empresas públicas, que hoy se encuentran al borde del impago o la reestructuración y plagadas de casos de corrupción.

Brasil es una de las diez mayores economías del mundo. El potencial es inmenso. Pero los errores de las políticas de demanda no se solucionan repitiéndolos y multiplicándolos. Se solucionan introduciendo mecanismos de competencia real, dejando que los sectores ineficientes se limpien, acudiendo al valor añadido, no al gasto como panacea, y recapitalizando las empresas estatales no para volver a endeudarlas, sino para hacerlas más fuertes. Cuando uno pasea por Rio se leen carteles de una de las principales empresas públicas, Petrobras, que dicen “la mejor del mundo”. Hoy está en una situación financiera casi insostenible. Tienen algunos de los mejores técnicos y profesionales del mundo. Y sin embargo, las decisiones “estratégicas” de gasto descontrolado y negocios ruinosos con precios intervenidos dictados desde el gobierno la siguen hundiendo.

Primero se pasa de “tenemos margen y poca deuda”, a “endeudar para crecer” y termina por “¿cómo hemos llegado aquí? Lo mismo que nos ocurrió en España en 2008. De hecho, lo mismo que le ocurrió a Brasil en tantas ocasiones anteriores. Repetir no lo va a mejorar. Copiarlo no le va a funcionar mejor a otro.

EL LEGADO DE DILMA EN CINCO GRÁFICOS

- Acostumbrarse a precios del petróleo altos para aumentar desequilibrios

- Endeudar a las empresas estatales a niveles estratosféricos para esconder ineficiencias

- Despilfarrar y aumentar la dependencia de las materias primas

- Hundir la economía en la peor recesión en 25 años cuando bajan las materias primas.

- PIB -3.8% en 2015, el peor desde 1981

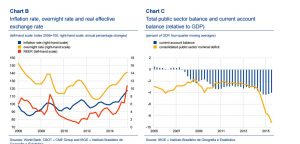

- Inflación disparada a 10,7%, máximos de 12 años.

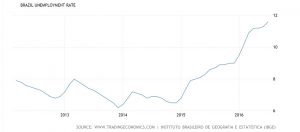

- Paro disparado a 9% en 2015 (subempleo superior al 25%) y el más alto en cinco años.

- Deuda publica a niveles récord (incluyendo las empresas públicas, como hacen las agencias de rating, Moody´s calcula un 105% de PIB)