«La palabra democracia mola, por lo tanto tendremos que disputársela al enemigo. La palabra dictadura no mola, aunque la dictadura del proletariado sea la mayor expresión de la democracia» (Pablo Iglesias)

Impago de la Deuda (vean)

El 90% de la hucha de la Seguridad Social y de las pensiones esta invertido en deuda soberana. En el momento en el que declares impago, quiebran ambas. Y no se puede «desligar» el impago a «solo los extranjeros» o «todos menos la SS y las pensiones». Primero, los pleitos internacionales contra España se sucederían. El «default técnico» llevaría, como ha ocurrido en todos los países que lo han hecho, a hundir su capacidad crediticia privada y estatal.

Los «recortes» que tanto odian serían inmediatos porque el país no tendría acceso a financiar el déficit.

En diciembre de 2001, Argentina hizo impago de 81.800 millones de dólares de deuda soberana. El PIB del país se hundió un 10,9% ese año. El 16 de junio de 2014, el tribunal Supremo de EEUU dictaminaba contra Argentina por el impago de 2001. Tendrá que pagar decenas de miles de millones o quebrar… Viendo las reservas de su banco central, unos 30.000 millones de dólares, o reducirse a la mitad al pagar o evaporarse en pocos meses al consumirlas.

El PIB de Ecuador se desplomó tras anunciar su impago y en dolares constantes aun se encuentra un 22% por debajo de los niveles de 2007 a pesar del alza de los precios del crudo.

Comparar el caso español con Venezuela, Ecuador o Bolivia, ya que son productores de petróleo y España no, es cuando menos aventurado, pero en cualquier caso, la renta per capita en España supera en varias veces a la de esos países, como veremos en el epígrafe inferior.

PIB per capita Ecuador: $5.456

PIB per capita Venezuela: $12.766

PIB per capita Bolivia: $2.568

Precio del petróleo desde la llegada del Socialismo del S. XXI: +429%

PIB per capita España: $28.612

Igualdad en la Miseria.

Venezuela sin petróleo.

Eliminar el limite de déficit.

Hacer impago y a la vez exigir mayor capacidad de endeudamiento y ademas, por supuesto, barato, es simplemente imposible.

Eliminar el limite de déficit es irrelevante cuando no tienes crédito.

Es una cuestión de meses… En el momento en que uno anuncia que va a hacer impago de la deuda o que va a hacer la supuesta auditoria, inmediatamente se seca el crédito estatal y el crédito a las empresas privadas… Es una quiebra de país, y empiezan los pleitos internacionales. Estas propuestas son completamente imposibles, el concepto de «no voy a pagar la deuda pero al mismo tiempo voy a pedir que me presten más», es una donación, y eso no existe.

Auditoria «ciudadana».

Ciudadana. Por supuesto, al no asumir la validez de la deuda reconocida por entidades internacionales como el FMI, el Banco Mundial o cualquiera de las agencias de calificación, ni aceptar que esa deuda se ha contraído por un estado votado democráticamente y unas comunidades autónomas que tienen representación de casi todos los partidos en sus órganos de gobierno, lo que están proponiendo es simplemente una decisión aleatoria de unos «ciudadanos» que se erigen en auditores reales por encima de todas las instituciones. En realidad es dinamitar la legitimidad del Estado y sus representantes… Para hacer lo mismo, gastar y endeudarse.

Renta Básica Universal

Según cálculos del presidente de los Técnicos del Ministerio de Hacienda (Gestha), Carlos Cruzado, la cuantía de esta renta básica debería ser de unos 645,3 euros mensuales. En cuanto al coste de implantarla en España, «para todos los ciudadanos sería de 361.000 millones de euros anuales«. Se trata de una cantidad que «desborda los ingresos tributarios totales del país». Otra opción, según el presidente de Gestha sería «la adopción de una renta básica limitada a las persona en riesgo de pobreza». Y para ponerla en marcha «se necesitarían más de 72.000 millones de euros anuales, una cifra que tampoco sería viable ya que supone casi el 40% de la recaudación global», según Cruzado.

Aumento del gasto publico en 35.000 millones

Otro 3,5% de déficit, añadido al ya estructural de 4%… eso supone un agujero anual superior a 75.000 millones de euros que deberían financiarse en los mercados… Con mayor deuda, intereses y por supuesto… mayores recortes después. Otro «Plan E» con esteroides.

Cubrir estos gastos con la lucha contra el fraude

Intentar recuperar ingresos solo vía “la lucha contra el fraude” sin atacar el gasto es peligroso, al confiar en unas estimaciones muy cuestionables mientras se mantienen unos gastos ciertos y reales. Además es un engaño, ya que no se recaudaría ni de lejos la cifra necesaria para atajar el desequilibrio de las cuentas, sólo se conseguiría un efecto mínimo de una sola vez, y no soluciona el déficit estructural, de unos 40.000 millones anuales.

Según las estimaciones del sindicato de técnicos de Hacienda Gestha, no ha habido crisis, sólo se han sumergido beneficios. Un aumento de 60.000 millones de euros entre 2008 y 2012, nada menos.

Para que se hagan una idea, en 2007 los beneficios del Ibex 35 eran de unos 50.000 millones de euros y han caído hasta 20.000 millones en 2013, pasando por unas perdidas netas de 8.500 millones en 2012. Si aceptamos las cifras de Gestha, la economía sumergida no sólo genera mayores beneficios que el Ibex entero sino que, mientras las grandes empresas veían como sus beneficios caían un 60%, la economía supuestamente sumergida crecía más que los beneficios de cualquier multinacional y duplicaba la evolución del Ibex. Sorprendente.

El problema de estas «estimaciones de cuento de la lechera» es que, igual que referenciar los gastos, déficit y presión fiscal a este nuevo PIB, no cambia nada. El agujero aumenta mientras le dicen que van a recaudar miles de millones más algún día.

Recordemos que un 40% de la cifra «estimada» por Gestha de aumento de ingresos fiscales viene de aumentos de impuestos, no de eliminar fraude fiscal. Y no olvidemos que nunca en la historia se ha recuperado una cifra superior a €4.000 millones atacando el supuesto fraude… Muy lejos de los €38.000 millones que comentan de «economía sumergida».

En cualquier caso, ni la cifra más optimista de fraude fiscal -que ademas seria una cifra recaudada una vez, no anual- cubre ni la mitad de los gastos por renta básica universal, que es anual, aumento del gasto publico y del déficit.

«Solamente con que las 3.000 grandes empresas tributasen al 20% se ingresarían 20.000 millones anuales para pagar la jubilación a los 60» (según Luis Alegre, de Podemos, a El confidencial)

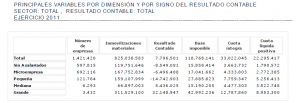

La cifra es completamente errónea. El beneficio neto de las 35 empresas del Ibex es de unos 20.000 millones de euros, sin embargo cinco de ellas suponen 17.000 millones, es decir, treinta generan menos de 3.000 millones anuales de beneficio neto. Las 7.375 mayores empresas de España no llegan a un beneficio neto de 26.879 millones de euros (BDE) en 2012. Las 3.400 mayores generaron un beneficio de 32.148 millones en 2011 (Agencia Tributaria). Es IMPOSIBLE recaudar ANUALMENTE una cifra ADICIONAL que suponga casi el 63% DE LOS BENEFICIOS DE LAS MAYORES EMPRESAS. Es también falso que dichas empresas tributen un 6%. Mas del 89% tributan por encima del del 27%. Tras excluir las minoraciones por doble imposición, y teniendo en cuenta los datos del Informe Anual de Recaudación 2013 de la Agencia Tributaria, obtenemos una tributación efectiva corregida para las grandes empresas para el ejercicio 2013 de poco más del 27%

Lean a Diego Sanchez de la Cruz «Llama la atención, no obstante, que el falaz cálculo difundido no aplique la metodología de corrección que aplica en sus documentos oficiales la Dirección General de Tributos del Ministerio de Hacienda. Siguiendo dicha pauta, encontramos que, en realidad, la fiscalidad de los grupos consolidados españoles anduvo en 2012 en niveles del 13%, mientras que las grandes compañías del país pagaron, en la práctica, el 27% de sus beneficios al fisco.

Tras excluir las minoraciones por doble imposición, y teniendo en cuenta los datos del Informe Anual de Recaudación 2013 de la Agencia Tributaria, obtenemos una tributación efectiva corregida para las grandes empresas para el ejercicio 2013 de poco más del 27%

Lean a Diego Sanchez de la Cruz «Llama la atención, no obstante, que el falaz cálculo difundido no aplique la metodología de corrección que aplica en sus documentos oficiales la Dirección General de Tributos del Ministerio de Hacienda. Siguiendo dicha pauta, encontramos que, en realidad, la fiscalidad de los grupos consolidados españoles anduvo en 2012 en niveles del 13%, mientras que las grandes compañías del país pagaron, en la práctica, el 27% de sus beneficios al fisco.

¿En qué consiste esa corrección que omite Hacienda para sus cálculos? Como explica Adrià Pérez Martí, “se basa en descontar el efecto de las deducciones que corrigen la doble imposición. Por ejemplo, los beneficios de una empresa derivados de haber recibido dividendos de una participada están sujetos al impuesto. Sin embargo, esos dividendos fueron beneficios que ya tributaron en la empresa que los distribuyó”. Esa doble imposición permite aplicar una serie de deducciones que evitan que se pague dos o más veces por los mismos. Evidentemente, esto es habitual entre grandes compañías, ya que su presencia global es más fuerte y sus vínculos de propiedad con otras firmas es mayor.

Lamentablemente, las deducciones distorsionan el cálculo del tipo efectivo, lo que debería obligarnos a hacer la corrección descrita anteriormente. Cuando hacemos dicho ejercicio, encontramos que el tipo de los grupos consolidados ha sido del 11% en 2011 y del 13% en 2012. Los tipos serían mayor si las pérdidas sufridas por la crisis no fueran deducibles fiscalmente. Para las grandes empresas, la tributación efectiva que estima Adrià Pérez Martí sería del 23% en 2011 y del 27% en 2012″.

Monetizar la deuda y crear inflación «como hace EEUU o Reino Unido»

Se olvidan de crear libertad económica, flexibilidad, seguridad jurídica y apertura como EEUU o Reino Unido.

La evolución del ratio de deuda sobre PIB depende de tres variables: la tasa de interés real, el crecimiento del PIB real y el ajuste fiscal expresado a través del balance primario.

Así, la razón por la que la deudas/PIB en los países de la OCDE no se ha reducido, de hecho ha crecido, con la inflación desde 2001 a pesar de la caída de tipos de interés real, se debe a que se disparan los déficits primarios al aumentar de manera relevante los costes de productos importados, mientras que la variable crecimiento real del PIB se ralentiza al implementarse políticas de represión financiera, aumentos de impuestos.

Tomemos el caso del Reino Unido. Entre 2008 y 2013: Inflación +3,3% anual, deuda +15.2% anual.

“Crear inflación” ha demostrado ser una herramienta equivocada, y sobre todo, inútil, en los países de la OCDE.

En su informe “Inflating away the debt overhang? Not an option” Marco Valli, economista jefe del banco de inversión Unicredit muestra el importante diferencial que las políticas inflacionistas han creado entre el PIB real y el PIB potencial además de la diferencia entre el NAIRU (tasa natural de desempleo) y el desempleo reportado, ya que la debilidad de las economías avanzadas es significativa.

Estos países que monetizan deuda lo hacen porque tienen estructuras económicas libres y abiertas, y son referentes globales de atracción de capital.

?Devaluar?. «Entre 1980 y 1996, la peseta se depreció más de un 50% con respecto al dólar y al marco, el gasto público se duplicó en términos reales, la deuda pública sobre el PIB aumentó en 50 puntos, el IPC se triplicó (una inflación media anual del 7,2%) y, a pesar de todo, la tasa de paro entre 1982 y 1996 no bajó del 15%. De hecho, durante la mitad de los años se ubicó por encima del 20%. Alta inflación y más alto desempleo. El proyecto de devaluaciones competitivas no funcionó a pesar de que las condiciones nacionales e internacionales eran mucho más propicias que las actuales, esto es, pese a que España y el mundo estaban cargados con mucha menos deuda que en estos momentos» (Juan Rallo).

El régimen de Venezuela acumuló una inflación del 528% entre 2003 y 2011, para después firmar un alza de precios del 20% en 2012… En 2014 es del 60%, con racionamiento de agua, electricidad, leche y productos básicos…. Y una caída esperada del PIB del 1% en 2014. Venezuela es la pesadilla del petroestado (lean)… Para España quieren Venezuela sin petroleo ?eso es lo que piden?

Aumento de gasto publico, nacionalizaciones de sectores estratégicos y financiarlo con expansión monetaria

El modelo que proponen es aumento de gasto publico, nacionalizaciones de sectores estratégicos y financiado por expansión monetaria eterna. Es el de la Argentina de Cristina Fernandez de Kirchner.

Cuando Néstor Kirchner asumió el poder, el dólar no llegaba a los tres pesos. En 2013 era cercano a 6,10. Sólo unas pocas monedas han perdido más valor que el que perdió el peso entre 2003 y 2013: las de Guinea, Venezuela, Bielorrusia, Seychelles y Congo. Argentina ocupa el sexto lugar en cuanto a destrucción monetaria, seguido de Etiopía.

Las cifras oficiales de desempleo, un 7-9 %, también esconden un paro que se estima muy superior al oficial, y un empleo subvencionado.

De acuerdo a un estudio del Instituto para el Desarrollo Social Argentino (Idesa), en los últimos quince años el empleo público en Argentina creció cinco veces más que la población.

La tasa de crecimiento promedio del empleo público fue del 5 % anual, mientras que los habitantes crecieron a razón del 1 % anual. En 1997, los empleados del sector público eran 720 mil. En 2013, tras diez años de gobierno de Néstor y Cristina Kirchner, son más del doble. El Estado es el mayor empleador, y La Cámpora, agrupación política kirchnerista, maneja hoy la bolsa de trabajo más grande del país, según el Instituto Nacional de Estadísticas y Censos y Urgente 24.

Esto es importante porque el aumento indefinido del empleo público tiene un alto impacto inflacionario, ya que es financiado mayormente con emisión monetaria del Banco Central de la República Argentina. Imprimiendo moneda. Y la economía, que sufre de desinversión crónica y desabastecimiento.

¿Quién paga esos empleados públicos? Imprimir moneda y una economía masivamente subvencionada. Un 5 % del PIB son subsidios, con un gasto público que sólo se dirige a pagar una casta política hipertrofiada y a enmascarar el coste real de los bienes y servicios con tarifas injustificablemente bajas.

Según un análisis de Expert & Asociados, desde 2002, el gasto público creció más de 13 % del PIB, y también ha crecido el déficit fiscal a una tasa promedio del 30 %.

Dicho gasto público consolidado es del 47 % del PIB con presión impositiva casi del 50 % del PIB, pues el 35- 40 % de la economía es sumergida. Pero aun así, no es suficiente, y el gasto se financia vía una emisión monetaria cercana al 35 % anual. El país lleva los últimos ocho años en estanflación. La economía bucea en torno al 1,5 % con inflación del 30 %.

Hacer como Islandia

¿Islandia?. Islandia es más pequeña que Bilbao y sus necesidades financieras no superan a las del País Vasco. Pero les quiero presentar a alguien. Baldur Bjarnason es un islandés con un pequeño negocio de diseño de páginas web. Se define como un damnificado más de la diáspora de talento joven que acarreó la salvaje crisis financiera que asoló Islandia en 2008-2009.

Harto de la cuestionable creencia generalizada de que “mi nación mandó al carajo a sus acreedores y al FMI, nacionalizó sus bancos, arrestó a sus directivos, condonó deuda a los particulares y disfruta de una economía en crecimiento”, Baldur desmontó los mitos que en los últimos años han llevado a movimientos sociales a idealizar la isla.

Para ello Baldur escribió un magnifico artículo titulado “Qué es lo que realmente ocurre en Islandia, porque estoy harto de que difundan mentiras” «What is actually going on in Iceland (because I´m tired of you people spreading untruths)» (http://studiotendra.com/2012/12/29/what-is-actually-going-on-in-iceland/).

En dicho artículo, se explica el intenso papel que sigue ejerciendo localmente el Fondo Monetario Internacional, cuyas recomendaciones han sido implantadas y prueban que Islandia es un país intervenido.

Otra falsedad es la idea de que Islandia no rescató a los bancos. Les inyectó, sólo a sus nuevos bancos nacionales, alrededor de 0,27 billones de coronas, casi el 20% del PIB del país.

Pero la crítica más furibunda se produce cuando aborda la cuestión de la falsa condonación de las deudas a los ciudadanos locales.

El importe real de los créditos en moneda extranjera dobló con motivo de la crisis debido a la depreciación de la corona. Y si se ha producido su cancelación es porque los tribunales han determinado la ilegalidad de buena parte de ellos pese a la oposición ante la Justicia del gobierno islandés. Del mismo modo, subraya cómo el ajuste del techo hipotecario -con eliminación del exceso existente hasta la entrada en vigor de la norma- se fijó en el 110% del valor de la vivienda usada como garantía. Por tanto, los que debían más de lo que tenían no mejoraron su situación. Más bien al contrario, ya que las cláusulas anti-inflación impidieron que los islandeses se beneficiaran de su impacto sobre las deudas en los momentos en los que esta se disparó.

Hacer como Ecuador y Bolivia

Les recuerdo que Ecuador, tras anunciar el impago, tardó cinco años en tener acceso a crédito y el tipo de interés fue del 7,5%. Su gasto publico sobre PIB es el 40% (en españa supera el 45%).

Entre 2006 y 2011 el PIB real en dólares constantes del 2000 creció en un 20% en Chile, 23,9% en Colombia y 40% en Perú. En cambio, Ecuador creció en un 22,6% y Venezuela solo 13,7%. Durante el mismo periodo, el PIB real per cápita creció un 15% en Chile, 15% en Colombia y 33% en Perú. Las cifras para Ecuador y Venezuela son menores, 14% y 5%, respectivamente.

En los países socialistas del siglo XXI, entre 2006 y 2011, el gasto público como porcentaje del PIB aumentó en 4,6 puntos porcentuales, en Chile, 1,5 puntos porcentuales en Perú y disminuyó en 0,1% de un punto porcentual en Colombia. En cambio, en Ecuador aumentó en 23 puntos porcentuales y en Venezuela en 6 puntos porcentuales.

En cuanto a pobreza, sería injusto comparar a Ecuador y Venezuela con Chile, un país que está cerca de convertirse en desarrollado. Pero si es apropiado compararlo con Colombia y Perú. Según la CEPAL, Colombia redujo el porcentaje de población que vivía en la pobreza entre 2006 y 2011 de 42,2% a 34,2% (8%) y Perú de 44,5% a 27,8% (16,7%). Según la misma serie de datos, Ecuador redujo la pobreza de 43% a 35,4% (7,6%) y Venezuela solamente de 30,2% a 29,5% (0,7%). Perú redujo el doble de pobreza que Ecuador casi sin aumentar el nivel de gasto público.

Las cifras para Bolivia son también muy desalentadoras. El PIB per cápita aumentó de 1.200 dólares a 2.400. El PIB per cápita en Chile es de 16.023 dólares. El 49% de la población vive en la pobreza a pesar de multiplicar por cuatro su renta petrolera. Reducir la pobreza solo del 60% al 49% con un aumento de los precios de las materias primas tan brutal como el visto en estos años es poco más que indecente. Ecuador, Bolivia y Venezuela han basado su moderado progreso en el gasto público que ha sido posible gracias a la subida de los precios del petróleo. Chile, Colombia y Perú, sin rentas por materias primas tan altas, obtuvieron resultados superiores con economías abiertas y respeto a la propiedad privada.

Nacionalizar los sectores estratégicos

Asumimos que les parecen estratégicos telefonía, electricidad, energía y finanzas. El 70% del Ibex. Solo la expropiación de esos sectores costaría al estado más de 150.000 millones de euros (mayor deuda) si paga un descuento similar al caso argentino en la expropiación de YPF comparado con el valor en libros, es decir, una cifra superior a siete veces los beneficios netos anuales del Ibex, ademas de asumir las inversiones anuales de esos sectores que superan en dos veces y media a sus beneficios netos. Por supuesto, asumir esas empresas conllevaría la caída de la calificación de la deuda de las mismas, con el consiguiente impacto en sus beneficios. Partiendo de que los beneficios en España de las eléctricas, por ejemplo, son deficitarios (reciben en caja menos de lo que reportan como beneficio, y se acumula un déficit de tarifa), el estado no podría acometer las inversiones necesarias, como ya ocurrió en su momento con FECSA o Sevillana de Electricidad cuando eran publicas. Por supuesto, los pleitos internacionales serian extremadamente onerosos y lentos.

Jubilación a los 60 garantizada con pensión mínima

Un sistema que ya es extremadamente deficitario y donde el cambio demográfico y el desempleo hace que el ratio de cotizantes por jubilado haya descendido a 1,96 simplemente no puede permitirse un coste adicional que superaría los 40.000 millones de euros anuales siendo muy conservadores.

Este magnifico articulo de Domingo Soriano (http://www.libremercado.com/2014-05-31/el-populismo-de-podemos-jubilacion-a-los-60-y-pensiones-mas-altas-para-todos-1276520014/) lo explica con detalle.

«El problema con estas propuestas es que no responden a la principal pregunta que se haría cualquiera, ¿y esto quién lo paga? El sistema de pensiones español está sometido a una enorme tensión financiera. De hecho, incluso aunque los sucesivos gobiernos han idosacando partidas de gasto de la Seguridad Social (financiándolas vías impuestos), los ingresos no son suficientes para abonar todas las obligaciones.

De hecho, el año pasado, por segunda ocasión consecutiva, el Gobierno tuvo que tirar del famoso Fondo de Reserva. Más de 11.000 millones de euros tuvieron que ser enviados a la Tesorería de la Seguridad Social, para poder pagar todas las prestaciones. Ya sólo quedan 55.000 millones en esa hucha que se suponía que aseguraría nuestras pensiones para siempre. O lo que es lo mismo, en cinco años, el sistema podría entrar en quiebra.

La realidad es tozuda. Según las estadísticas de la Seguridad Social, los ingresos por cotizaciones han pasado de 108.103 millones en 2008 a los menos de 103.000 millones previstos en los Presupuestos de este año. Es cierto, si se reduce el paro y se consigue crear empleo, esta cantidad podría subir algo, pero nada apunta a que el número de altas en el sistema vaya a dispararse. Las previsiones oficiales hablan de un paro cercano al 15% en 2020 (y son optimistas en comparación con otros estudios).

En cuanto a los gastos, la situación es la opuesta. Han pasado de 109.813 millones en 2009 a 129.000 millones para este año. Y ya no queda mucho donde rascar. De ese dinero, 125.000 millones corresponden a prestaciones sociales y el resto a gastos de personal y de bienes o servicios. Seguramente, para sostener el edificio, se seguirán quitando partidas de la Seguridad Social y pasarán a pagarse vía Presupuestos (las pensiones de viudedad están en el primer puesto de la lista). Pero aún así, la tendencia es clara y creciente.

De esta forma, las dos grandes cifras del sistema ya no cuadran. Este año, por ejemplo, las pensiones contributivas alcanzarán los 112.000 millones y las cotizaciones sociales (de todos los regímenes) se quedarán en menos 103.000 millones. Y la tendencia es imparable».

Pero incluso en un mundo ideal sin el nivel de paro actual la propuesta no contempla el mayor problema de España. la demografía. La unidad familiar ha perdido un 44% de miembros de media desde los años 70. España ya supera los 9 millones de jubilados y la población activa jamas ha superado los 20,5 millones. Las pensiones ya suponen 127.000 millones de euros, el 36% del presupuesto. Aumentar el gasto en una cifra superior a los 40.000 millones supone un déficit añadido a los ya mencionado en los epígrafes anteriores del 4% del PIB.

En resumen…. Un déficit estructural mínimo de 120.000 millones de euros anuales adicionales incluso asumiendo las delirantes y optimistas cifras de ingresos por lucha contra el fraude fiscal y que no se vaya de España hasta el ultimo empresario que genera trabajo y riqueza ante el atraco impositivo que se presentaría.

Se nos venden como ideas «nuevas» las mismas que se han repetido durante 150 años con el mismo final:

Pobreza, Hiperinflación, Desabastecimiento y Quiebra.

(Este articulo es una recopilación de comentarios en prensa, TV, El Confidencial y Viaje a la Libertad Económica)