“Hollande a confirmé le caractère libéral de la politique économique mise en oeuvre» Jean-Claude Mailly

Hay pocos países en el mundo como Francia. Cuenta con un empresariado potente, innovador, creativo, un afán por la excelencia y potencial para liderar en tecnología, industria y comercio a raudales. Enormes oportunidades para generar crecimiento. Y sin embargo, desde hace mucho tiempo, el erial intervencionista impuesto ha llevado a un país que parece secuestrado por el inmovilismo del modelo ‘dirigido’ que ha ido lentamente fagocitando a la iniciativa emprendedora.

Lo comento en Viaje a la Libertad Económica, hace sólo diez años, Alemania yFrancia tenían déficits y deudas similares. Ninguna de las dos economías era, ni es, un modelo ‘liberal’ ni mucho menos, pero siempre habían cuidado a sus empresas. Alemania tomó el camino de las reformas y Francia el de “aguantar y esperar”, atacando a su propia línea de flotación con políticas fiscales y de gasto confiscatorias para sostener un sector público hipertrofiado.

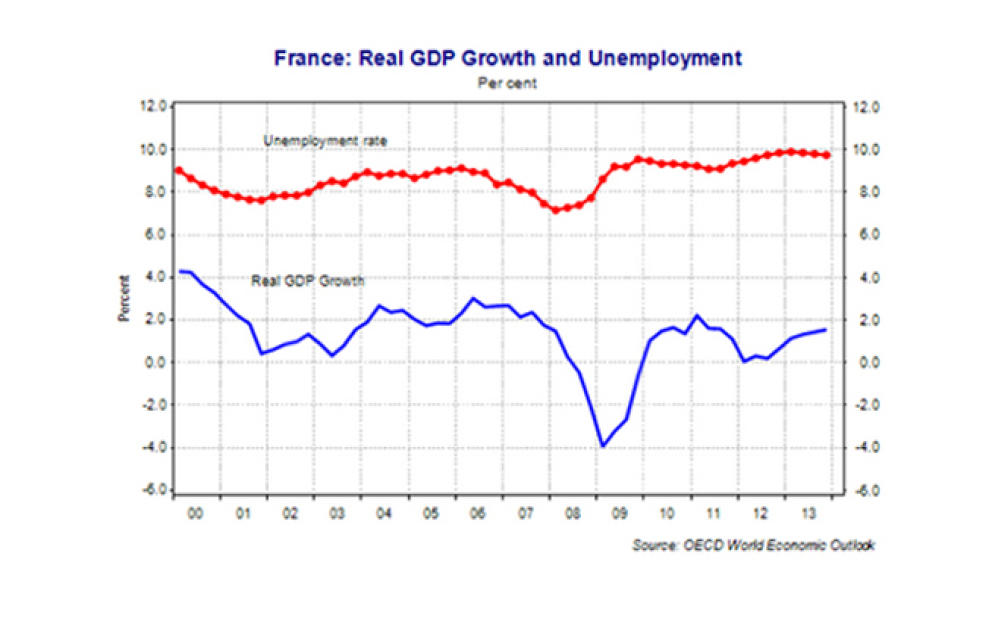

La última vez que Francia tuvo un presupuesto equilibrado fue en 1980, y desde 1974 nunca ha generado superávit, la deuda pública alcanza el 93,5% del PIB, estancamiento, un paro del 10,8% y en 2012 sufría el mayor déficit por cuenta corriente de la Eurozona. Alemania registra superávit presupuestario, crecimiento, mucho menos paro (6,9%) y menor deuda (80%). Como en España, es común escuchar que la culpa de los problemas del país viene del extranjero, de ‘la globalización’ o ‘la crisis del euro’, sin embargo las comparaciones con Alemania hunden esos argumentos.

En España nos quieren convencer de que la solución a nuestra crisis es cometer los mismos errores que cometió Hollande, subir impuestos y gastar más. Afortunadamente, Francia siempre ha superado sus dificultades y reconoce sus equivocaciones. El plan de recortes y bajadas de impuestos presentado por el presidente Hollande este martes es una buena noticia, aunque solo sea un primer paso en el camino a recuperar el liderazgo y la competitividad. Y el fracaso de las medidas de 2012 debería acallar las voces que nos exigían “copiar el modelo” en España.

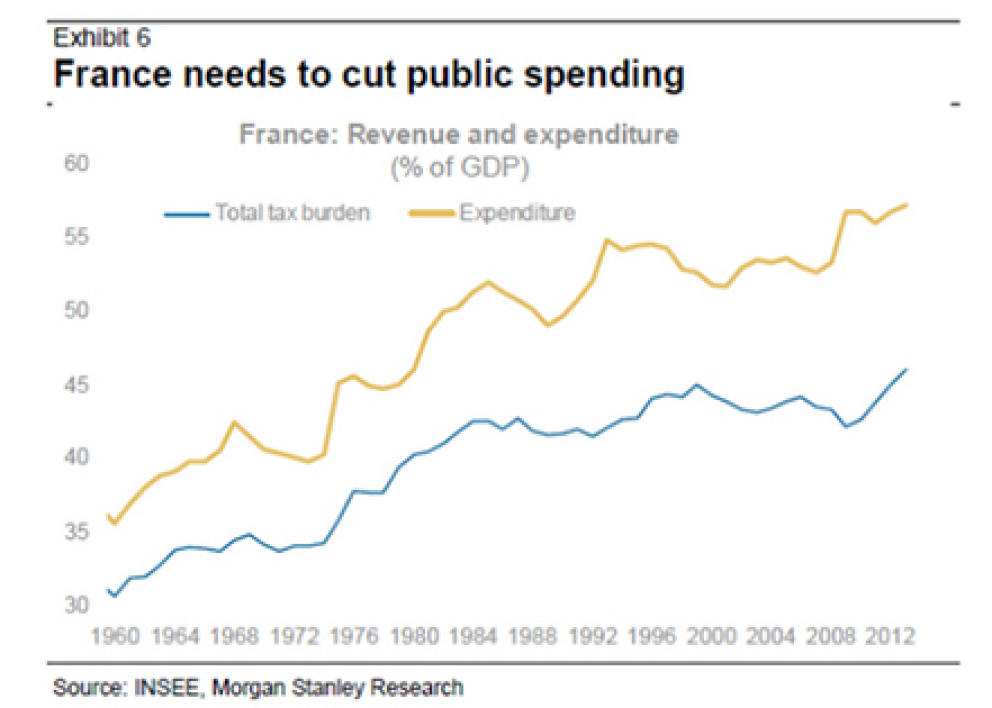

En mayo de 2012, cuando François Hollande ganó las elecciones en Francia, muchos lo celebraron como un ‘jaque al neoliberalismo’. Se lo juro. Un neoliberalismo inexistente en un país donde el gasto publico supera el 57% del PIB, donde los presupuestos de las administraciones públicas han crecido un 12% en cinco años y el 22% de la población activa trabaja para el Estado, administraciones locales y hospitales públicos; donde el salario completo bruto que un trabajador debe ganar para disponer de 100 euros tras todas las retenciones por impuestos es de 230 euros (180 euros en España). Más de la mitad de la renta del trabajo se pierde en impuestos y retenciones. Pero es que hay gente que llama neoliberalismo a cualquier cosa.

La fórmula Hollande era multiplicar los mismos errores que habían llevado a la crisis a la Eurozona. Políticas de ‘crecimiento’ –de gasto- con chequera en blanco, déficits estructurales, deuda desbocada, subidas de impuestos y gasto público.

Francia ha gastado decenas de miles de millones en ‘planes de estímulo’ desde 2009. En concreto, 47.000 millones en 2009, 1.240 millones a la industria del automóvil y dos ‘planes de crecimiento’ en el mandato Hollande: 37.600 (‘inversiones’) y 16.500 millones (‘tecnología’).

En 2009, Francia tenía una media de 2,28 millones de parados y la cifra supera los 3.300.000 en Noviembre de 2013. Resultado: Record histórico de paro. Repetir.

Pero la realidad es tozuda, y hasta los políticos más intervencionistas terminan reconociéndola. Ante un escenario de estancamiento y problemas estructurales, el presidente Hollande anunciaba, por fin, una tímida reestructuración. 30.000 millones de euros en bajadas de impuestos a empresas (contribuciones sociales) y 50.000 millones de recortes hasta el año 2017.

La reacción, como no podía ser de otra manera, ha sido furibunda por parte de los sindicatos que acusaban al presidente de entregarse al modelo liberal. Y eso que llamar ‘liberal’ a la política económica francesa es como llamar rockero a Justin Bieber. Una bajada de impuestos mínima y unos recortes ínfimos en un estado hipertrofiado no son medidas liberales, son medidas de ‘aflojar la soga’, que aun aprieta, y mucho.

Hay que ver las medidas con cautela. Primero, porque el periodo y las cantidades son poco ambiciosas. La presion fiscal sigue siendo muy superior a la media de las economías comparables, un 46,5% del PIB, y no se han dado detalles de los recortes. Y hay mucho donde recortar en un país con 5,5 millones de funcionarios y 2 millones de empleados públicos sin categoría de ‘funcionariado’, que suponen casi el 48% del presupuesto anual.

Y es que la máquina de exprimir ya no da más de sí, y genera incentivos perversos al inculcar, en un país de tradición creadora y emprendedora, la idea de que la única salida laboral adecuada es el sector público. El escarnio público y la demonización del empresario y de los ricos termina por hacer mella y la quimera de ‘vivir del estado’ se convierte en la pesadilla donde el estado ‘vive de todos los demás’, como decía Bastiat.

En 2013 el déficit de Francia ha sido de unos 74.900 millones de euros, muy lejos de los objetivos, a pesar de haber aumentado los impuestos en 20.000 millones de euros.

Las subidas de impuestos han supuesto un serio problema, ya que no sólo han reducido la competitividad, sino que además, según Les Echos, el país ha recaudado 3.500 millones menos de lo esperado. La curva de Laffer en toda su gloria. Más impuestos, menos recaudación.

Francia se encuentra ante un escenario que debe utilizar para llevar a cabo reformas estructurales y mejorar su competitividad. Aprovechar un entorno de crecimiento de la Eurozona del 1,1%, las primas de riesgo a mínimos y las exportaciones creciendo. Es precisamente ahora cuando deben tomarse medidas de verdadero calado para potenciar la economía. En España nos jugamos mucho en que Francia recupere su fortaleza, ya que es nuestro principal cliente en exportaciones.

No, el plan anunciado no es suficiente, ni de lejos. Ni Francia va a convertirse de la noche a la mañana en una economía totalmente abierta, ni mucho menos liberal. Pero es un paso en la dirección adecuada para no sucumbir ante el inmovilismo esperando que el mundo cambie. Y es un paso valiente, si se lleva a cabo, al que debe seguir una batería de reformas que ponga de nuevo a Francia en la posición de liderazgo global que merece. Si no, dentro de unos años el país seguirá estancado, y todavía tendremos a algún desorientado que se atreverá a escribir que “Francia no crece por las políticas neoliberales”. Y pedirán más gasto público para ‘solucionarlo’.