He leído varios artículos alertando sobre la posibilidad de que el PIB se encuentre inflado en un 20% ya que desde 2007 la correlación previa entre indicadores industriales se ha roto y el PIB se ha moderado mucho menos que dichos indicadores.

La pregunta que me repiten una y otra vez es, por lo tanto: ¿Es el Producto Interior Bruto falso e inflado?

Si partimos de la formula:

PIB=C+I+G+X-M

Dónde C es el Consumo, I la inversión, G el gasto público, X las exportaciones y M las importaciones.

a) Consumo e Inversión:

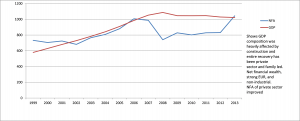

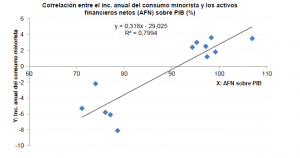

Evolución del PIB y riqueza financiera neta. La riqueza financiera neta tiene una correlación casi del 97% con el crecimiento del PIB pero sobre todo el diferencial entre riqueza financiera neta y PIB muestra el aporte del ahorro que precede al consumo desde caídas trimestrales del 2% a niveles positivos.

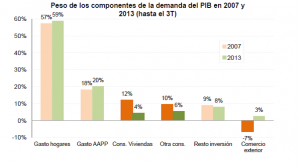

Noten la diferencia del periodo de recuperación, donde se van sustituyendo los sectores de baja productividad y la demanda interna (construcción y obra civil) por actividades de mayor productividad y menor consumo, ademas del sector exterior.

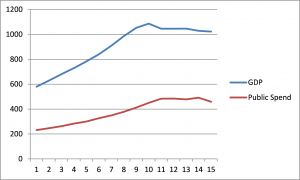

b) Gasto público

El gasto público ha suplido la caída de la actividad industrial y del consumo durante la crisis, y los recortes han sido mucho menores al aumento acumulado desde el comienzo de la crisis.

Por supuesto, la “G” del gasto público solo incluye el valor de los servicios que las AAPP dan a la sociedad: sanidad, educación, seguridad, defensa, servicio exterior, etc. Esa es la razón por la que solo representa alrededor del 20% del PIB. El resto hasta el 45% es, entre otras cosas, buena parte de las nóminas de los empleados públicos, etc. Estos conceptos no están en parte incluidas en la G, y aparecen en el PIB vía C, consumo (empresas públicas, por ejemplo). Las nóminas han aumentado en el periodo 2007-2013, pero las pensiones han subido de manera importante, y esos conceptos solo aparecen indirectamente en la C, no en la G, por lo que suelen quedar ocultos.

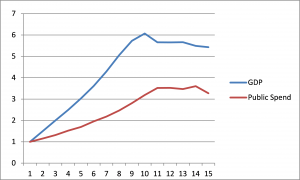

Estabilizadores automáticos como el seguro de desempleo también afectan. Entre 2007 y 2013 pasó de unos 9 mil millones a cerca de 35 mil; eso son cerca de 3 puntos de PIB si se consume todo: nadie ahorra el paro. Esta situación hace que, irónicamente, ahora que cae al 18% interanual, el que haya menos paro influye en que haya algo «menos» de PIB.

c) Aporte del sector exterior

De una aportación negativa en 2007 de 99.237 millones a una aportación negativa en 2013 de 17.741 implica una aportación positiva a la evolución del PIB por aumento de exportaciones y descenso de importaciones de 81.496 millones de euros.

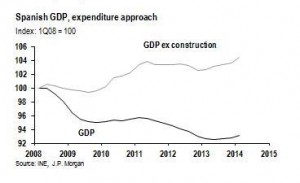

La actividad económica, al perder un efecto tan brutal como la construcción y la obra civil, que llegaron a suponer el 22% de la economía del país, distorsiona…al alza y a la baja. Es decir, cuando crecíamos más que nadie el PIB no reflejaba esas enormes distorsiones alcistas -aumentaba menos- y lo mismo ocurre, en sentido contrario, al pincharse una burbuja, sobre todo cuando ésta era de enormes proporciones. Decrece menos. Vean el gráfico (cortesía FT)

Una de las grandes diferencias es la falta de correlación que hemos visto a nivel global entre demanda energética y PIB. Países como Alemania, Estados Unidos o Reino Unido han visto su demanda caer o permanecer inalterada mientras su PIB crecía, porque se ha pasado de un PIB industrial a uno mas orientado al consumo, y porque la eficiencia y sobrecapacidad de la década de exceso también afectan.

Veamos la variación de los componentes de la demanda del PIB en termino absolutos 2007-2013:

PIB Total: -6%

Exportaciones +14% Importaciones -19,5%

Gasto AAPP: +4.7%

Así… el PIB de 2007 a 2013 se ha sostenido a pesar de la caída del sector construcción e inmobiliario -12 puntos de PIB- porque, a pesar de lo dicho por los medios, el gasto público no se ha reducido (de hecho ha aumentado), el aporte del sector exterior ha mejorado notablemente y la mejora de riqueza financiera neta de las familias y empresas ha permitido relanzar el consumo (ya en 2013) y, posteriormente, la inversión (en 2014).

PIB 2007: 1.053 miles de millones de euros

Aumento de gasto publico: 46.288 millones (reflejado en G y parte en C)

Contribución positiva del sector exterior: 81.496 millones

PIB 2013: 1.023 miles de millones (-30.000 millones)

El aumento del gasto publico y el sector exterior prácticamente compensa la caída del consumo y la inversión privados.

Aumento de riqueza financiera neta familias: 57.000 millones

Mejora riqueza financiera neta sector privado: 267.766 millones

Aun así, muchos dudan de la veracidad del calculo de la riqueza nacional. Yo, por ejemplo, siempre lo comparo con la evolución de la riqueza financiera neta, que es un indicador de seguridad” sobre la fiabilidad del PIB. Si, como se refleja en algunos análisis, el PIB de España fuera falso, se percibiría esa enorme diferencia en los activos financieros netos, cuya correlación es casi del 97% con el PIB. Por lo tanto, no es lógico asumir enormes discrepancias, aunque la falta de correlación con los indicadores industriales sea real y evidente.

En ese análisis de los críticos se muestra algo muy importante. Esa discrepancia entre la riqueza industrial y la total actual es precisamente la que nos debería llevar a alertar sobre los cálculos de gasto, déficit y deuda “sobre PIB”. Porque el cambio de modelo económico y pérdida de una burbuja inmobiliaria que generaba 50.000 millones de euros de ingresos extraordinarios no nos puede llevar a asumir la misma capacidad de gasto y endeudamiento por la menor capacidad recaudatoria de los otros sectores.

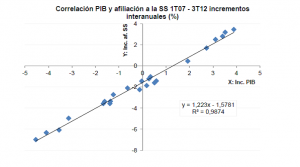

Otro importante factor de «seguridad a la hora de verificar el PIB es la correlación entre afiliación a la SS y el PIB. Es de un 99% e implica una correlación tan estrecha que, en realidad, tomando la cifra de empleo se puede deducir a partir de ella la del PIB.

A menos que las cifras de empleo estén “infladas”, claro. Pero no lo están. Eso sí, los que usan la EPA deban tener en cuenta que, como es una encuesta, tiene un cierto margen de error (0,2%), eso implica un error de 50.000 parados a nivel nacional como máximo.

En definitiva, el INE hace un buen trabajo calculando el PIB y no se perciben errores de enorme magnitud.

El debate es interesante, pero en cualquier caso, lo que pone de manifiesto es muy claro: El PIB es un muy mal indicador para comparar gasto, deuda y déficit, dada su composición y los estabilizadores que genera el propio peso del estado.

La realidad, que reflejan muy bien los críticos del PIB en su análisis , es que hoy tenemos un producto interior bruto con un peso mayor del estado, del gasto público y de las subvenciones y menor del consumo y de la industria. Es decir, la calidad del PIB es mucho peor y por lo tanto, la solvencia es menor.

No es que el PIB sea falso, es que se ha «sostenido» mejor que la industria vía aumento del peso del estado. La conclusión, que es un indicador incompleto para analizar capacidad de gasto y endeudamiento, es la misma.

——

Por su interes, incluyo comentario de Juan Ramon Rallo de su pagina de Facebook:

– En general, creo que se confunde PIB con demanda interna (o demanda nacional). PIB es el valor de la producción interna de un país. Un país puede gastar más de lo que produce endeudándose con el extranjero o puede gastar menos de lo que produce adquiriendo un saldo acreedor con el extranjero. En 2008, España gastaba más de lo que producía; en 2013, menos.

– La sensación de «bienestar» de la gente se correlaciona con el gasto interno, no con la producción interna.

– El PIB de 2008 era de 1,087 billones; el de 2013, de 1,022 billones. La caída ha sido del 5,9%. Notable pero no impresionante.

– En 2008, el gasto interno era de 1,15 billones de euros. En 2013 fueron 0,98 billones. La caída ha sido del 14,7%. Mucho más significativo.

– Si sólo medimos la demanda nacional privada, el desplome 2008-2013 ha sido del 15,6%

– Imaginemos que haya habido un cierto maquillaje en las cuentas nacionales (no necesariamente consciente) de 2-3 puntos (muy alejado de las estimaciones que se están dando): con eso ya nos vamos a una caída de la demanda interna privada del 18-19%.

– Así creo que se explica bastante bien la sensación de empobrecimiento generalizado sin necesidad de apelar a maquillajes mucho mayores; sobre todo teniendo en cuenta que esa caída de la demanda interna se ha concentrado en los trabajadores poco cualificados y con contratos temporales.