05/04/2014 El Confidencial

Flash Boys y “El mercado está manipulado”

Conocí a Michael Lewis en Chicago en 2005 cuando publicó “Moneyball”. Desde entonces, siempre he tenido el privilegio de recibir sus libros y disfrutar con ellos. Su última obra “Flash Boys: A Wall Street Revolt (Penguin 2014)”, me llegó el lunes por cortesía del autor y su editorial, Penguin, y no decepciona. Es un libro entretenido, didáctico y polémico. Los mismos que le criticaron por mostrar las vergüenzas de los estados europeos (en su obra Boomerang) hoy le alaban por comentar que los mercados están manipulados.

¿Están los mercados manipulados?. Si, por la política de imprimir dinero a diestro y siniestro, no por los operadores que la aprovechan. No hay más que ver la correlación entre la bolsa estadounidense y las políticas de estímulo de la Reserva Federal (https://www.dlacalle.com/quien-manipula-el-mercado-los-traders-de-alta-frecuencia-o-la-reserva-federal/) .

Pero ya saben ustedes, los especuladores solo lo son cuando el mercado baja, cuando sube son “inteligentes inversores descontando la recuperación”.

Pues bien, el nuevo libro de Michael Lewis trata sobre el Trading de Alta Frecuencia y la manipulación de los índices bursátiles por operadores con acceso privilegiado.

¿Qué es el Trading de Alta Frecuencia? Lo explico en “Nosotros los Mercados”. Son operaciones realizadas mediante algoritmos matemáticos, pero haciéndolas con enorme velocidad. Millones de operaciones que se realizan en poco tiempo, normalmente en milésimas de segundo. Por supuesto para ello se utiliza el software más rápido y avanzado.

Hoy en día se estima que un 30% de las transacciones bursátiles realizadas son de algoritmos de High Frequency Trading (HFT). Buscan hacer muchas pequeñas operaciones en las que se obtenga una pequeñísima ganancia que poco a poco se va acumulando. Para los que quieran un análisis detallado de la controversia creada por el libro les recomiendo que lean aquí “High Frequency Trading and Market Rigging” (https://www.dlacalle.com/hfts-and-market-rigging/) donde uno de mis traders explica cómo funciona.

El libro de Michael Lewis dice, de manera entretenida, muchas cosas que son ciertas. Los mercados cada vez están más concentrados en grandes operadores, la tecnología y los algoritmos tienen un papel fundamental y los grandes bancos intentan recuperar cuota de mercado apoyando a estas máquinas que operan en pocos segundos. En el libro conoceremos ejemplos divertidos, apabullantes y curiosos. Su valor fundamental es que, como siempre, vuelve a poner el dedo en la yaga sobre las ineficiencias creadas en un mercado donde los grandes operadores mandan.

El principal problema que le encuentro a la tesis del libro de Michael Lewis es su afirmación de que “perjudica al inversor minoritario”. Para empezar, las bolsas han alcanzado máximos históricos, lo cual hace complicado que ese argumento se sostenga, pero además han sido precisamente los traders de alta frecuencia los que han entrado con más rapidez en los periodos de corrección.

Como ustedes saben, a lo largo de un día, un valor o activo financiero puede subir y bajar en distintas ocasiones. Los grandes traders buscan los intervalos en que hay movimientos para entrar o salir. Sin embargo, esos jugosos “gaps” donde entraban los operadores intra-día “day traders” (que compran y venden todo o casi todo a lo largo de un día, aprovechando las fluctuaciones) cada vez son menores por la actividad de los algoritmos de alta frecuencia. Por lo tanto, es difícil conciliar esa actividad con la afirmación de que su actividad “perjudica” a los inversores tradicionales. Si un gran fondo como Blackrock o Fidelity, o cualquiera de los “Long-Only” que suponen más del 60% del mercado, va a comprar una enorme posición en un valor o activo en el que, por definición, busca una revalorización del 20 o 30% como mínimo… ¿Qué le importa si ese activo tiene un movimiento intra-día de 0,2%?

La afirmación de que los traders de alta frecuencia siempre ganan no se sostiene tampoco, porque al menos un 15% generaron perdidas en 2012. Decir que aprovechan información privilegiada para entrar en los mercados y reducir las posibilidades de los inversores tradicionales es simplemente incorrecto. Los “Dark Pools” y transacciones OTC (over the counter, fuera del canal tradicional) se utilizan fundamentalmente precisamente para esas grandes transacciones de bloques entre inversores a largo plazo buscando enormes volúmenes.

Mi experiencia cuando conocí a los primeros Traders de Alta Frecuencia en Estados Unidos en 2006 la explico también en “Nosotros los Mercados”:

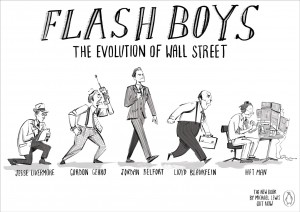

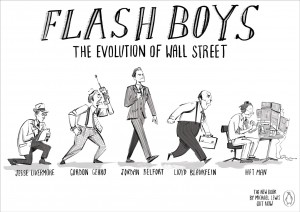

Cuando se inventó el automóvil, los fabricantes de sombreros protestaron. A los conductores se les volaban los gorros, o tenían que conducir con una mano sujetándolos, con lo que pasaron a no usarlos. Los fabricantes de la prenda organizaron manifestaciones y quejas.

Igual que los fabricantes de sombreros se quejaban del coche como invento diabólico, hay quien afirma que los algoritmos de alta frecuencia distorsionan los mercados o los pueden manipular. Sin embargo, cualquiera que los haya utilizado sabe que, como las aplicaciones de iPhone, cada uno es distinto y no responde a los mismos inputs.

Para nosotros, los algoritmos eran increíblemente interesantes por su limpieza y análisis detallado, y porque crean liquidez y bajan los costes de transacción, facilitando a los inversores comprar o vender cuando los fondos tradicionales prefieren no operar activamente. No se mueven por impulsos emocionales, o por lo que diga o no Merkel o Bernanke un día u otro, y precisamente por eso, son muy positivos cuando se genera pánico injustificado. En esos momentos, suelen ser los compradores.

Aquellas visitas me abrieron los ojos en muchos aspectos. Viendo aquellos fondos de inversión, donde no había cientos de traders mirando pantallas y hablando con otros, sino que solo se veía a ingenieros, físicos y matemáticos analizando datos, correlaciones, estadísticas. Ni una pantalla, nadie escuchando el último discurso de Bush o de Bernanke o del BCE.

No había escuchado tantos términos estadísticos desde la universidad. Allí, en esas reuniones, las escuche varias veces.

Salimos de esas reuniones como el que ha visto un Ferrari detrás de un escaparate. Maravillados.

No íbamos a hacer como hicieron los fabricantes de sombreros que vieron sus ventas desplomarse cuando se inventó el automóvil. Aprender y adaptarse.