Dos articulos de El Confidencial

The most scary thing is that even the central government doesn’t really know how large the size of the local government debt is. – Hu Yifan

Entre la euforia inversora, la trampa de liquidez creada por los estímulos monetarios eternos y los desajustes en países emergentes, nos habíamos olvidado de China. Merece la pena analizar algunos datos.

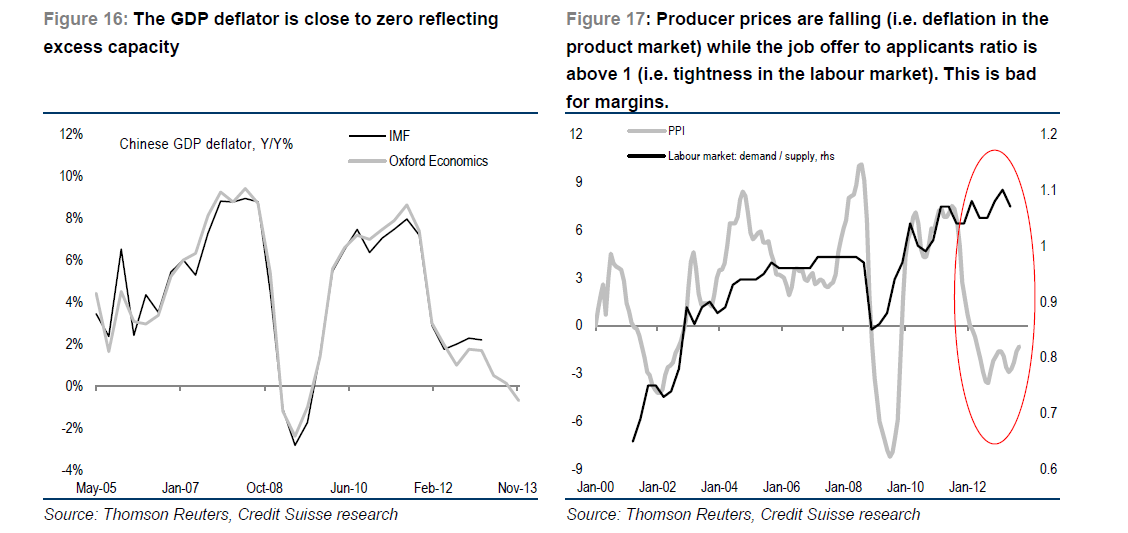

China sigue creciendo de manera planificada y ópticamente espectacular (7,3%). La máquina de la que depende el crecimiento global va ‘bien’ siempre que el Gobierno la mantenga bien engrasada. Es el triunfo de la economía masivamente endeudada y planificada. ¿Triunfo? Ahora veremos que no. El propio primer ministro, Li Keqiang, según Reuters, se refería al PIB chino como «artificial y solo relevante como referencia» (“man-made and for reference only”). La demanda industrial (+8,8%) y el consumo eléctrico (+7%, 454bn kwh) siguen mostrando debilidad con respecto a años anteriores y a las expectativas.

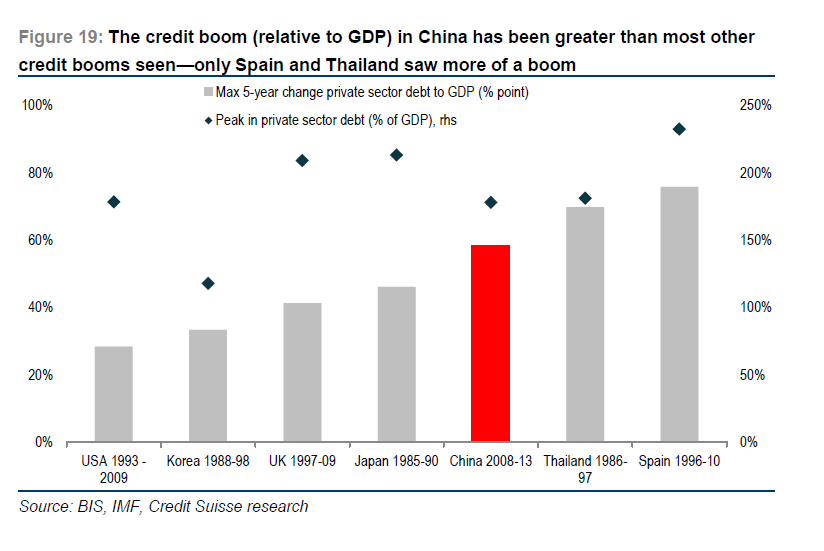

Un modelo a copiar… que ya copiamos en España, con resultados desastrosos, en la década de «la deuda no importa». No solo lo copiamos, sino que lo sobrepasamos… En deuda, en infraestructuras inútiles, en ciudades fantasma y en sobrecapacidad… que hoy pagamos.

El Shibor (el índice interbancario chino) se dispara de nuevo. Los tipos de interés de una economía excesivamente apalancada volvían a subir, a pesar de las intervenciones pasadas del Banco Popular de China, poniendo en riesgo a un sistema económico donde no se conoce adecuadamente el riesgo de préstamos de difícil cobro ni la deuda real de las provincias.

– Efectivamente, la deuda de las provincias chinas, obligadas a acatar las órdenes de crecimiento impuestas por el gobierno central, no se conoce realmente. ¿Les suena a nuestro pasado reciente? Los análisis varían entre 2,5 billones de dólares y 5 billones, entre un 30% y un 60% del PIB –en Estados Unidos, por ejemplo, no llega al 18%-. Esta falta de transparencia e información también pone de manifiesto el poco control que tiene el Gobierno central sobre la deuda de las regiones. Tal vez por eso se ha aprobado la creación de bancos malos regionales, para intentar reducir el riesgo sistémico.

– La burbuja de crédito privado ya supera, según Credit Suisse, el 178% del PIB, un 26% por encima del máximo aceptable. La deuda total alcanza el 200% del PIB. ¿Se acuerdan de España en 2007? Teníamos cifras muy superiores. Y el nivel de gasto –inversión- es un 12% superior al de Japón en el cénit de su locura de estímulos. Las inversiones sobre PIB superan el 48%, casi un 10% superior a los países que se industrializaron más rápidamente en el siglo XX. Por supuesto, mucha gente justifica este nivel de inversión por la necesidad de modernizar el país. Sin embargo, en infraestructuras, China está tan sobrecapacitada como España, y con la misma densidad en autopistas, por ejemplo, que Reino Unido o EEUU.

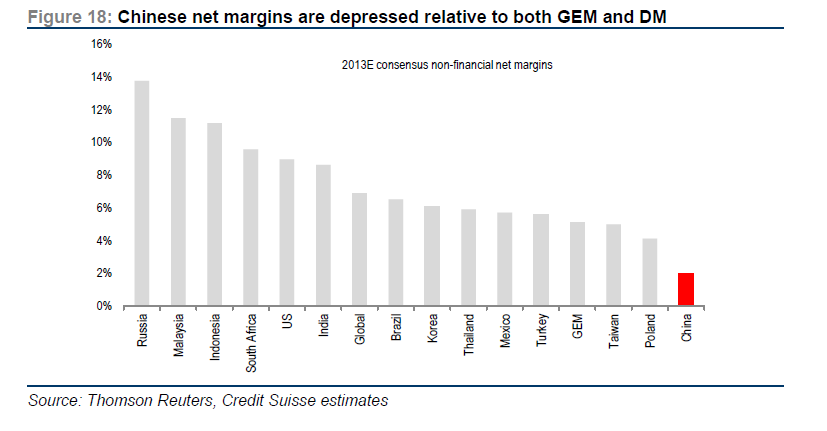

– Todo este crédito no sería un problema si las empresas chinas se estuvieran “forrando” y los márgenes empresariales fueran espectaculares. Sin embargo, el 48% del Hang Seng (índice de las mayores empresas chinas) genera rentabilidades por debajo de su coste de capital y casi el 30% no cubre sus costes financieros con caja libre –es decir, se endeuda para pagar intereses-. ¿Les suena a nuestras «no importa porque la deuda es sin recurso» de 2007?. Los márgenes netos de las empresas chinas son los más bajos (2,5%) de todos los países emergentes (media 6%).

– Burbuja inmobiliaria muy similar a la española. La inversión inmobiliaria supone un 18,7% del PIB comparado con España en el cénit de nuestra burbuja (22%). Las ciudades fantasma que pueblan la geografía china también son conocidas, tanto como las nuestras. Y cuando el crecimiento ha empezado a ralentizarse, la construcción de vivienda nueva se ha disparado por arte de «ordeno y mando», superando en un 20% a las ventas.

– La agresividad en el proceso de endeudamiento. Hoy se necesita hasta cuatro veces más deuda que en 2010 en China para generar una unidad de PIB.

¿Y cuál es el problema? Los argumentos que sostienen los defensores –o justificadores- del modelo chino son: “Es usted un agorero, lleva siendo igual desde el año 2000”. “Mientras haya crédito y el Gobierno lo decida, China crecerá lo que tenga que crecer, y no hay problema”. “Mientras el riesgo se concentre en sus bancos, no hay contagio al resto del mundo”. “No hay burbuja, solo moderación del crecimiento”. “Mientras crezca por encima del 5%, el resto del mundo va bien”.

Sorpresa, es lo mismo que se oía en 2008 en España. Sólo que China tiene enormes ramificaciones al mercado de crédito global –el segundo mayor comprador de bonos norteamericanos- y al anémico proceso de recuperación industrial –Japón depende en gran parte de China para mejorar sus exportaciones-.

Pero, además, es que no es cierto que sea irrelevante. Estos datos, segúnGoldman Sachs, UBS o Credit Suisse en su magnífico informe China: Curb Your Enthusiasm, apuntan a una realidad incomoda. El Gobierno chino tiene ante sí dos alternativas: crecer por crecer y entrar en una crisis financiera de efectos impredecibles al subir los tipos de interés y empeorar la situación de sus bancos, o limpiar el riesgo sistémico de su banca, que, incuestionablemente, lleva a limitar la expansión de crédito, y con ello, parar su modelo de crecimiento endeudado.

A las afueras de nuestra oficina en Pekín se puede leer un cartel que diceNosotros siempre decimos si de una de las entidades financieras ‘no convencionales’. La cifra de préstamos de difícil cobro en China ya supera los 88.000 millones de dólares. Una cifra que parece ‘contenida’ –ya que es “oficialmente” solo un 1% de los préstamos totales, comparado con un 12% en España- por la enorme cantidad de nuevos préstamos concedidos, y por la metodología, más que debatible, a la hora de considerar un préstamo de difícil cobro, y la enorme cantidad de préstamos ‘escondidos’. Pero todo el mundo, incluso el Gobierno central, reconoce que la magnitud del problema es preocupante.

Un empresario amigo mío, cuando le pregunté si se estaba planteando expandirse a China me dijo: “China es como la lotería, puede salir bien, pero la mayoría paga más de lo que recibe”. ¿Cuánto puede durar la burbuja china? Algunos años, o unos meses. Pero ya no es una cuestión de ‘alarmismo’ o de preocupaciones injustificadas. Bajos márgenes, mucha deuda y multiplicadores económicos que se desploman de manera alarmante siempre terminan en un susto. La magnitud del mismo depende de la decisión del Gobierno chino. Moderar la locura o una crisis financiera. Préstenle atención.

“China’s economic restructuring has made pre-2008 paradigms out of date and off the mark” Hanfeng Wang.

He tenido el placer de dar un master sobre materias primas en la UNED, y al hablar con mis alumnos siempre me sorprendía la facilidad con la que asumían como incuestionables las cifras de consumo esperado en China. Y hay mucho que poner en duda.

Cuando hablamos del frenazo de China se tiende a asumir que hablamos de un colapso. Y no es así. Pero sí del fin de un modelo de endeudamiento agresivo y construir cosas como sea para crecer. Deuda excesiva e improductiva. Según Morgan Stanley, el país hoy necesita cuatro veces más deuda para crear una unidad adicional de Producto Interior Bruto (PIB) que hace solo cinco años.

Cambiar ese modelo a uno más sostenible y orientado al consumo no es malo.

- El 41% de las inversiones chinas va al sector de consumo y servicios, comparado con menos del 30% hace unos años.

- La economía se está modernizando: las importaciones de productos de alta tecnología se han reducido de un 85% del total a un 71%.

- Las exportaciones de bienes de alto valor añadido han crecido de un 50% hace cinco años a un 85,4%. A propósito, este dato es algo que aterra a los japoneses y su imperialismo monetario, algo que comentábamos aquí en “Abenomics y el timo de la estampita”.

Es decir, la economía china es cada vez menos industria y cada vez más servicios. Porque el modelo no era sostenible. Atrás quedan las acerías que fabricaban para luego volver a fundir lo producido, las ciudades-fantasma y los 28 millones de casas sin vender… Y las hileras de molinos de viento y paneles solares sin conectarse a la red. Cualquiera que las haya visto nunca lo olvida.

Nadie puede considerar ese cambio como negativo. Corea del Sur o Taiwán llevaron a cabo esa transición sin problema, solo tuvieron que adaptarse a crecimientos del PIB de entre el 2% y el 4%. Otra cosa es que, dado que el exceso de endeudamiento chino es enorme, sobre todo en las empresas estatales, como comentábamos en “Cuidado con China” , el aterrizaje no es tan sencillo. Porque la economía cada vez ahorra menos (cayendo desde 2010 tres puntos porcentuales) y se endeuda más.

El hecho de que una gran parte de esa deuda sea financiada internamente por bancos locales no mitiga el riesgo. Un esquema piramidal no deja de serlo porque los partícipes se presten mutuamente.

Un 200% de deuda sobre el PIB cuando el 48% de las empresas del Hang Seng, sobre todo las semi-estatales, no generan rentabilidades por encima de su coste de capital es un enorme problema. No desaparece y tiene un gran impacto sobre la capacidad de financiación de los sectores productivos, como muestra el informe de CICC “A Tale of Two Economies”. De hecho, es una losa a medio plazo en aquellos sectores que no pueden sobrevivir sin deuda adicional. Curiosamente, los sectores llamados estratégicos. Siempre igual, sale la palabra y se traduce en pérdidas.

Pues bien, el frenazo de la vieja economía china no es cíclico. Es estructural. Y tiene un enorme impacto en el mercado de materias primas. Estamos viéndolo de manera muy relevante en la demanda de carbón, cobre, mineral de hierro y petróleo, creando una sobrecapacidad productiva que deprime los precios a medio y largo plazo. Algo que nos viene de perlas a los países importadores.

Los productores de materias primas se habían acostumbrado a una demanda eternamente creciente impulsada por China y ahora se enfrentan al exceso de suministro, al que dichos productores, sobre todo de mineral de hierro,carbón y cobre, siempre responden intentando reponer ingresos produciendo más, pensando que en un futuro cercano se revierte la ralentización de demanda. Un grave error, que analizaba McCoy sobre el desplome del cobre en “Un indicador clave se sigue desplomando” .

Analicemos el impacto del frenazo chino en el petróleo, cobre, carbón y mineral de hierro, que son indicadores mucho más fiables del crecimiento en la actividad industrial que el PIB.

Empecemos por algo crucial. No debemos ignorar el efecto almacén. Una enorme cantidad de materias primas adquiridas por China no se consumen, solo se almacenan. Estimar la demanda sin ajustar ese efectomaquillaje ha sido letal para muchos productores. Los inventarios de mineral de hierro por ejemplo, han subido un 57% entre 2013 y 2014. Y en carbón, como en productos petrolíferos, los almacenes están a niveles máximos de 2010.

- En petróleo, los miembros de la OPEP ya mencionan que tienen que plantearse reducir sus exportaciones en un millón de barriles al día. China consume casi el 10% del petróleo del mundo. Pues bien, la demanda china entre enero y febrero cayó un 1,9%. En los primeros meses de 2014, la demanda ajustada por inventarios (es decir, quitando lo que se compra para almacenar) caía un 4,6% con respecto al mismo periodo de 2013. Las expectativas de consumo chinas están erróneamente basadas en que el país llegará a un consumo per cápita similar al de Estados Unidos o la OCDE y, como siempre, olvidan la eficiencia y la sustitución. Crean lo que ustedes crean, desconfíen mucho de estimaciones optimistas que después se reducen cada año un 30-35%.

- En mineral de hierro, China supone el 63% de las exportaciones globales. Varios analistas, desde UBS a Standard Chartered, alertan de la dificultad para que el país cumpla sus estimaciones de crecimiento de demanda del 3% anual, lo que lleva a que el exceso de oferta en 2014 alcance las 136 millones de toneladas, llegando a 170 millones en 2015. Como ejemplo del frenazo chino, en 2012 había un déficit de mineral de hierro de 70 millones de toneladas, en pocos meses, el superávit era similar a esa cifra. El consumo de acero chino lleva estancado por debajo de las 60 millones de toneladas mensuales desde diciembre de 2012.

- En carbón, China supone casi el 50% del consumo de carbón del mundo. Con un programa gubernamental buscando reducir la polución en el gigante asiático (por fin), las expectativas de crecimiento de demanda china no superan el 1,6% anual. Es decir, que es muy probable que las importaciones no superen las 220 millones de toneladas. Con un crecimiento de la producción global y de las exportaciones de Australia, Sudáfrica y Colombia… Nos enfrentamos a otro año de exceso de ofertasuperior al 20% .

- En cobre, el problema es el mismo. Oferta creciente, demanda menguante del mayor consumidor, China, que supone un 39% del mercado global. La estimación de superávit del mercado del cobre refinado se ha revisado al alza en 2014 desde 327.000 de toneladas métricas a 369.000, y en 2015se prevé que supere las 400.000.

Mucho cuidado con ignorar los efectos de la sobrecapacidad productiva cuando los países exportadores buscan compensar ingresos perdidos con más producción, y no olvidemos el efecto depresor del exceso de almacenamiento.Porque es una combinación letal en el mundo de las materias primas.

Ignorar el elefante en la habitación es uno de los errores más grandes que cometemos al hacer estimaciones de futuro.

Asumimos periodos excepcionales, de acceso a crédito, liquidez, consumo o crecimiento, como nuevos paradigmas que se van a perpetuar eternamente. Se traza una línea ascendente desde una base que no se cuestiona si es sostenible o no. O peor, cuando se percibe que es excesiva, se justifica.

En el análisis de las materias primas, el error es aún mayor, porque se aplica sobre el mayor consumidor del mundo: China. Y cuando los economistas cometen una equivocación de hasta el 40% en sus estimaciones durante tres años consecutivos pero mantienen las expectativas a 2020 sin modificar, se magnifica el problema.

Ya conocen ustedes los argumentos… “la demanda china se va a multiplicar por dos en los próximos veinte años” etc. En el año 2012, un amigo de la petrolera Exxon me comentaba sobre el crecimiento chino: “No me lo creo. Y el que planifique usando las estimaciones oficiales de crecimientos de China como referencia solo puede llevarse desilusiones”.

Para el mercado de materias primas, y para todos, el cambio de modelo chino es positivo, no lo duden. Porque era insostenible. Pero no ignoremos los sustos que puede dar a un mundo enganchado a un carro donde los caballos estaban dopados.

Por supuesto, muchos dirán que todo es irrelevante, porque China, como buena dictadura comunista, crecerá y consumirá lo que decida el partido. Genial, pero que sepan que el argumento funciona en los dos sentidos. Si el partido decide cambiar el modelo, lo cambia.

En cualquier caso, un sistema no deja de ser insostenible porque lo decida el partido. Cae por su propio peso antes o después. Y con un poco de suerte, se lleva al partido con él.