6/7/2013 El Confidencial

«Stimulus is a case of political patronage, corporate welfare and cronyism at their worst» – Paul Ryan

Existe un consenso –miedo me da la palabra- en el mercado de que la situación en Europa, tras los datos de Alemania y Portugal, llevará al Gobierno alemán y al Banco Central Europeo (BCE) a claudicar y aceptar nuevos estímulos. ¿Por qué?

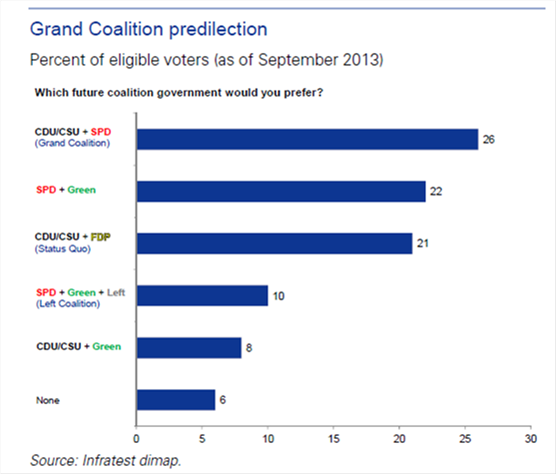

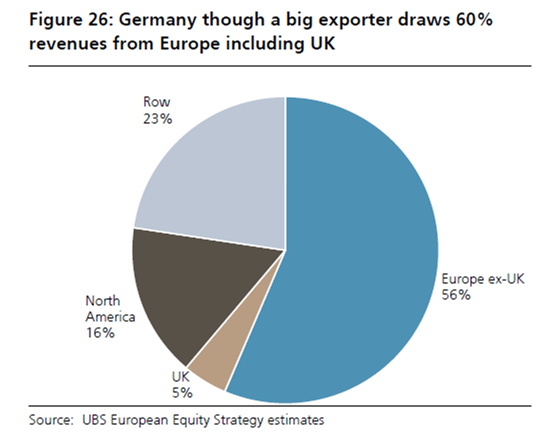

Los pedidos industriales en Alemania han caído un 1,3% en el mes de mayo. A muchos les lleva a pensar que si a los alemanes no les va bien, nos van a abrir la chequera a nosotros. Yo lo dudo. Como decía el consejero delegado (CEO) de una de las mayores empresas alemanas en Kent hace unos días «la mejor manera de crecer es competir por méritos propios, no por intervención».

Las primas de riesgo suben y el bono portugués a diez años se dispara al 7%. ¡Viva! ¡Así relajamos nuestros ajustes!

Este es el resultado atroz de la política económica LOGSE de la Unión Europea, donde ver suspender a uno nos hace suponer que nos van a aprobar a todos. Y sinceramente, creo que se equivocan. Los que apuestan a forzar la máquina, incumplir e intentar aprovecharse de una relajación generalizada verán que no sirve.Los ajustes son ineludibles cuando hemos agotado y extenuado el sistema crediticio. Esenciales para volver a crecer y desbloquear la economía.

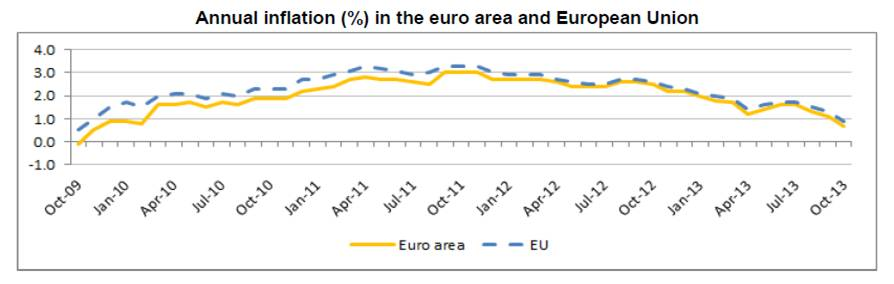

Es curioso, el pobre, Mario Draghi, presidente del Banco Central Europeo, y objeto de todo tipo de ataques durante meses, se ha convertido esta semana en un santo a ojos de los que exigen más gasto, cuando dice –como ha dicho siempre, por otro lado- que mantendrá una política acomodaticia… Y que va a bajar tipos. Dado el ‘éxito incuestionable’ de las bajadas anteriores, seguimos cazando unicornios si pensamos que del 0,5% al 0% va a tener algún impacto.

Si hay algo que me parece alucinante de esta época de descontrol crediticio es que se haya convencido a la población de que las políticas de gasto y estimulo son ‘sociales’.

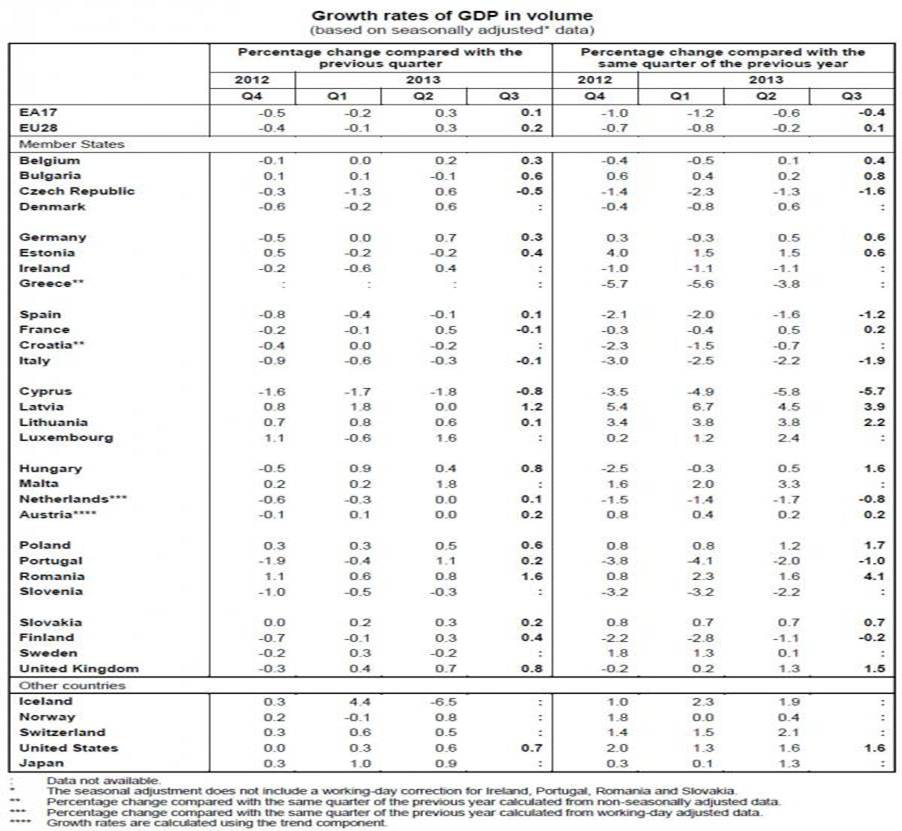

Total, Europa ‘solamente’ dedicó doscientos mil millones de euros –un 1,5% del PIB de la Unión Europea- en políticas de estímulo entre 2008 y 2011, y el BCE aumentó su balance en 1,5 billones de euros, para casi quebrar a varios países, incluido el nuestro, y de paso destruir cuatro millones y medio de puestos de trabajo. Eso después de la mayor expansión crediticia de su historia, entre 2000 y 2011. Ahora piden otro LTRO –inyecciones de liquidez-, pero los dos anteriores ni solucionaron el problema bancario, ni de crédito, ni redujeron el empleo. Más madera.

Muchos de estos errores vienen de glorificar el New Deal de Roosevelt como una solución, a pesar de que estudios de la UCLA y de Rothbard prueban que la política de intervención prolongó la depresión otros siete años (lean aquí). Y también es un error asumir que esta crisis es similar a la Gran Depresión, cuando nuestra época es el resultado de ese mismo gasto y exceso crediticio que hoy nos proponen como solución. No es agua al fuego, es más leña al incendio.

Los estímulos no mejoran la economía, perpetúan los modelos ineficientes, dan más recursos a los que los han malgastado –gobiernos y sectores endeudados- y dejan tras de sí el agujero de endeudamiento que paga usted, sin evitar ajustes posteriores mucho más duros. Efecto placebo. Vean Reino Unido, que acaba de tener que anunciar el despido de 140.000 empleados públicos más a pesar de imprimir, estimular y crear inflación artificial en la economía.

O Estados Unidos, el ejemplo que se supone que todos quieren seguir, pero solo para gastar y endeudarse, por supuesto. Sigue con un desempleo estancado en el 7,6% y la menor participación laboral desde 1979, lo comento en detalle en mi post La verdad sobre el mercado laboral americano. Por supuesto, en lo que no queremos copiar a Estados Unidos es en bajos impuestos a empresas y tipo máximo del 39,6%, en un gasto publico ex-Defensa del 35% del PIB, en dinamismo y liberalización de los sectores económicos y financieros. Solo en su techo de gasto. ¿Y qué les voy a contar del Reino Unido? Lo mismo. Para liberalizar y dinamizar, nada. Para endeudarse, un modelo.

Hay que copiar a los mejores en lo bueno, y superarlos, no imitar a los peores y solidarizarnos con ellos en la LOGSE económica.

Lo bueno del mantra del gasto público es que siempre se justifica con tres frases:

– «Hubiera sido peor»

– «No se ha hecho suficiente»

– «Hay que hacer mucho más»

Repetir. Por supuesto, las consecuencias las paga usted, es lo gracioso de un sistema intervenido. El que gasta mal sale beneficiado sea por falta de responsabilidad final, el Gobierno, o porque se le subvenciona si falla. Todo muy social.

Les han convencido de que el empleo se crea por intervención… olvidando que el empleo viene cuando hay condiciones económicas atractivas para invertir y renta disponible para consumir. El consumo crea empleo, no el Estado. Pero a base de subidas de impuestos y destrucción del entorno inversor, se agranda el problema.Luego se le echa la culpa al mercado y nos quedamos tan tranquilos.

Así dejamos economías exhaustas, ineficientes y sobre-endeudadas como mi queridísimo Portugal, y cuando se lleva a cabo un proceso de moderación del gasto, se nos hace creer que es un desastre. La factura, la pagarán nuestros hijos que nacen, como cada español, debiendo 20.000 euros cada uno. Muy social.

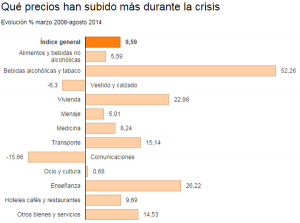

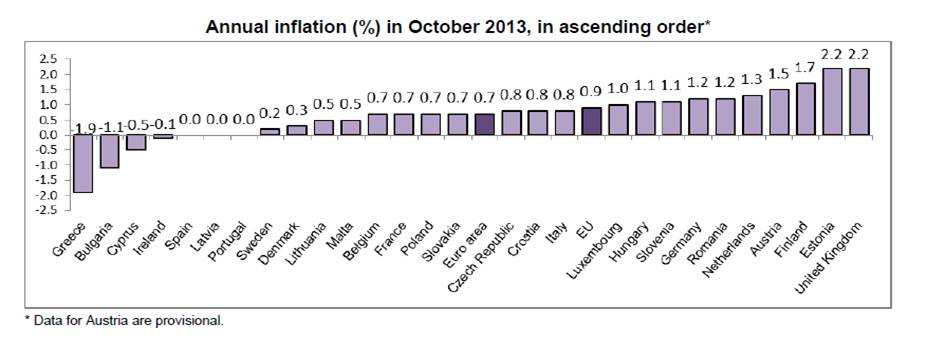

Eso, por supuesto, es por la agobiante ‘austeridad’, que ha llevado a todos los países de la Eurozona a disparar su gasto público al 49%. Austeridad.

Y no nos damos cuenta que esos estímulos han generado más problemas que ventajas. Nos han dejado la factura, en una Europa que se va a deuda sobre PIB del 100%, la ineficiencia, el coste y encima no crean empleo.

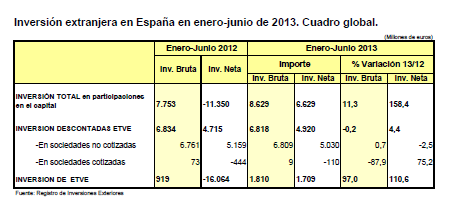

Y una vez más Portugal, aunque podría haber sido cualquier otro país, nos ha recordado lo frágiles que son las economías extremadamente endeudadas. Una moderada crisis institucional pone en jaque a todos los vasos comunicantes en Europa y su periferia. No en vano, impacta hasta a nuestra banca, que acumula 58.000 millones de euros de deuda portuguesa. El bono a diez años se dispara al 7% y el castillo de naipes europeo tambalea.

Sinceramente no sé si el Banco Central Europeo lanzará una tercera inyección de liquidez (LTRO). Creo que la gestión de Mario Draghi hasta ahora ha sido impecable, dentro del sistema económico que vivimos, y seguirá siendo prudente. Lo que si sé es que todos estos planes, todos esos estímulos que reclaman, no van a tener ningún efecto –como no lo tuvieron antes- mientras se siga aniquilando la clase media y a las empresas cercenando renta disponible y capacidad inversora a base de burocracia, intervencionismo e impuestos.

La solución que tantos reclaman mirando a EEUU o Reino Unido, incluso Japón, no está en sus políticas monetarias o en hacer olimpiadas. Está en ser como esas economías en innovación, empresas punteras que compiten y crean valor, atracción de capital, seguridad jurídica, y bajos impuestos.

Los estímulos no son un derecho, son un accesorio, un lujo que se pueden permitir las economías líderes porque, si fallan, y lo hacen, tiene mecanismos de atracción de capital y financieros para sobreponerse. Balanza financiera y libertad económica. Las economías ineficientes empeoran y se hunden más a base de estímulos de demanda interna argentinos tipo Kicillof… o España… o Portugal… Porque no cuentan con sistemas bien engrasados de atracción de capital inversor.

Me decía hace poco mi apreciado Jorge Verstrynge en Telecinco que «Estados Unidos detrae capital por la seguridad que ofrece el dólar». Nadie detrae capital si el sitio donde se encuentra ese dinero es más atractivo. Curioso que en vez de aprender y crear la seguridad y entorno inversor que genera esa ventaja, hagamos lo contrario –crear intervencionismo e inseguridad-, pero exigiendo la misma situación financiera. ¡Nos lo merecemos! Nuestro derecho a exigir deuda barata sin ofrecer confianza.

Incluso con sistemas dinámicos, abiertos y liberalizados, dichos estímulos fallan. Porque parten de un error monumental. Pensar que el Gobierno sabe invertir los recursos financieros mejor y de manera más eficiente que las empresas y familias. Si así fuera, uno de los sistemas económicos más planificados, burocráticos y estatizados de la OCDE, la Unión Europea, sería hoy un vergel de crecimiento. Pero no lo es. Repetir el 2008 no va a cambiar un modelo hipertrofiado e ineficiente. No hace falta más deuda y dar más dinero a gobiernos para repartirlo a su albedrío. Con que no se lo quiten a los ciudadanos y empresas es suficiente. Así se permite que se recupere el ahorro, y con ello el consumo.

No, señores, la prosperidad no viene del gasto y la deuda. Viene del ahorro y la inversión prudente de los excedentes. Intentar mantener un PIB artificialmente creado y el gasto que ha desencadenado es suicida.

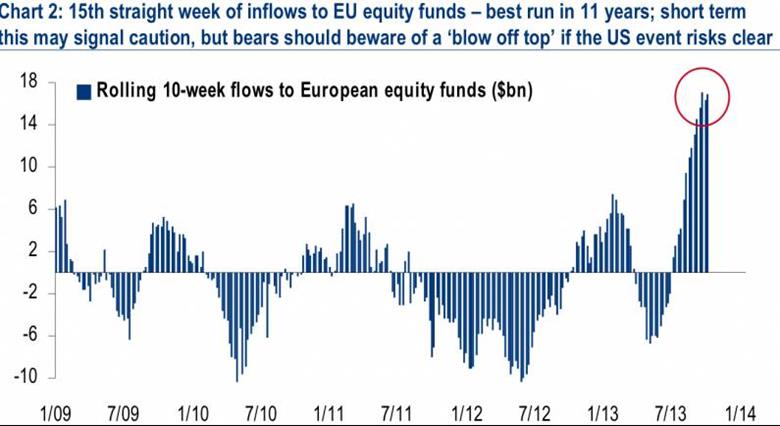

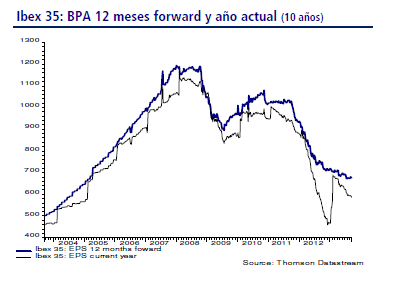

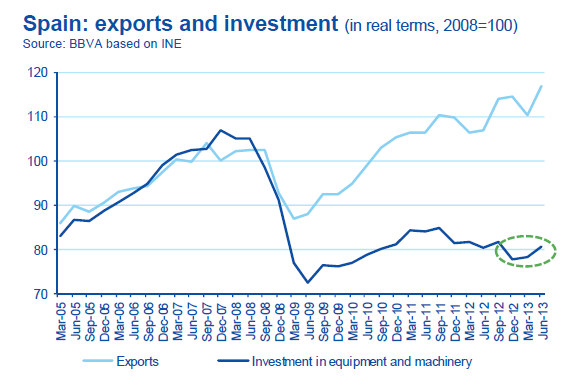

En España estamos empezando claramente a tocar fondo. Lo muestran muchos indicadores que sigo. Debemos evitar permanecer allí por mantener unos niveles de gasto insostenibles. Europa se encamina hacia un gasto público y deuda simplemente inasumible. Si en Estados Unidos, Reino Unido o Japón han sido incapaces de reducir su endeudamiento imprimiendo moneda y aun así no han evitado recortes enormes, ¿de verdad se creen que esas medidas mejorarían la situación de Europa?evit

Con todos los estímulos que quieran, si hay represión financiera –bajar tipos y devaluar- añadido a altos impuestos, nos vamos a otra década perdida. Evitémoslo. Los unicornios no existen.