22/3/2014 El confidencial

“We are in the middle of an epic credit bubble…the likes of which I haven’t seen in my career” Joseph Baratta (2013)

Decía Larry Summers, hace unos meses, que las economías occidentales estaban “condenadas a ir de burbuja en burbuja”. Sin embargo, no se previenen, se estimulan. Y se dedica más tiempo a justificarlas como nuevos paradigmas que a alertar sobre ellas. Hace unos meses comentaba yo mismo en El País que “no veo una burbuja (de crédito) incipiente, creo que está ocurriendo ya. Distinto es lo que tarde en estallar, aunque haya un ejército de economistas oficiales negándolo, como ocurrió antes, con la inmobiliaria u otras”. La gran burbuja. Sabemos que está ahí, pero no cuándo pincha.

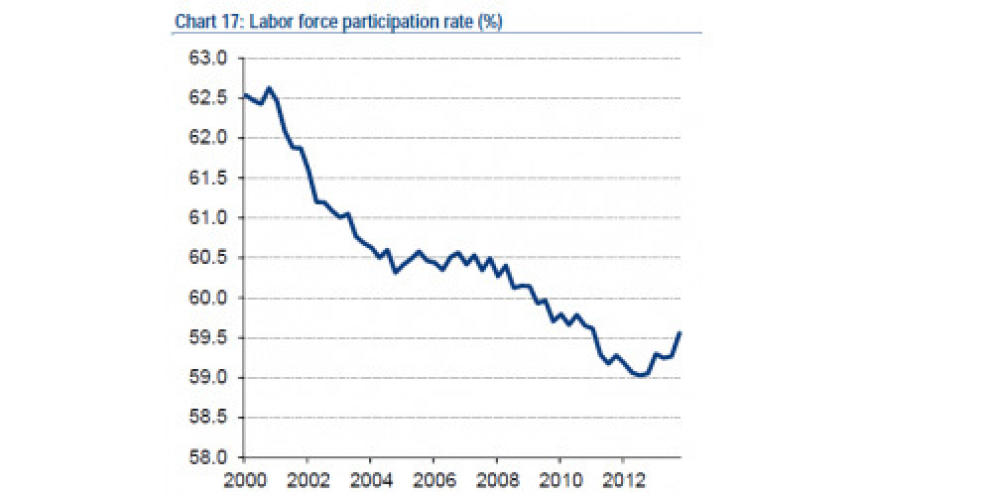

La Reserva Federal de Estados Unidos ha anunciado esta semana laretirada total de los estímulos monetarios en 2015, tras casi dos billones de dólares gastados y 11 millones de personas sacadas del mercado laboral para no computar como paro, como explicaba nuestro colaborador Juan Manuel López- Zafra en “Desmontando a Bernanke”.

¿Cuál es el problema? Que la política monetaria no ha beneficiado a la población, solo a los participantes del mercado financiero. Pero los riesgos sí los sufre el ciudadano. El dinero fácil ha inflado los activos financieros, pero la consecuencia de la reducción de la innecesaria política expansiva siempre la paga el ciudadano con mayor represión financiera.

La clase media perdió en la crisis, no tuvo acceso a la borrachera monetaria y paga la resaca.

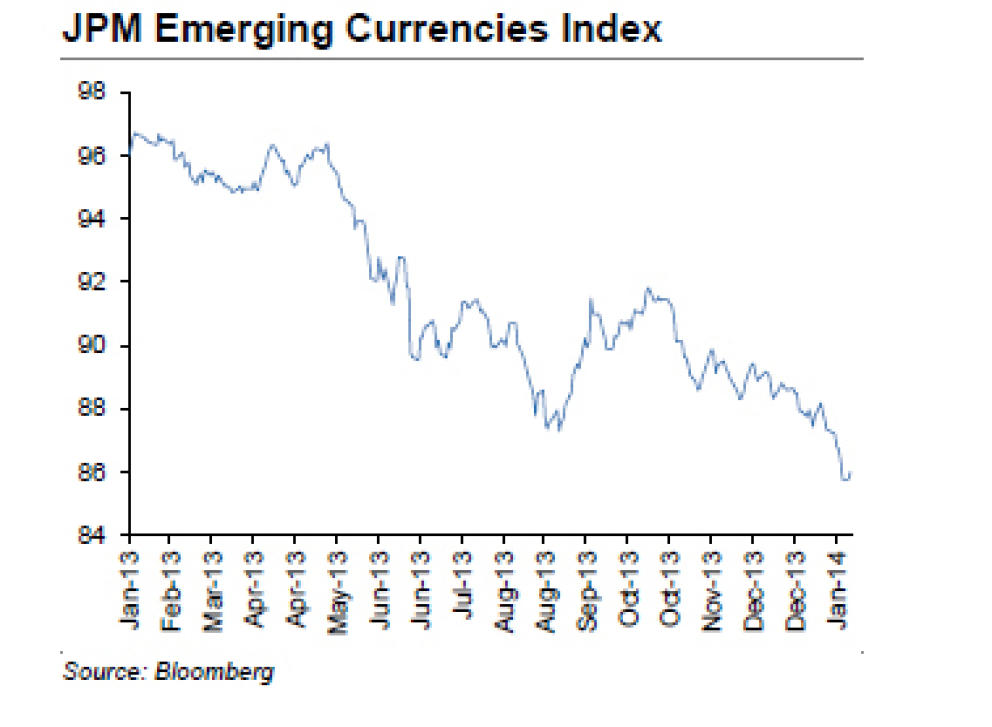

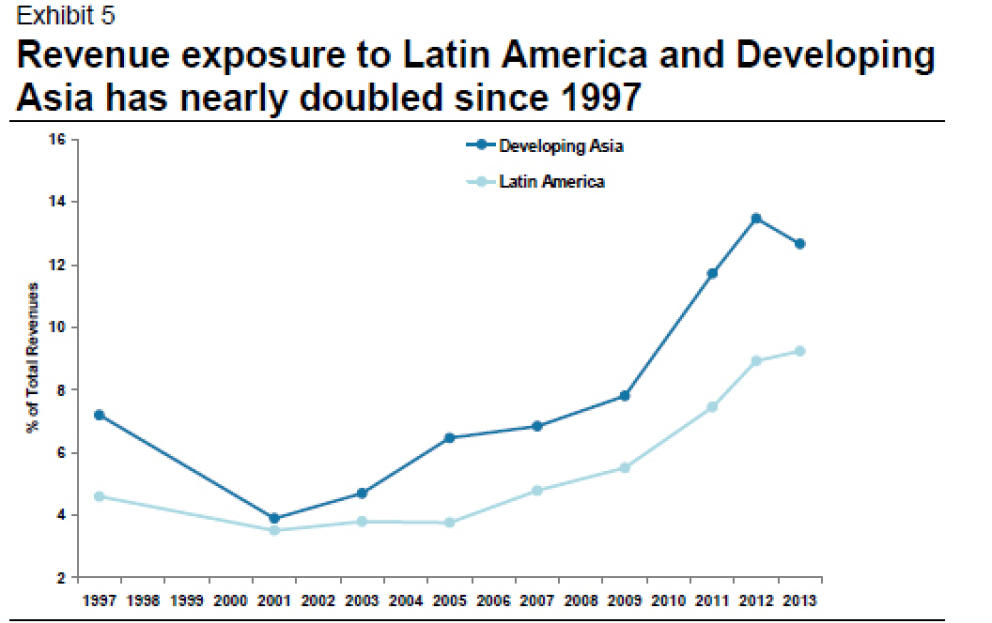

Con el anuncio del fin del chute de azúcar a la economía, aunque sea gradual,empieza a retirarse también el dinero que se lanzó a buscarcrecimiento y riesgo en mercados emergentes y activos de alto riesgo. Ya estamos viendo el impacto en mercados emergentes, la parada en secoque comentábamos aquí.

La Reserva Federal de Estados Unidos ha anunciado esta semana la retirada total de los estímulos monetarios en 2015, tras casi dos billones de dólares gastados y 11 millones de personas sacadas del mercado laboral para no computar como paro

Otro síntoma de que la burbuja de dinero fácil está manifestando su agotamiento es el mercado de capital riesgo y los máximos históricos alcanzados en ventas y salidas a bolsa. Los grandes inversores que pusieron decenas de miles de millones al calor de tipos bajos y estímulos monetarios de la Reserva Federal aprovechan la enorme inflación creada en los activos de riesgo por dichas políticas para salirse de la mesa de juego.

Comprar bien y vender mejor. Ese es el objetivo de cualquier inversor. Fíjense ustedes que no he utilizado las palabras caro ybarato tan erróneamente y alegremente utilizadas en el mundo inversor, porque son conceptos subjetivos y dependen del estado anímico de los participantes del mercado. Ahora vivimos periodos de euforia y cualquier cosa nos parece barata. Pues bien, cuando yo empecé a trabajar en la City un compañero mío me dijo “no te fijes tanto en quién compra como en aquel o aquellos que venden”. Y es ahora cuando los fondos de capital riesgo están vendiendo más y mejor.

Según Brean Capital, en los últimos seis meses, el 75% de las empresas sacadas a bolsa en Estados Unidos cotiza por debajo del precio de salida, y el 30% de ellas han sido puestas en el mercado por empresas de capital riesgo vendiendo sus participaciones. La cifra de operaciones de M&A (fusiones y adquisiciones) ha alcanzado un récord en lo que va de 2014. Más de 4.880 operaciones, un total de 552.400 millones de dólares, a niveles del récord de 2007, según Dealogic.

Las operaciones de salida del capital riesgo, sea vendiendo compañías a otra empresa o sacándolas a bolsa, han alcanzado 30.400 millones de dólares en lo que va de 2014, más del doble de la cifra registrada en el mismo periodo de 2013 y cercana al máximo de los mismos meses de 2007 (31.400 millones de dólares). Los fondos de capital riesgo aprovechan la euforia bursátil para reducir exposición.

Las empresas de capital riesgo han crecido de manera exponencial en estos años de fiesta monetaria y, hay que reconocerlo, han desempeñado un papel positivo, invirtiendo en nuevas empresas, start-ups, desarrollo e infraestructuras. Así, aprovechando un entorno de dinero fácil y barato, han generado unas rentabilidades medias anuales del 21% (tasa interna) y conseguido multiplicar el dinero invertido por proyecto completado hasta 1,6 veces desde 2008… con una media de deuda sobre capital de 29-33%. En 2013, según The Wall Street Journal, los grandes ejecutivos del capital riesgo se han repartido hasta 2.600 millones de dólares de beneficios salariales por consecución de objetivos.

Han sido años dorados para Wall Street. Pero en ese mismo periodo hemos visto las inversiones productivas caer a niveles de 1998, como comentábamos en “El espejismo de Estados Unidos”. La Reserva Federal ha incentivado el intercambio de cromos mientras se penalizaba la inversión real, a pesar de que lo alertaban una y otra vez los grandes empresarios, como Rex Tillerson o Steve Wynn.

Los activos bajo gestión de las empresas de capital riesgo han aumentado un 13% anual en los últimos trece años. Y se han disparado un 60% desde la implantación de las políticas monetarias expansivas. No es casualidad. Obama y Bernanke han sido una bendición para ese Wall Street que el presidente iba a atacar.

Muchas empresas de capital riesgo han dado buenas rentabilidades y han demostrado superar la imagen de buitres que endeudan a las compañías para luego destruirlas. El sector ha creado empleo neto positivo en sus operaciones desde 2008. Pero su función no es aumentar la inversión productiva. No son empresarios, son gestores de activos.

En un entorno de crecimiento global moderado, con la desaceleración china, los problemas en algunas economías emergentes y sin la gasolina de una Reserva Federal agresiva, la posibilidad de generar las rentabilidades antes descritas es mucho menor, y ahí es donde se va a separar a los grandes fondos capaces de crear valor en periodos de menor euforia.

¿Cuáles son las primeras consecuencias?

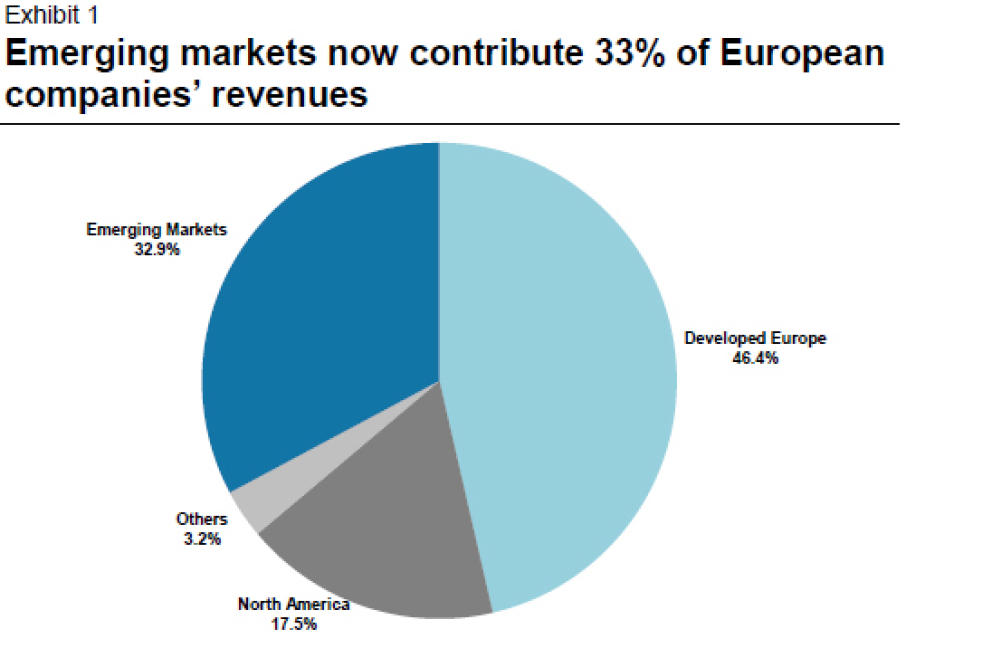

- La búsqueda del crecimiento por el crecimiento se para. Más del 70% de los fondos captados por empresas de capital riesgo ha ido a países emergentes. Es muy probable que, ante un alza de tipos, el capital prefiera invertir en economías maduras pero más seguras, como Europa y Estados Unidos.

- La liquidez prima sobre las altas rentabilidades a largo plazo. Ante un escenario de valoraciones extremadamente generosas en las que los fondos han podido colocar sus empresas y activos a precios excepcionales, probablemente se imponga la moderación y la promesa de rentabilidades superiores se calme. Es ahí donde es más complicado que los inversores en capital riesgo acepten periodos de cinco años sin poder retirar su dinero.

- Muchas de las inversiones hechas bajo la premisa de un entorno de aumento de masa monetaria global excesiva y tipos bajos perenne pueden sufrir pérdidas patrimoniales. Y es ahí donde la industria deja de subirse en el chute de azúcar sugar rush monetario y destacan los grandes gestores. Que caigan algunos operadores mal gestionados y mal acostumbrados a la fiesta del todo sube es muy saludable.

La burbuja de valoraciones eternamente expansivas y de crédito fácil explota.Siempre.

Un entorno de moderación inversora tendrá sin duda un impacto adicional sobre los países acostumbrados a la extrema liquidez. No por los proyectos y empresas ya financiados, sino por los futuros. Pero es esencial que se reduzca el crédito excesivo alimentado por las políticas expansivas, se recupere la cordura inversora ante un escenario de tipos de interés menos manipulado, se modere el optimismo y no se cree otro burbujón imposible de contener y de consecuencias imprevisibles. Porque sea con una crisis, inflación disparada o rescates, siempre lo acaban pagando los ciudadanos.